小秋阳说保险-北辰

学霸说保险,专注保险测评!中国人保重疾险与其他热门重疾险的对比表整理好了,需要的可以先看看 《人保重疾险与国内热门重疾险对比表》weixin.qq.275.com

《人保重疾险与国内热门重疾险对比表》weixin.qq.275.com

人保在业内的口碑和信誉都是不错的,大可放心。一个保险公司实力出众与否的最好证明就是业内的排名,综合偿付能力、经营状况、产品口碑,对于业内的排名我也认真搜集过,免费送你了: 排名前十的保险公司哪家好weixin.qq.275.com

排名前十的保险公司哪家好weixin.qq.275.com

问一个保险公司怎么样,往往是在问这个保险公司靠不靠谱,产品好不好,我之前刚好研究过中国人保,整理了这一篇 《中国人保怎么样,靠谱吗,有哪些坑和套路》weixin.qq.275.com

《中国人保怎么样,靠谱吗,有哪些坑和套路》weixin.qq.275.com

我们就看看中国人保的这两个方面怎么样吧。

一、中国人保的实力够不够赔

中国人保是我国仅有的四家央企保险公司之一,并且位列全球最大的保险公司之一,中国人保的实力从这一点就能看出来是很强的!关于能不能赔钱的问题,如果能有正规合法的保险合同,保险合同里规定可以理赔的情况都可以得到赔付!

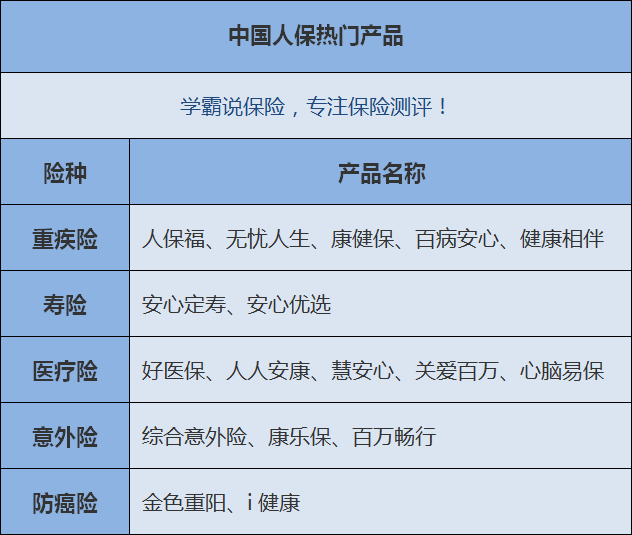

二、中国人保的产品值不值得买

以上是中国人保比较热门的产品,这里我们就以其中热度最高的人保福为例来分析一下。人保福并不是人人夸奖的保险产品,值不值得入手呢?这里有一篇相关的文章,大家可以先看看 《人保福怎么样?是福还是坑?》weixin.qq.275.com

《人保福怎么样?是福还是坑?》weixin.qq.275.com

简单说说人保福的情况:

优点:相对来说保障齐全,重疾和轻症都有得保,患特定疾病保险公司还会额外赔付30%的保额,包括脑癌、白血病、骨癌等。

再说说缺点:轻症赔付低,只有20%,而目前很多种重疾险的轻症可以赔付到25%-30%;轻症每次可以赔的钱不超过10万元;轻症豁免要自己另外选择附加,比不上现在大部分产品的自带轻症豁免;保费贵,以30岁男性为例,50万保额,每年就要交14450元!

总的来说,中国人保的人保福性价比不太高,就算中国人保公司品牌保障比较好,可是买保险还是要谨慎,看清楚是符合自己的预期和需求的再考虑购买。

以上就是我对 "2019年人保排名世界"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

tonysin终身的,一辈子取不出来,38年后取出不损失本金,否则损失很大,满一年后取损失本金大约45%(现金价值表可查)

tonysin终身的,一辈子取不出来,38年后取出不损失本金,否则损失很大,满一年后取损失本金大约45%(现金价值表可查) -

随缘可以买,好像是一次性交两万多,具体情况可以咨询雁江区社保局

随缘可以买,好像是一次性交两万多,具体情况可以咨询雁江区社保局 -

洪有车祸死亡证明和身份证就行

洪有车祸死亡证明和身份证就行 -

素年锦时您好!目前,市场上的保险虽然有年龄限制,但也有适合60多岁老人购买的险种。一般情况下,对于您60多岁的妈妈来说,购买保险应考虑短期保障型的产品,如一年期的意外险和健康险,这样保费相对实惠,保障也较高。具体如下:1、由于身体不像以前那样灵活,各种意外骨折情况时有发生,建议您在为60多岁老人投保意外险时,优先关注带有意外骨折保障的产品,如泰康“老有福”意外骨折保险,它可以对意外身故/伤残、意外骨折医疗提供保障,并给付100元/次骨密度检测津贴保险金、20元/天意外骨折住院津贴保险金、10元/天意外骨折疗养津贴保险金。2、步入老年后,绝大部分人的健康状况大不如前,由此,医疗费用成为老年人的重要支出,若买份合适的老年人健康险,则可以转嫁疾病带来的经济风险。上有专门针对年纪大的人的健康险产品,老年关爱(含重疾)计划一加强版或者是计划二加强版都是不错的选择。

素年锦时您好!目前,市场上的保险虽然有年龄限制,但也有适合60多岁老人购买的险种。一般情况下,对于您60多岁的妈妈来说,购买保险应考虑短期保障型的产品,如一年期的意外险和健康险,这样保费相对实惠,保障也较高。具体如下:1、由于身体不像以前那样灵活,各种意外骨折情况时有发生,建议您在为60多岁老人投保意外险时,优先关注带有意外骨折保障的产品,如泰康“老有福”意外骨折保险,它可以对意外身故/伤残、意外骨折医疗提供保障,并给付100元/次骨密度检测津贴保险金、20元/天意外骨折住院津贴保险金、10元/天意外骨折疗养津贴保险金。2、步入老年后,绝大部分人的健康状况大不如前,由此,医疗费用成为老年人的重要支出,若买份合适的老年人健康险,则可以转嫁疾病带来的经济风险。上有专门针对年纪大的人的健康险产品,老年关爱(含重疾)计划一加强版或者是计划二加强版都是不错的选择。 -

Báby Fàce ζ超过60周岁的,只能参加居民养老保险,补缴之后领取养老金,

Báby Fàce ζ超过60周岁的,只能参加居民养老保险,补缴之后领取养老金, -

健华可以,因为现在都是按户管理的。从户籍系统上看,你和其他几个儿子不是一家人。

健华可以,因为现在都是按户管理的。从户籍系统上看,你和其他几个儿子不是一家人。 -

寒孟59岁年龄较高,购买意外险比较好。其他险种保费相对较高。 意外伤害保险:意外身故赔付10万元,陆上水上公共交通工具20万元,空中公共交通工具30万元,残疾按照比例从10%-100%赔付; 附加住院费用保险:对由于疾病或者意外住院的医疗费进行报销,每次最高2000元,一年不限次数; 附加意外伤害医疗保险:由于意外造成的门急诊或者住院费用报销,每次报销2000元,一年不限次数。 以上保障,均在合同中明确写明。

寒孟59岁年龄较高,购买意外险比较好。其他险种保费相对较高。 意外伤害保险:意外身故赔付10万元,陆上水上公共交通工具20万元,空中公共交通工具30万元,残疾按照比例从10%-100%赔付; 附加住院费用保险:对由于疾病或者意外住院的医疗费进行报销,每次最高2000元,一年不限次数; 附加意外伤害医疗保险:由于意外造成的门急诊或者住院费用报销,每次报销2000元,一年不限次数。 以上保障,均在合同中明确写明。 -

赵生看老人确诊过什么病,如果小来小去的病没用问题。60岁前都可以买保险。但首先必须参加社会医疗保险,它缴费很低,是最基本的医疗保障。之后经济条件允许还可以买商业保险来做补充。祝你健康快乐!!

赵生看老人确诊过什么病,如果小来小去的病没用问题。60岁前都可以买保险。但首先必须参加社会医疗保险,它缴费很低,是最基本的医疗保障。之后经济条件允许还可以买商业保险来做补充。祝你健康快乐!! -

庄云花1 投保商业保险健康险的最佳年龄是25岁左右。之后每年的投保成本逐渐上升,当55-60岁时事实上已经不用购买健康险了,因为此时投保的成本很高,限制很多; 2 完善家庭保障体系的最佳时机是35岁左右。此时家庭和事业都处于上升阶段,家庭的偿债能力逐渐提升而抚养子女赡养父母的责任巨大,建立保障体系的成本相对较低,此时完善家庭保障体系是最理想的时机; 具体回答: 只是一种选择,但是保费成本会很高,千万别简单的当储蓄或投资; 如果可能,建议从理财的角度转换思路。

庄云花1 投保商业保险健康险的最佳年龄是25岁左右。之后每年的投保成本逐渐上升,当55-60岁时事实上已经不用购买健康险了,因为此时投保的成本很高,限制很多; 2 完善家庭保障体系的最佳时机是35岁左右。此时家庭和事业都处于上升阶段,家庭的偿债能力逐渐提升而抚养子女赡养父母的责任巨大,建立保障体系的成本相对较低,此时完善家庭保障体系是最理想的时机; 具体回答: 只是一种选择,但是保费成本会很高,千万别简单的当储蓄或投资; 如果可能,建议从理财的角度转换思路。 -

营造堂工作室万能险适合30岁以下客户,因为风险管理金随着年龄增长也会增长,60岁之前必须终止合同,不然以后账户会被扣光。

营造堂工作室万能险适合30岁以下客户,因为风险管理金随着年龄增长也会增长,60岁之前必须终止合同,不然以后账户会被扣光。

- 上一篇: 说下对互联网保险的看法吧

- 下一篇: 微医保百万医疗保险46元每月什么意思?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-21

-

11-14

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10