小秋阳说保险-北辰

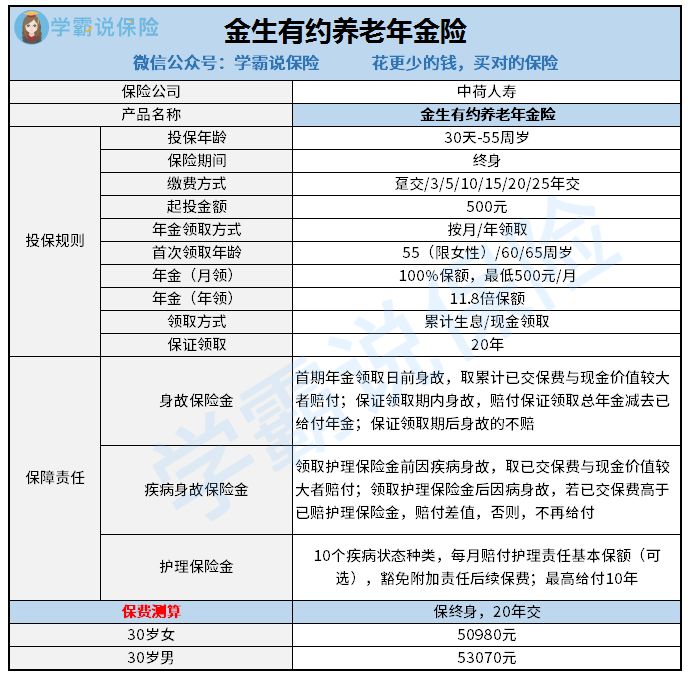

中荷金生有约类属于中荷人寿保险公司旗下的一款保障终身的养老年金险,这款产品最大的特点如下:被保人活多久,保险金就领取多久。

而中荷人寿保险购买以后怕被保人刚领取就去世了,所以推出了“20年保证领取”保障责任,十分人性化!

但是,年金险被归类为是理财型保险,陷阱肯定是很多的!学姐整理了这份年金险常见的坑,大家可对比一下中荷金生有约:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com不过,大伙认为保障责任多的产品就是最好的吗?那可不是,保障责任多的产品,可能它存在的限制也挺多,感兴趣的朋友不妨看看~

一、中荷金生有约的优势在哪?

抓紧时间,把中荷金生有约的产品图放在这了:

学姐的结论就是:

1、20年保证领取

中荷金生有约为了防止有被保险人刚领取年金的一两年之后就不幸身故的情况发生,于是保障责任领取年数就延伸到了20年。

通俗易懂点就是,如若被保人拿到了保险金,但是,20年又没有完全领足,保险公司会将剩余未领取的这部分保险金一次性给付给收益人,这项保障责任还是非常贴心的!

尽管中荷金生有约具有以上的亮点,但学姐分析过这么多的保险产品,见到过的产品也比较多,如若要说年金险的保障责任覆盖面很广,那中荷金生有约还达不到条件!

毕竟现在市面上是有那些比较优秀的年金险的保障,而且除了可以保障身故保险金外,还囊括了特别保险金、祝寿保险金、关爱保险金等。

比方说这十款高性价比的年金险:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com2、活多久领多久

中荷金生有约实质上就是一款保障终身的养老年金险,也就是说假设活到100岁,保险金方面,保险公司可以选择按年或者是按月直接给付被保人。

这也可以说是中荷金生有约的一大特色之一,但部分小伙伴可能会觉得,万一没有活那么长时间的话,真心就是很吃亏!

现实未必如此,看国家统计局的数据可知,我国人民基本都能活到77岁,其中男性平均寿命为73.64岁,而女性平均寿命是79.43岁。

然而,就在随着医疗技术的发展,你认为活到100岁的愿望不可以实现吗!

可是对于中荷金生,大家也不用急着买入,要知道,一款养老年金险好与不好,主要还得看收益如何?收益低,还怎么提养老~

二、中荷金生有约的收益怎么样?可观吗?

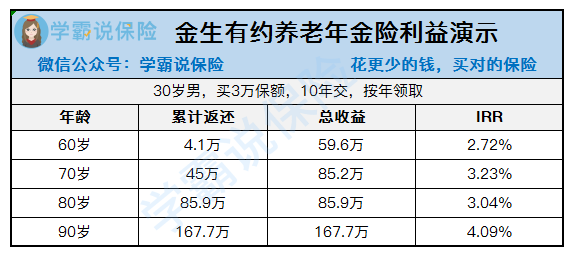

例如一个30岁男性,投保3万,10年交,按年领取,下面为各位小伙伴奉上中荷金生有约的收益演算图:

IRR收益率可以用来判断一款年金险的好坏,假如大家要判断一款年金险是不是值得入手,IRR收益的数据一定要了解透彻!

当然,倘若想更进一步了解IRR收益率的朋友,这篇文章是一定要看的:

《超全!你想知道的IRR收益率知识都在这》weixin.qq.275.com

《超全!你想知道的IRR收益率知识都在这》weixin.qq.275.com那按照学姐的推算,中荷金生有约的IRR核算方法,发现到年金账户的钱到60岁时,现金价值才会比原本的金额更高,也就是说,也就是被保人48岁的时候,累计返还保险金还低于现金价值,可见中荷金生有约的回本时间比较长。

所以,若是有朋友投保了中荷金生有约养老年金险,千万不要轻易退保,若在60岁之前就退保,亏损的确实也就是自己了哟~

再就是,年纪为60岁时中荷金生有约养老年金险所具备的收益率大概会有2.72%,当100岁时收益率基本上就是4.09%,难怪别人都说年金险“活的越久,领的钱越多”,中荷金生有约一点也没错,就是这样!

但是,中荷今生有约在70岁的时候收益也只有3%多一点,而且,目前市面上不错的年金险的收益占比都可以达到3.5%,中荷金生有约还是比较一般!

三、学姐总结

整体看来,中荷金生有约有特征——保证领取20年,但也拥有不少毛病,像60岁之前收益率低、保障责任不全面等这些都是。

目前有一个趋势,就是不少人的养老保障都逐渐用来当成个人养老储蓄,所以,学姐觉得大家不妨多参考几家后再下单,大家值得拥有更好的产品。

此外,学姐还得提醒大家“先保障,后理财”,理财排第二,保障才是排第一。倘若大家将钱全消费在了理财上,假如哪天被查出重疾,把理财的钱取出来给付医疗费用,真心就是很吃亏!

最后,学姐为大家奉上一份大礼包——不同年龄阶段的人身保障配置方案:

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com以上就是我对 "中荷人寿金生有约年金险可以信用卡付款吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 富德橙卫士1号升级版值不值得购买?有什么特点?

- 下一篇: 阳光保险公司保险的保险理赔怎么样

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-08

-

12-08

-

12-08

-

12-08

-

12-08

-

12-08

-

12-08

-

12-08

-

12-10

-

12-12

最新问题

最新问题

-

11-09

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30