小秋阳说保险-北辰

就最近这几年国家的发展真的速度越来越快 了,顺带着的是各种各样的社会人口问题也显露出来。

国家统计局通报了第七次全国人口普查结果,统计数据显示,截止2020年我国60岁及60岁以上人口有两万六千四百零二万人,比例是18.7%;这当中有13.5%的人口的年纪在65岁以上(含65岁),其数量达到了19064万,这个数据证明了老龄化的人口数值占比越来越高。

对于现在的年轻人来说,需要承受的压力非常大,所以把养老的希望全部寄托在子女身上,也不太现实,在这个时期养老费用就产生了相当大的作用。

年金险产品当中有一款名叫安享至尊,是由中德安联人寿推出的,就是专门为养老设计的,而且还能获得分红。

那这款安享至尊年金险产品究竟能不能满足我们未来的养老需求呢?让学姐来测评一下。

如果没有接触过中德安联人寿这家保险公司那就参考一下这篇吧,从而不对公司层面产生担忧:

《中德安联算是独资公司的头头吗?》weixin.qq.275.com

《中德安联算是独资公司的头头吗?》weixin.qq.275.com

一、中德安联人寿的安享至尊年金险究竟保什么?

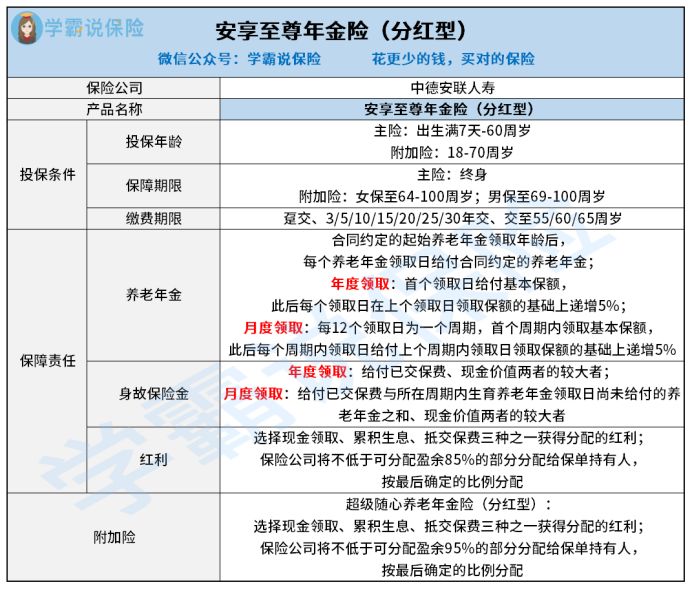

安享至尊年金险的保障图,我们先来看一看:

很直观,中德安联人寿的这款安享至尊年金险的确是一款养老年金险,并且还有分红,假如你们认为一个分红还不足够,则我们还可以考虑附加一个超级随心养老年金险分红型。

看似很不错,但是学姐却察觉到这里存在着蛮多漏洞:

1、主险投保年龄范围小

中德安联人寿的安享至尊年金险主险的最高投保年龄一直可以到60周岁。

现在市场上还是有很多的年金险的投保年龄范围是0-70周岁,例如投保人年龄在60周岁以上,又因为经济条件限制不想投保这款产品的附加险,那也就不能配置安享至尊年金险了。

2、可领取的年金类型少

而在保障责任上,安享至尊年金险只能领取养老年金这一种。

关于养老年金险我们也和市面上其它公司产品做了对比,除了有生存保险金外、还有祝寿金、特别生存金等等,对比之下,安享至尊年金险从获得的收益上来说也相对较少呀!

这也表明了很多的年金险不是我们想象中那么简单,它是有一定难度的,为了不让大家落入购买年金险的陷阱,学姐特意汇总出的这些点一定要多提防了:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

3、分红不确定

尽管来说安享至尊年金险是分红型的产品,不低于可分配盈余85%的部分分配将会被保险公司给保单持有人,而且还能再附加一份超级随心养老年金险分红型的,保险公司分派给保单持有人不低于可分赢余95%的部分。

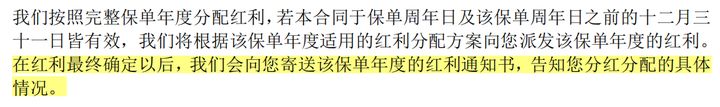

但是,学姐想提前告诉大家,千万别被它的表面所写的分红所吸引,保单实际能拿到的红利是无法预测的,安享至尊年金险所给出的各项条款内容中,关于红利是这样规定的:

说着分配给保单持有人的部分是不低于可分配盈余85%、95%的那部分,但是每一个投保人该占多少份额,也是保险公司绝不外传的内部商业信息,实际我们保单持有人能拿到多少钱,完全没有个准确数据,多少只能由保险公司决定,如果当年保险公司营业状况不好,没有利润,也许我们能一分都没有能分配到的红利。

稍微打听下就知道,市面上分红型保险产品投诉率是颇高,我们一定要留心这类产品的这些点:

《揭秘分红险的神秘面纱!》weixin.qq.275.com

《揭秘分红险的神秘面纱!》weixin.qq.275.com

二、中德安联人寿的安享至尊年金险值不值得买?

我们再来剖析下安享至尊年金险的收益是不是高,安享至尊年金险的收益能不能打动我们去购买:

这里以30岁的安女士投保安享至尊年金险为例测算一下收益,商定从65岁开始领取年金,保额是12万,保一生,第一年的保费是618760元,就得分开五年交保费。

等到65周岁开始那年,安女士将能够领取到有12万基本保额的养老年金,选择年度领取的方式后到了75周岁就能够得到18万元的年金,24万是85周岁可以领取的,到95周岁变成了30万元。

几十万附加上通货膨胀的影响,其实几十年后拿到的钱是很少的!

如若有选择买安享至尊年金险的附加险的话,那么分配的红利安不低于70%比例、按中档累积生息年利率3%演算,到了85周岁时,安女士将拿到主险红利10463799元,会拿到附加险红利734389元。

这样的收益在学姐看来,真的不是很多呀,依照市场上比较稳定的红利收益来认真分析的,要是红利不固定,甚至当年的保险公司的没有盈利,有没有红利领取还不一定。

总的来说只有一个养老年金可以领取的是中德安联人寿的安享至尊年金,对于分红的收益不要有太大的希望,因为它很不稳定,收益不够,对这款安享至尊年金险有购买想法的朋友,大家还可以从其他收益更高的年金险中选择合适的作为养老金的规划。

为了不让大家辛苦一趟,学姐为大家整理了几款收益高的年金险,大家可以看一下:

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "中德安联的年金保险保障究竟怎么样"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 大家人寿百岁人生2021年金险详解

- 下一篇: 有人买过中意臻享一生吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-10

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

03-02

-

02-14

-

02-14

-

02-13

-

02-13

-

02-12

-

02-12

-

02-12

-

02-12

-

02-12