小秋阳说保险-北辰

大家常说人无远虑必有近忧。非但是大人需要做长远计划,对于孩子最好也是如此。

比方说孩子上大学时,打算出去见见世面;亦或是孩子大学毕业之后还想要继续深造,再或者是有自己创业的想法等等;这样一来相信非常多家长基本都会支持孩子。

而如果想在上述时期支持孩子,考虑给孩子提前入手一份教育年金保险也无妨。对教育年金保险比较陌生,不知道怎么选好?不如研究下文学姐对东吴人寿的成长宝少儿教育年金保险B款(分红型)的深度打量。

如果有朋友对东吴人寿不怎么了解的话,不妨点进这篇看看:

《东吴人寿怎么样,全面分析来了!》weixin.qq.275.com

《东吴人寿怎么样,全面分析来了!》weixin.qq.275.com

一、成长宝少儿教育年金保险B款(分红型)保障怎么样?值得买吗?

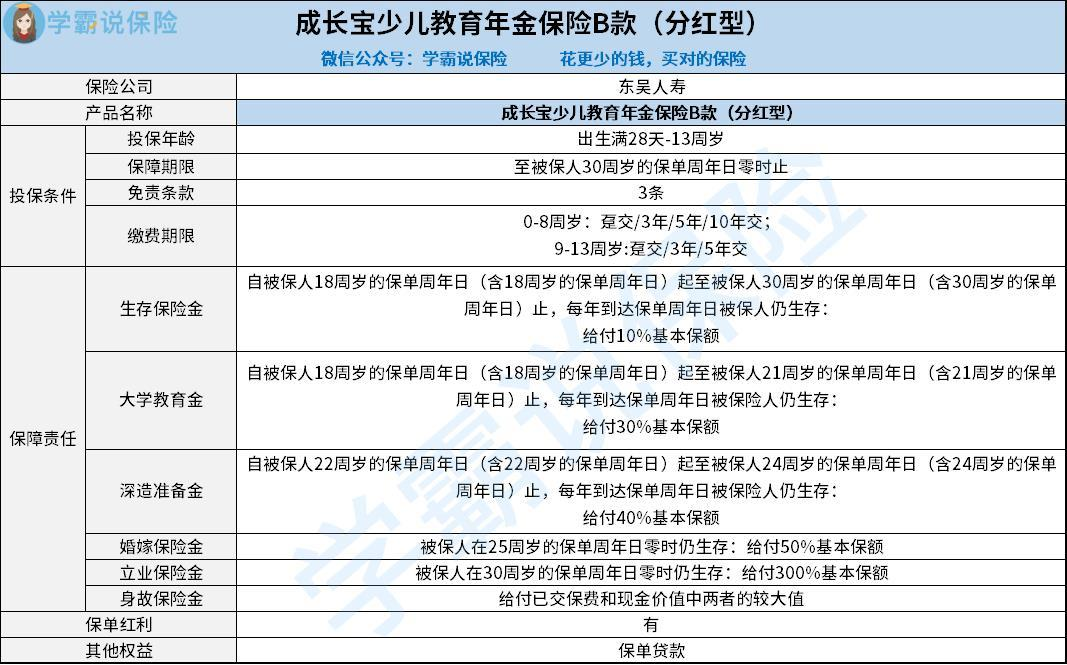

先带大家看看成长宝少儿教育年金保险B款(分红型)的保障图:

从上述保障图可以看到,成长宝少儿教育年金保险B款(分红型)的保障内容是比较多样化的,包括有生存保险金、大学教育金、深造准备金、婚嫁保险金、立业保险金和身故保险金。

另外,被保人还含有保单贷款等其他权益。

可见,成长宝少儿教育年金保险B款(分红型)还是很优秀的,接下来学姐就投保条件和保障内容两方面来一一了解。

1.投保年龄上限为13周岁

也就是说,在投保年龄范围方面,成长宝少儿教育年金保险B款(分红型)是赞成出生满28天-13周岁的未成年人群投保的,设立的是保至30周岁的保障期限。

倘若有想给孩子未来的教育提前做好规划的家长们,就要加紧时间了哦!

2.缴费期限选项多样

成长宝少儿教育年金保险B款(分红型)襄括了趸交、3年交、5年交、10年交共4种选项缴费期限,由此看来,以供投保人按需选择。

对于作为投保人的家长来说,多样的缴费期限是有好处的;比方说,假如觉得趸交带来的保费压力较大的话,换句话说,最长可选10年交,大大减轻了家长的经济压力。

这里需要特别当心的是,如果想要选择10年交的话,那么被保人的年龄需要满足0-8周岁才可以哦!

如果有家长不知道怎么选缴费期限的话,这篇一定能帮到你:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

3.拥有5种年金

由上述内容能够看出,成长宝少儿教育年金保险B款(分红型)具备有5种年金,分别对应孩子在不同人生时期能够享有一笔经济支持。

倘若张先生在孩子3岁时(假设持续活着),给其买入了一份成长宝少儿教育年金保险B款(分红型),意味着,孩子在保障期限内可以拿到以下保险金:

(1)当孩子在18周岁至30周岁时,每年都能领取一笔10%基本保额的生存保险金;

(2)假如在孩子年满18周岁至21周岁上大学时,每年都能申请一笔30%基本保额的大学教育金;

(3)从孩子年满22周岁一直至24周岁,这个时期内每年可以拿到40%基本保额的深造保险金;

(4)并且当孩子在25周岁时,还可以申请一笔50%基本保额的婚嫁保险金;

(5)最后当被保人年满30周岁时,保险公司最后会提供一笔300%基本保额的立业保险金。

所以,倘若在被保人18周岁至30周岁的人生阶段,每年都能拥有一定的保险金;于是,不管是孩子上大学,还是在毕业后想深造或是创业,甚至未来孩子结婚都得到了一定的经济保障。

4.分红不确定

名字告诉我们,成长宝少儿教育年金保险B款(分红型)是有一份保单红利可申请的,这对于抵抗通货膨胀还是能发挥出一些积极的用处的;但是家长们也不要对这个保单红利抱着绝对的信心。

毕竟分红型保险的保单红利是来源于保险公司分红险业务的实际营收,且是根据比例来分配的,值得大家关注的是保险公司不公开分红险业务的实际盈亏状况,所以投保人能申领到多少保单红利就是不肯定的。

成长宝少儿教育年金保险B款(分红型)的基本情况就介绍到这里,如果有想了解这款产品其他测评内容,看这篇:

《东吴「成长宝少儿教育年金保险B款(分红型)」到底怎么样?一文大起底!》weixin.qq.275.com

《东吴「成长宝少儿教育年金保险B款(分红型)」到底怎么样?一文大起底!》weixin.qq.275.com

二、学姐建议

这样分析下来,成长宝少儿教育年金保险B款(分红型)的整体表现比较出色,投保条件值得肯定,拥有5种年金,但就是分红收益没有百分百肯定。

倘若家长们无所谓分红收益的问题,那这款产品值得加入“购物车”想想。

文章最后,如果有想要为自家孩子未来教育提前做规划,不妨参考下这份教育金榜单:

《最新!2022年收益率最高的8款教育金测评来了~》weixin.qq.275.com

《最新!2022年收益率最高的8款教育金测评来了~》weixin.qq.275.com全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

02-01

-

02-01

-

02-01

-

02-01

-

02-02

-

02-02

-

02-02

-

02-02

-

02-02

-

02-02

最新问题

最新问题

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-02

-

02-02

-

02-02