小秋阳说保险-北辰

凡尔赛1号(定期版)一上线就有很高的热度!

爱它的人刚了解完就想下单,因为大家眼中的它,重症赔付比例高、额外赔覆盖年龄多、癌症可赔三次、不含女性相关和BMI问询……

当然也有部分人觉得它的中症赔付比例才50%,而对它“另眼相看”。

中症赔付比例是一款重疾应该关注的重点吗?那50%真的不高吗?哪些标准可以判断出重疾险好不好?学姐已经把知识点整理好了,点击下方链接即可阅读了解:

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

辟谣:凡尔赛1号(定期版)中症赔付比例真的低?

现在市场上大多数产品的中症赔付占了50%,这50%是主要衡量,学姐有必要给大家介绍一下了。

所以凡尔赛1号(定期版)50%的赔付比例在整个市场已经算是不错的了!

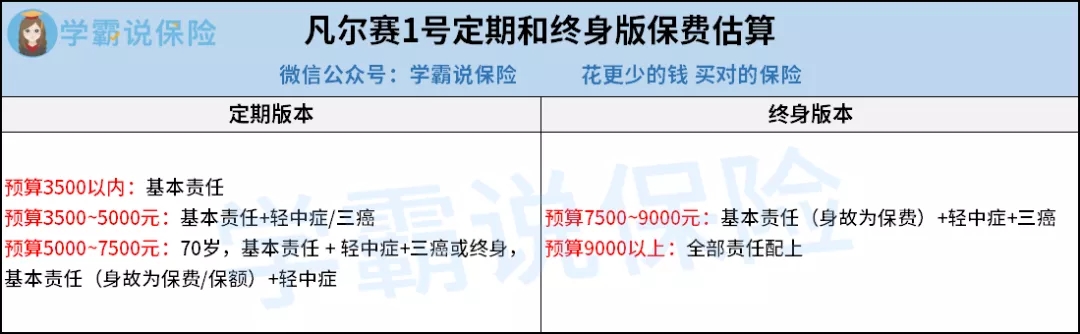

此外降低保费是为了你们更有益,下面学姐就来猜算一下保障至70岁版本的保费:

由此可以看到,保障至70岁版本的凡尔赛1号保费是比终身版的低廉很多。含有基本责任、轻中症/三癌保障的凡尔赛1号仅仅只需3500左右就能带回家了!

总的来说,凡尔赛1号(定期版)中症赔付比例设置为50%还是适合的:

它为消费者考虑,让消费者享受到好的保障是前提,让中症赔付比例保持在平均水平,减少产品保费,即使有些朋友预算有限,那么也能买到一份真正高性价比的产品,诚意十足。

不瞒您说,凡尔赛1号(定制版)的中症保障确实厉害,有很多长板所在。

灵活方便,按需选择

凡尔赛1号(定制版)的中轻症赔付次数总计是不可以超过5的,可以累计合计,咱们消费者可以自由组合,0轻+5中、1轻+4中、2轻+3中、3轻+2中、4轻+1中……中症最高就可赔5次。

我们可以自行决定赔付次数,比起哪些把中轻症赔付次数固定死的产品,灵活了不少,规避了赔付次数不够用或者用不完的这样的情况。

我们终究是无法感知到自己是不是会的病,会得什么病,而我们在凡尔赛1号(定期版)中获得了diy的特权,大大降低了不确定性,给到我们很充分的自由,很大的理赔可能性。想必当前还没有保险公司敢这么做,所以凡尔赛1号真是咱们的福音呀。

而中症在凡尔赛1号(定期版)中并不是必选项,所以对于凡尔赛1号(定期版)中症赔付比例很纠结的话,学姐提供两种思路给你们:

・做到极度的性价比,不附带轻中症保障;

・购买凡尔赛1号(终身版),其中症赔付比例为60%,且60岁前初次患中症可以额外赔付15%基本保额,即最高可赔付75%。

不过学姐了解,同等条件下,终身版的价格是比定期版要高的,但相对于定期,学姐还是将终身作为一个优先选择推荐项。

不仅因为凡尔赛1号(终身版)对于中症的赔付金额更多,更主要的原因是终身比定期更加保障稳妥。一旦买定入手,就能有一生保障。这样就算保障期限到后,也不用担心身体变差、无法再入手新产品而失去重疾保障。

高发轻中症覆盖全面

很多小伙伴在挑选保险产品的时候,会看到保险公司标出包含多少种轻中症,那是不是说,重疾险的轻症数量越多越好?下面这篇文章给你答案:

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

那究竟如何看保险公司对于一款产品的中症保障疾病是否让广大消费者满意呢?学姐给大伙支个招,去查看高发中症有没有覆盖全面。

因为重疾理赔的95%以上被这28种高发重疾占了,如果对这些疾病的中症覆盖越全面,保障力度变得更好了,可帮助我们抵挡更多疾病带来的危险。

那凡尔赛1号(定期版)对经常发作的中症包含哪一些?学姐做了一张图来帮助大家更好的了解覆盖情况:

凡尔赛1号(定期版)高发中症表

从中能了解到,凡尔赛1号(定期版)对于28种高发的重大疾病所对应的轻中症已经覆盖得相当全面了,然而有的产品的内容没有包含这些疾病,所以你患了这些病也有可能得不到赔偿。

所以客户体验度远远好于市面上大多数重疾产品的当数凡尔赛1号(定期版),大大增加了被保人理赔的可能性。

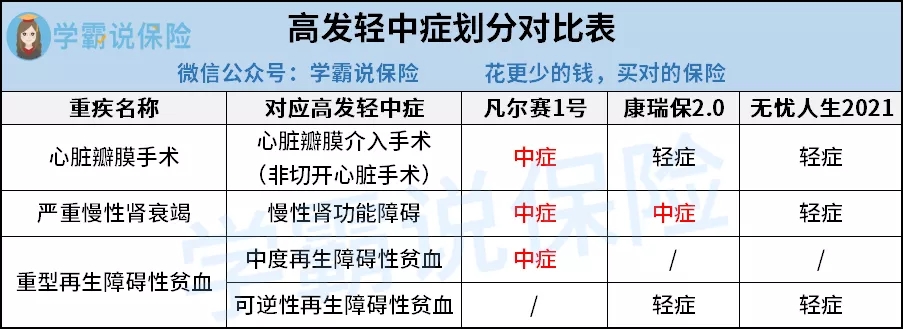

此外现在很多重疾险已经在保单中将心脏瓣膜介入手术(非切开心脏手术)、慢性肾功能衰竭、再生障碍性贫血等高发疾病去除了,或者只归类为轻症出险赔的钱就少了。

要是凡尔赛1号(定期版)就不同了,它们都涵盖在中症里,这样出险时能赔更多的钱,真是实打实在为我们着想。

凡尔赛1号(定期版)高发中症对比表

总体来看,凡尔赛1号(定期版)中症保障真的很棒,恰是考虑到了降低保费,才出现了50%的中症赔付比例,希望能让预算不多的朋友也享有凡尔赛1号(定期版)的优质保障。

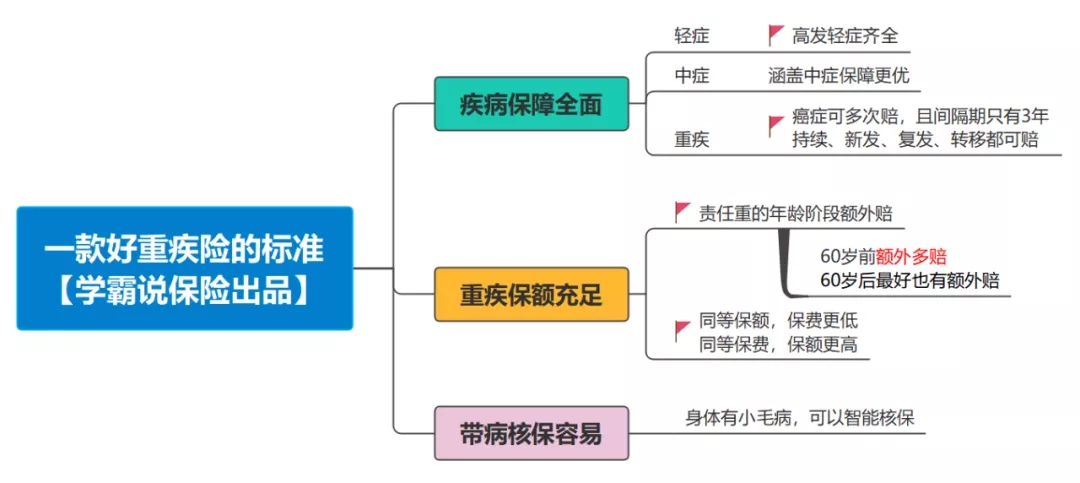

不过有句话学姐不得不提醒大家:中症赔付比例并不能用来判断一款重疾险到底好不好。

那判断一款重疾险的好坏的标准是什么呢?

重疾保障是否给力?——关键年龄段,保障力度max

我们能看中进而购买的重疾险,肯定是用来保障重大疾病的,因此当然要看“确诊重疾到底能赔多少钱”,这与我们的利益有着密切的关系。

对"保险应该买多少保额"还不清楚的朋友,可以看看这篇文章:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

即便我们不能用钱买来生命和时间,但是“有钱能使鬼推磨”这句话还是很有道理的,重疾险获赔的金额越大,我们浪费的时间就越少,就有更多的精力与病魔抗争。身体的康复是需要使用“最好”的医疗手段、吃“最贵”的营养补品。

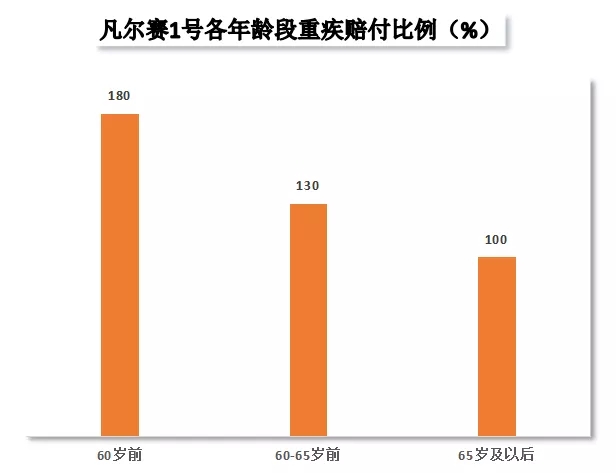

凡尔赛1号(定期版)的重疾保障是这样的:

大部分的重疾险针对60岁前都会提供额外赔付的,凡尔赛1号也是如此,甚至比它们赔付的更高,高达80%,如果是50万保额,别人家只能赔70万左右,但是凡尔赛1号能赔到90万,这十几万差额可真的太给力了。

把凡尔赛1号和其他产品比较来看,更为阔气和人性的地方在于,另外它的赔偿金年龄是在65岁之前的,这是相比其他产品的特别之处。

这是个十分独特的亮点。

未来很多人在65岁时仍是有收入的,因为退休年龄很有可能延迟至65周岁。

再者很多人65岁都可能没有办法把责任交给子女,因为晚生晚育,子女往往还没有彻底独当一面,父母依然只能抗下家庭生活的责任,由此可见,ta们身上还是有着很大的责任。

还有一些人自主选择丁克不要孩子或者身体有恙被迫没有孩子。那立马需要考虑的就是养老问题,不管是自己的还是父母的,如果运气不好病魔袭来,倒下以后影响的就会是一整个家庭,而非个人。

为了帮助我们提前准备这些未知风险的解决方案,凡尔赛1号提供了30%的额外赔,在60-65岁之前购买的人换句话说就是只要我们交50万保额,出险后就能有65万的赔付,而且购买价格没有发生变化。

癌症保障够不够走心?——3次赔,全网一支独秀

很多小伙伴可能对癌症多次赔付的概念不是很了解,学姐之前写过详细的介绍:

《「癌症多次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症多次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

从大部分保险公司的理赔年度报告里可以得到一个结论,癌症是重疾理赔里排名第一的疾病,在人类杀手中排在首位。

癌症不光发病率高,治疗中还存在很多挑战:

治疗方式繁琐,要在这上面大量的投入财力、人力、物力;

癌症是非同寻常的疾病,随着血液流动,癌细胞会扩散、生长,还伴有极高的复发、转移、新发风险,因为患者长期需要坚持服药、化疗等,抵抗力下降不少,罹患其他癌症的可能性很高。

治疗期限长,要经历长期奋斗;

学姐细心阅览了中国抗癌协会里,关于抗癌明星的这类文章,认识到抗癌是一个长久的过程,不是一朝一夕就能完成的,有18年、19年、22年、30年……

这场战役能不能打赢的重点在于钱足不足,治病如果没钱的话是万万不能的。

目前最好的癌症治疗手段就是质子重离子了,一个疗程的价格大约在30万,如果患的病更复杂就需要更多的钱。所以如果想要尝试先进的治疗技术,我们就得有足够的钱,毕竟治病是个无底洞。

当然,除了治病,还要确保整个家庭能正常生活(孩子的教育费用、父母的养老金以及其他相关债务……),这些钱算下来是个天价,想只靠之前打拼存的钱来维持生活是非常吃力的。

为了替消费者更加有效地抵挡那种未来可能会遭遇的风险,基于主流的癌症二次赔凡尔赛1号(定期版)更是追加了一次赔付,让我们不幸出险能拿到更多的钱。

意思就是癌症最多能理赔3次,举50万保额的话,就是最多可以获赔190万,能提前帮助我们锁定未来遇到癌症风险时需要用到的钱,不用再处处担心存在变数的事情。

学姐总结

在市面上,凡尔赛1号(定期版)的中症赔付比例是比其他产品少10%的,它只有50%,没有什么优势,因为它是为了可以降低一定的保费,好让钱不够的朋友可以享受到更加优质且全面的服务。

中症也是我们的一个选项,大家可以按需求选择,假如你很重视中症的赔付比例,那么你可以选择终身版的,最高能赔偿75%的基本保额。

但是我还是要提示一下大家,买重疾险就要看保障,一定不能把主要方面和次要方面颠倒了,市面上还没有真正足够优秀的产品,最主要的还得是在我们需要的地方进行保障,比如重疾、癌症等,这才是对我们这些消费者最有好处的!

凡尔赛1号(定期版)的重疾险额外赔能覆盖到65周岁、癌症可以最高赔偿3次,这是令人惊讶的地方,可见在重疾和癌症保障上是消费者最需要,凡尔赛1号(定期版)毫不亚于其他同类型产品。

以上就是我对 "凡尔赛一号定期版重大疾病保险健康限制"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 复星联合乐健一生2021医疗险是否需要选

- 下一篇: 保险理赔中间过程有什么

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

最新问题

最新问题

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-20

-

01-20

-

01-20