小秋阳说保险-北辰

近来,英大康泰重疾险新出现在重疾险市场上!

据说等待期只有90天,定期和终身两个保障都有设置,包括了重疾额外赔保障,有很高的保障力度!

很多朋友们都向学姐询问,这款产品到底怎么样像说的那样好吗?性价比高吗?

事不宜迟,学姐这就来给大家扒一扒它的优缺点!

这篇精华测评有伙伴们等不及的话直接先看:

《英大康泰重疾险的这个缺点,真的能忍吗?》weixin.qq.275.com

《英大康泰重疾险的这个缺点,真的能忍吗?》weixin.qq.275.com

一、英大康泰重疾险的基本保障

废话不多讲,先看产品保障图:

英大人寿康泰重疾险的保证大部分都比较详细,可以根据这张图得出一些结果,但是它也有着自己的优缺点,听学姐来说道说道!

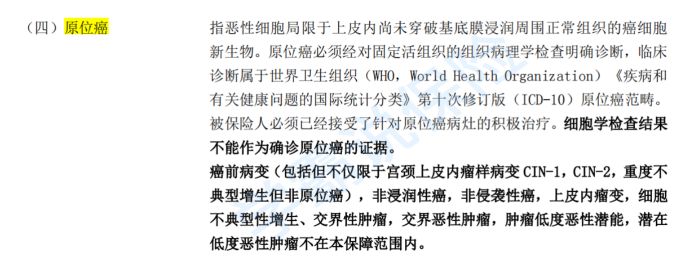

优点一:含原位癌保障

直白地说,原位癌就是癌症早期,倘若能在原位癌的早期就发现它并且提供治疗费用,对患者而言还有什么不满意的呢!

但不得不小心的是,重疾险新规中明确指出轻度恶性肿瘤里不再含有原位癌保障,一句话,新定义重疾险产品对于原位癌保障是自愿原则!

但英大康泰重疾险的轻症保障依旧针对原位癌设计了保障!

如若被保人确诊了原位癌并且在理赔标准之内,轻症理赔金是可以得到的,用于保障治疗和康复都很有益!

优点二:保障期限比较灵活

通常情况下,因为终身型重疾险保障被保险者终身,所以可以让消费者享受终身的安全感,所以说,就保费而言,终身型重疾险的保费会比定期重疾险的高一点。

即那些没有足够资金支持的朋友就会受保费偏低的影响而更倾向于定期型重疾险产品,这样能在自己能力允许下购买到所需保障!

英大康泰重疾险有一点设计很为投保人考虑,即提供保至80岁或保终身两种保障期限!保障期限对消费来说比较重要,一定要选择合适的!

朋友们,若是你对怎么选择保障期限还不是很明白的话,看完学姐的这篇科普文或许就有思路了:

《重疾险应该选择保定期还是保终身?》weixin.qq.275.com

《重疾险应该选择保定期还是保终身?》weixin.qq.275.com

看待问题要好坏结合起来,看待保险也是一样!明白英大人寿康泰重疾险这些可圈可点的地方以后,再把目光转移到它的短处上!

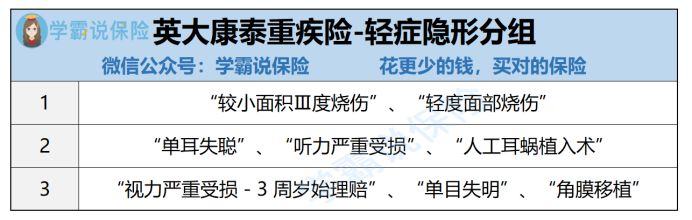

缺点一:轻症存在隐性分组

英大康泰重疾险在轻症保障上,保40种轻症,不分组最多赔付3次,间隔期为90天,每次赔30%基本保额。这么看上去,感觉这款重疾险做得相当不错!

可是细细的看,学姐竟然发现了英大泰康重疾险里面竟然有轻症隐形分组的事情况了:

若被保险人因同一原因导致其同时满足“较小面积Ⅲ度烧伤”、“轻度面部烧伤”的,仅按其中一项给付。

用另一种方式来说,上面的这两个病种是被英大康泰重疾险分开了,可是只能按照期中的一个项目进行赔付,这实际上就是将理赔门槛提高了,对于被保人来说不好。

不算上面的情况,在下面还有几个轻症隐形分组是英大康泰重疾险包含的,学姐把这些内容都翻出来了:

缺点二:缺乏高发重疾多次赔保障

从表面上来看,在保障方面英大康泰重疾险做的很全,事实上,这款重疾险不仅缺乏了重要的一部分,而且那一部分非常实用,就是高发重疾多次赔保障,像恶性肿瘤-重度多次赔、心脑血管特定疾病多次赔保障等。

原因是什么才会这样说?我们举个例子,恶性肿瘤-重度来讲:

癌症就是高发的重大性疾病,复发率也超高,从大量的临床观察和资料统计方面从而知道,大多数(80%)的肿瘤患者在根治之后,会发生癌症复发和转移的情况,而且是在根治后的三左右年。

换一种方式来说,若是罹患恶性肿瘤,获得了一笔理赔金,能够用在治疗康复上就算是很好了。

要是再有一笔理赔金,用于预防发生概率极高的癌症复发或转移的情况,这肯定是更好的。

所以很多优秀重疾险产品,就像是达尔文5号焕新版是可以附加重度恶性肿瘤二次赔的,这样能够在理赔率上提高很大的一层,这样被保人在疾病来临的时候就不会面对无力医治的窘境了!

达尔文5号焕新版的最优测评全在这儿了,感兴趣的朋友快来看看吧:

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

然而像恶性肿瘤这种高发的并且多次赔保障在英大康泰重疾险这款保险里连提都没有提过。从这方面来看,就做的有一些次了。

二、英大康泰重疾险值得入手吗

概括一下就是,尽管英大康泰重疾险提供了多种多样的优点,比如提供原位癌保障、最长缴费期限长、保障期限等方面,也有一些方面是不足的,比如性价比不高和轻症存在隐形分组等,朋友们在入手这款产品之前一定要看看自己能否接受这些不足之处!

要是在了解了这款产品之后对它的感觉只是平平无奇的话,不用着急,可以接着看市面上其他重疾险产品,比如凡尔赛1号、康惠保旗舰版2.0、达尔文5号焕新版等重疾险,不仅在保障方面做的很到位,而且性价比超高,值得思考购买!

学姐已经准备好了,如下所示:

《十大便宜好价的重疾险大盘点》weixin.qq.275.com

《十大便宜好价的重疾险大盘点》weixin.qq.275.com

以上就是我对 "英大人寿康泰重疾险线上购买渠道"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 德华安顾巴纳德优享版购买链接

- 下一篇: 大学生医保报销范围多少

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-08

-

07-08

-

07-08

-

07-08

-

07-08

-

07-08

-

07-08

-

07-08

-

07-08

-

07-09

最新问题

最新问题

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27