小秋阳说保险-北辰

平安人寿这段时间新上架了一款平安鑫祥21重疾险,看着没啥特别的。

不过学姐细看之下,平安鑫祥21按照重疾分类来看,是一款返还型重疾险。看到这里的你,可能精神都被提起来了吧?

原因也很简单,因为返还型重疾险可以“有病赔钱,没病返钱”。学姐想着,没有人看到这样的“便宜”一点都不动心吧?

如果大家对返还型重疾险的性质还不够了解的话,这篇文章帮你解答: 《返还型保险了解一下,出事赔钱,无事返钱!》weixin.qq.275.com

《返还型保险了解一下,出事赔钱,无事返钱!》weixin.qq.275.com

还有,学姐还想说,这款产品最高还能赔付3倍保额,还有保单分红的保障!这是真实存在的吗?学姐已经完成了这款产品的测评,结果即将在下文揭晓!

一、平安鑫祥21保什么?划算吗?

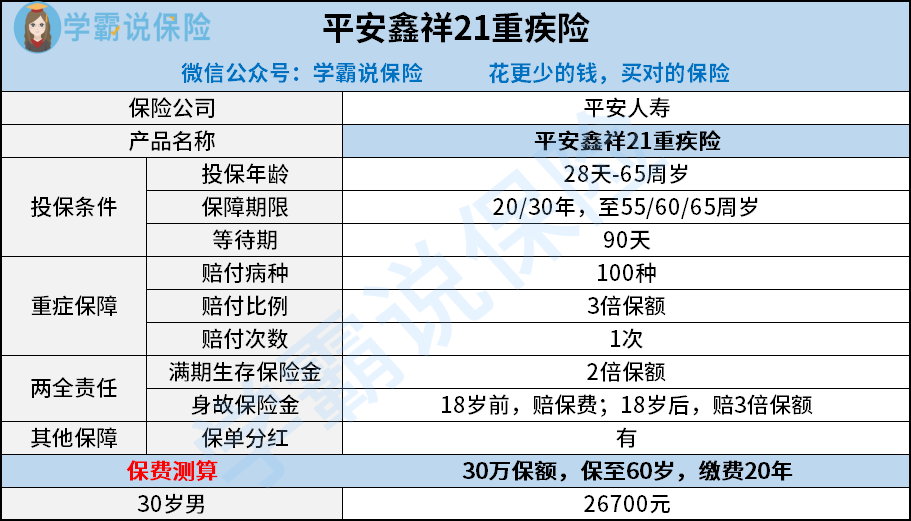

话就不多说了,我们先来看一下平安鑫祥21的保障内容:

平安鑫祥21的保障责任有重疾保障、满期返还、身故保障以及保单分红。我来给大家挨个介绍一下:

1、平安鑫祥21的重疾保障

平安鑫祥21保障的重疾总共一百种,在保障期内患重疾可以赔付3倍保额,可以说是很高了。

可是在如此昂贵是价格之下,这个赔付比例完全没有了优势。依据上图的缴费方式,假设购买30万保额的平安鑫祥21,30岁男性的保费就需要两万多了,这笔钱倒不如用来买两份保额为50万的普通重疾险,有的重疾险能有重疾双倍赔!

倘若预算有限,保障才是重疾险最大的功能,高性价比重疾险推荐: 《新定义重疾险哪款值得推荐?重疾险榜单新鲜出炉!》weixin.qq.275.com

《新定义重疾险哪款值得推荐?重疾险榜单新鲜出炉!》weixin.qq.275.com

2、平安鑫祥21的保单分红

很多人都被分红二字所吸引,不少群众会认为,平安鑫祥21能做到一箭双雕,保障有了,理财功能也得到了。

对此学姐只想说,想法很丰满,现实很骨感,平安鑫祥21的分红是不确定的,可能很少,也可能为零,要做好最坏的打算!

3、平安鑫祥21的满期返还

做个假设:老王30岁的时候,投保了平安鑫祥21,每年保费要交26700元,20年缴完,在60岁之前没有得重疾的话。

在保障期满后,就能得到60万的返还金,年收益利率在0.57%左右,还白得一份保障!

听起来保障似乎不错,不过大家还是要注意!羊毛出在羊身上!

平安鑫祥21的保费可是比普通重疾险贵了不止2万。多交的这笔保费,其实就是满期保险金,年收益率仅1.97%,跟余额宝的收益相比差远了!

更别说去跟那些年收益在3%以上的理财险比,年度精选理财险榜单奉上,建议看一看,你就会发现买平安鑫祥21亏大了: 《高收益理财保险榜单新鲜出炉!》weixin.qq.275.com

《高收益理财保险榜单新鲜出炉!》weixin.qq.275.com

4、平安鑫祥21的身故保障

平安鑫祥21在条款中规定身故保险金是3倍保额,这当中的本质其实就是给自己买了一份寿险。

可是30岁男性投保100万保额的寿险保费也就一两千,而且大部分都保障全残。假如投保了平安鑫祥21,即使全残了也不赔,太不人性化了!

选择以下这些优秀的定期寿险,大家能够得到更好的保障: 《十大高性价比寿险出炉!》weixin.qq.275.com

《十大高性价比寿险出炉!》weixin.qq.275.com

以上这些还不是最糟糕的,学姐深入研究平安鑫祥21,发现它还有这些致命的缺陷!

二、平安鑫祥21的致命缺陷大揭秘!

1、平安鑫祥21保障不全面

平安鑫祥21只保障重大疾病,这意味着它的理赔门槛非常高,只有病情重大的情形下会给予理赔。

但就目前市面上多数重疾险而言,不仅会保障重疾,还会包括上轻症和中症,保障上这些的重疾险理赔门槛还是略有降低的。

不仅是前面所提到的,平安鑫祥21还没有癌症二次赔这项附加保障,假如被保人患癌症,而且还存在复发概率的情况下,往后的生活缺乏保障的情况下可能比较艰难。

对癌症二次赔不太了解小伙伴,了解一下之前的总结你就知道它很重要: 《买重疾险附加「癌症二次赔」有没有必要吗?买前必看!》weixin.qq.275.com

《买重疾险附加「癌症二次赔」有没有必要吗?买前必看!》weixin.qq.275.com

所以对保障方面比较看中的话,那么平安鑫祥21真的算不上一个非常合适的选项。

2、平安鑫祥21无法保障终身

平安鑫祥21的保障时期都是定期,最长能保障到65周岁,后续就无法得到保障了。那65岁之后,重疾发病的高峰期就来了!

这时,要再想买重疾险就不容易了!

因为很多重疾险都有规定最晚首次投保需要在65周岁以下,而且到了这个岁数,到最后就算年龄符合要求,也有可能因为身体的原因被拒保!

总结一下:学姐相信大家看到这里也应该明白了,平安鑫祥21的表面上看保很多,但其实哪个都保的不全面,性价比非常低!可千万要谨慎购买哦!

以上就是我对 "银行平安鑫祥21两全险安全吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 众惠相互个人医疗费用保险能线下买吗

- 下一篇: 太平人寿的2021太平金生健康宝重疾险可以买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-05

-

03-05

-

03-05

-

03-06

-

03-06

-

03-06

-

03-06

-

03-06

-

03-06

-

03-06

最新问题

最新问题

-

04-08

-

04-08

-

04-08

-

04-08

-

04-08

-

04-08

-

04-08

-

04-07

-

04-07

-

04-07