小秋阳说保险-北辰

终身寿险与定期寿险确实不同,终身寿险不仅仅能够为大家提供保障,具备一定的理财属性,能够为被保人提供增值收益,而且还有财富传承的关键作用,所以终身寿险也成了很多人的首选。

由于在2021年年底的时候,官方发布了互联网保险新规,导致众多终身寿险无法购买了。让不少的消费者没有机会投保。

但是在今年,终身寿险市场热度还可以,各家保险公司给大家准备了非常多好的产品。

目前平安人寿就推选出了一款终身寿险新品,称谓平安御享一生终身寿险。

那么下面,我们就来分析一下这款产品值不值得我们投保。

在这以前,朋友们先来研习一些保险知识,便于下文的内容分析:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、平安御享一生终身寿险怎么样?

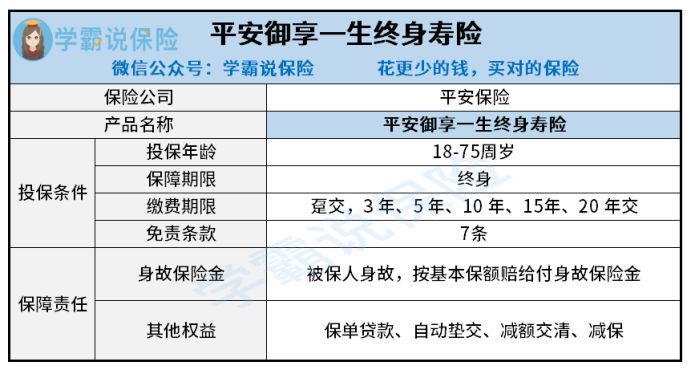

我们先来看看平安御享一生终身寿险的保障图:

只要了解过寿险产品的家人们都懂得,对于寿险的保障责任来讲的话都很简单的,它主要提供的是身故保障这款,平安御享一生终身寿险也是一样,从图中可以知道它的保障内容较少,只配备身故保障。

要说亮点的话,平安御享一生终身寿险真的拥有,可以看看学姐整理出来的内容:

1、大品牌优势

关于平安人寿,很多朋友应该都听说过,品牌具有较高的知名度,在整个国内,可以说这家保险公司是行业内顶尖的存在,在全国各地都有它们的服务网络,只要投保了平安御享一生终身寿险,并不害怕没有地方进行理赔了。

要是大家想深入了解平安人寿这家保险公司,建议大家好好看一看下面文章中的内容:

《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

2、投保年龄范围广

就终身寿险市场而言,平安御享一生终身寿险的投保年龄范围属于很广的那一类,最高的投保年龄达到了75周岁。

寿险通常来说投保要求比较低,市场上很多终身寿险最高只支持70周岁的人群配置,而平安御享一生终身寿险的投保年龄单位还是非常广泛的,让大于70周岁的人也能够投保,对老年人暖心。

3、缴费期限选择丰富

平安御享一生终身寿险能让投保人根据自己的实际情况选择趸交或期交,趸交即一次性付清所有的保费,就再也不用考虑后续遗忘缴费导致保单失效的问题了,收入高但不稳定的人群还是较为适合的,期交的意思就是按年分期缴费,可以把保费压力转移掉,符合工薪阶层的需要。

期交还按照3年交、5年交、10年交、15年交、20年交分成了多个选项,保额一样的情况下,选择越久的缴费期限,就可以更好地缓解保费压力。

大家在选购保险时,一定要好好选择缴费期限,大家可以好好了解一下:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

二、平安御享一生终身寿险值不值得投保?

但是,平安御享一生终身寿险的主要亮点就是在投保规则方面,其他方面并不突出,这款产品到底适不适合投保呢,我们还得瞧一瞧它的不足:

1、无全残保障

寿险市场竞争力不小,很多寿险为了强化自身竞争力,也因为全残能产生不亚于身故的后果,所以不单单支持身故保障,会将全残保障涵盖在内。

平安御享一生终身寿险在保障责任方面只支持保障身故,相对来说,平安御享一生终身寿险竞争优势不大。

2、免责条款较多

免责条款,通俗理解就是保险公司不承担哪些责任,免责条款无疑是越少越好的。然而寿险的免责条款,在四大保障型保险范围里,也是最简单的了,很多寿险保险合同的免责条款还是比较少的,只规定3条。

但是平安御享一生终身寿险的免责条款的数量设置的就比多了,有7条,也就相当于,保险公司必须进行理赔的情况也就相对减少了,对被保人不利。

为了避免买保险的时候踩坑,大家最好还是应该清楚各种保险的免责条款都有什么:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

三、总结:

平安御享一生终身寿险本身是具备几个优点的,但是,总体而言,其实就算是一般了,针对它的保障内容来说是比较简单的,只为大家提供了身故保障,全残保障是不提供的,这款产品的不足之处是设置了免责条款。

所以给大家的建议就是还是应该多对比一下市面上不同终身寿险产品。经过对比之后才会知道产品到底怎么样。

大家完全可以多去了解了解该款保险产品的具体细则保障内容:

《平安御享一生终身寿险值得入手?看完这篇文章再说!》weixin.qq.275.com

《平安御享一生终身寿险值得入手?看完这篇文章再说!》weixin.qq.275.com

以上就是我对 "平安御享一生终身寿险靠谱么?有什么特色优势?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 如意尊星光版终身寿是否划算?怎么领?

- 下一篇: 益利多2.0寿险是返还型保险吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-24

-

05-24

-

05-24

-

05-25

-

05-25

-

05-25

-

05-25

-

05-25

-

05-25

-

05-25

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30