小秋阳说保险-北辰

三孩政策的影响覆盖了很多地方,所以人们对理财产品的需求越来越多了,不难看出,三个孩子的教育金问题确实给家庭带来的压力非常大。

提及到理财产品,近来有一款年金险热度很高,能收获巨大的利益,买到不会吃亏,说的就是弘康相伴一生年金险。

本日,我主要给大家讲一下相伴一生年金险的测评情况,来详细了解它的收益是否属于正常水准。

购买年金险可不是一门简单的学问,看完这篇文章,教你完美避开陷阱:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、弘康人寿这家保险公司靠谱吗?

在评定相伴一生年金险的好坏以前,让我们先来了解下其背后的承保公司——弘康人寿是否靠谱可信吧。

1、实力背景

弘康人寿保险股份有限公司成立于2012年7月19日,是经中国保险监督管理委员会批准设立的全国性寿险公司。

弘康人寿注册资本10亿元,成立首年即实现盈利并持续至今,现有总资产超300亿元。

如果你对弘康人寿还不甚了解,下面的文章将提供给你更多相关内容:

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

2、偿付能力

赔偿能力是保险公司的生存线,如若保险公司想获取到运营资质,就必须符合银保监会给出的相关条例:

核心偿付能力充足率大于50%,综合偿付能力充足率需大于100%,风险评级为B类以上。

以上是弘康人寿2021年第二季度的偿付能力报告,很明显弘康人寿各项数据都已经远远达到了银保监会制定的标准,所以说弘康人寿真的是很靠谱的。

除了实力背景跟偿付能力,我们还能根据哪些方面掌握保险公司的情况呢?看完这个文章你就了解了:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

接下来,就该进入正题了,开始对这款相伴一生年金险进行测评吧。

二、相伴一生年金险收益如何?

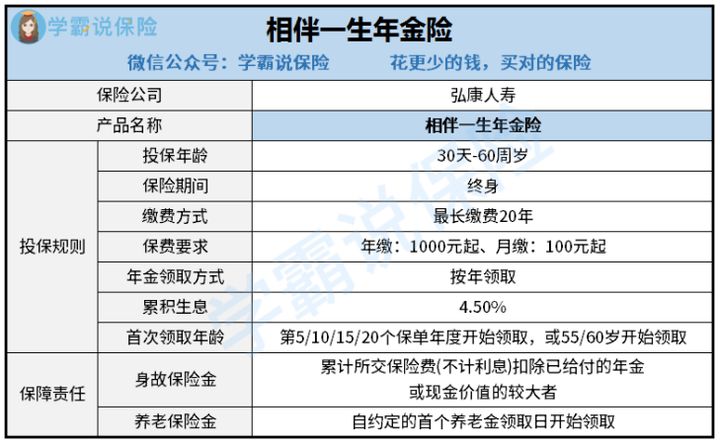

话不多说,先来看看相伴一生年金险的产品测评图:

根据图片所显示,相伴一生年金险可以让出生满30天-60周岁人群投保,最高交纳保费的期限为20年。

此款相伴一生年金险是一款能够保障终身的产品,有年缴或是月缴两种选择,最低起投金额分别为1000元跟100元。

相伴一生年金险的年金领取方式并不多,就单单养老金以及身故保险金。了解完相伴一生年金险的基本保障之后,来看看相伴一生年金险的真面目是怎样的。

赶时间的朋友,直接把这份测评结果拿走吧:

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

1、预定利率4.025%

预定利率就是指客户得到保险公司承诺的能够以年复利的方式得到的回报,肤浅来说就是保险机构可以提供给客户的回报率。

普遍来说,如果说预定利率越高,保险产品的保费就越低廉,消费者也越满意。

4.025%的在在售年金险,为市面上售出价格最高的预定利率,相伴一生年金险就能够占据一席之地,足以代表着相伴一生年金险在市面上有多大的竞争力。

预定利率在4.025%的产品在市面上可没有多少,除了相伴一生年金险之外,还有京福颐年年金险。

不仅在预定利率上很高,京福颐年年金险的收益也并不会低,详细的内容就可以看这份资料:

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com2、收益不高

参照30岁男性老李为案例,选择购买相伴一生年金险的话,年缴保费20000元,10年交,基本保额为8420元,选择在第20个保单年度领取年金。

就相伴一生年金险的内部收益在下方:

老李在30-39岁这10年里,每年都交20000元保费,累计缴纳的保费为200000元。

当老李49岁时,开始领取养老金,当老李70岁时,相伴一生年金险的irr为3.06%。

就现在市场上许多年金险,年化率全部在3.5%左右,有些产品还是可以达到4%的年化率,这个还是比较高的。

对比能发现,相伴一生年金险的收益还是差了点意思呀!

年金险追求的是什么,当然是收益,收益如果不高,那还不如选择其他产品入手,多领一点也不是什么坏事。

这里有一份收益较高的年金险产品合集,想配置年金险的一些朋友千万不要错过哈:

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

总结:弘康人寿凭借实力背景,被大家所熟知,是家靠谱的保险公司,但尽管它旗下的这款相伴一生年金险,收益并没有想象的那么高,在购买这款产品之前,朋友们一定要仔细考虑。

以上就是我对 "弘康人寿的年金保险保障如何"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 华夏人寿小当家重疾险核保流程

- 下一篇: 信泰超级玛丽4号的条款究竟怎样

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-10

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

03-10

-

03-09

-

03-09

-

03-07

-

03-06

-

03-06

-

03-05

-

03-03

-

03-03

-

03-03