小秋阳说保险-北辰

作为保险行业的后起之秀,信美相互出品的产品以质量高著称,在保险界的地位得到了巩固,近年来名气提高了不少。

比如说传家有道终身寿险,可谓是一款收益挺好的增额终身寿险产品,变成了信美相互下属的主打产品。

保险新规表明,所有互联网保险将于2021年12月31日前下架,同时传家有道终身寿险即将在2021年12月30日23时提前进行下架工作了,剩下的时间也就是不到一个月的时间了。

到底应不应该传家有道终身寿险下架之前投保呢?看完这篇测评文我们就知晓了。

马上介绍之前,大家首先来看一看关于保险的相关知识点:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、传家有道终身寿险有哪些亮点值得关注?

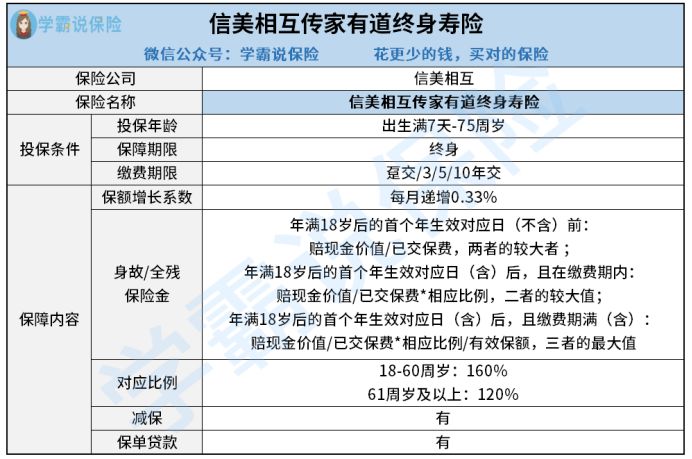

按照惯例,先来看看传家有道终身寿险的精华图:

传家有道终身寿险主要设置有身故保障和全残保障这两个方面,其他权益方面,传家有道终身寿险提供保单贷款、减保等权益,比较实用。

作为一款增额终身寿险,传家有道终身寿险每个月可以提供0.33%的保额递增比例,保单现金价值会随着存活时间的增加而增加,被保人的身价也就随之变得越来越高了。

放眼下来,传家有道终身寿险的优点真的很明显了:

1、投保年龄范围广

熟悉寿险产品的朋友,可能会知道当前市场上很多产品设置的最高的投保年龄通常是65周岁左右,年龄在这之上的朋友是无法投保的。

然而传家有道终身寿险就不一样了,最高可接受的投保人的年龄为75周岁,与同类型产品相比,对于65-70周岁的人群来说,这款产品明显更加友好一些。

2、身故/全残给付系数设置合理

传家有道终身寿险配置的身故/全残赔付系数比较暖心,18-60周岁的赔付系数为160%,61周岁及以上的赔付系数为140%。

60周岁之前的的收入在家庭经济收入来源当中占据主要作用,如果说身故或者全残了,家庭的经济收入也就中断了,这会让整个家庭不得不面对很大的风险。

传家有道终身寿险在18-60周岁这个年龄段提供了较为合理的赔付系数,相比多数产品在60周岁前分年龄段的赔付系数(18-40周岁:160%,41-60周岁:140%)显得更加人性化。

3、保额递增比例高

通常情况下,市面上很多的增额终身寿险产品的保额递增比例,都可以维持在3.6%左右。

而传家有道终身寿险的月保额递增比例就达到了0.33%,以年为单位来进行换算的话每一年可以增长3.96%,在平均水平之上,要比同类型的 产品要高,高出了0.36%。

大家或许觉得0.36%的差距应该不是很大,利滚利的情况下,传家有道终身寿险的收益和同类型产品的收益相比,要高出很多。

但是,增额终身寿险也是很看重收益情况的,传家有道终身寿险的收益到底是多少?如何计算呢?下面的文章才是重点!

没什么时间的朋友,直接把测评结果拿走就可以了:

《保额每月增长0.33%的信美传家有道终身寿险真的值得入手?建议先看看这篇文章!》weixin.qq.275.com

《保额每月增长0.33%的信美传家有道终身寿险真的值得入手?建议先看看这篇文章!》weixin.qq.275.com

二、传家有道终身寿险的收益是真是假?

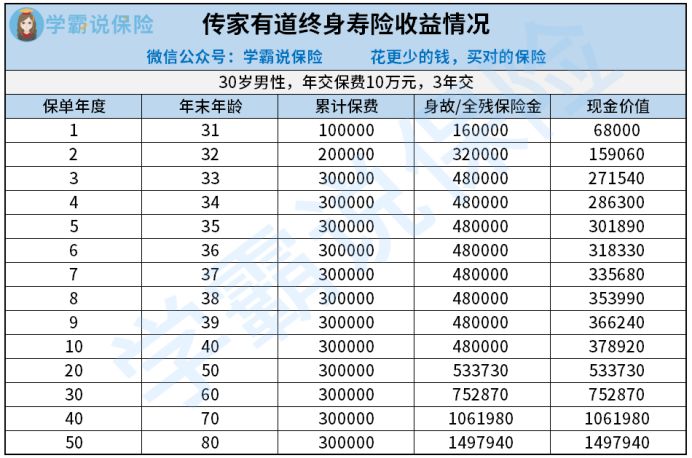

比方说30岁男性老李,年交保费10万,选择3年交,那么在保险期间内老李的收益情况是这样的:

当老李35岁时,此时为保单第5年,已经实现了301890元的现金价值,超过了总保费30万元,也就是说传家有道终身寿险已经开始回本了。

放眼整个增额终身寿险市场,大多数产品的回本时间都在7年左右,要的产品甚至需要10年的时间才会回本,这些产品跟传家有道终身寿险简直是相形见绌啊!

在老李60岁,到了退休的年龄,保单的现金价值已增长为752870元。如果说选择了退保取现的情况下,减去已交保费30万,可以到手452870元的收益用于养老。

假设老李一直没有退保取现,在80岁的时候身亡了,那么将把1497940元的身故保险金留给老李的受益人,差不多高于总保费的5倍!

可以清晰可见,传家有道终身寿险不仅回本速度快,收益也非常高,是一款值得入手的产品。

市面上是不是也有和传家有道终身寿险一样优质的产品呢?看明白了这些,你就能明白:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

总结:大家在上文中可以发现,传家有道终身寿险确实是一款优质的增额终身寿险。

传家有道终身寿险的优点有投保年龄范围广、身故/全残赔付系数合理、保额递增比例高、回本速度快、收益高,大伙在下架前入手很值。

学姐再次提醒大家:传家有道终身寿险将于2021年12月30日23时全面下架,有想法购买这款产品的小伙伴们,要趁早了!

说到这里,想必大伙是不是也对增额终身寿险内容也有了粗略的了解呢?倘若想要关注更多关于这个险种的详情,可以把目光投到这里:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

以上就是我对 "信美相互传家有道寿险是哪个保险公司"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 国联人寿益利多2.0缴费年限如何选

- 下一篇: 复星星熠重疾险一年多少钱?能赔吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-03

-

12-03

-

12-03

-

12-03

-

12-03

-

12-03

-

12-03

-

12-04

-

12-04

-

12-04

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30