小秋阳说保险-北辰

保险公司自旧定义重疾险全面停售后,推出新产品的速度就更加快了。最近陆家嘴国泰人寿就推出了一款佑泰安康重疾险,就保险条款看,这款产品就是为了接替旧定义版佑达安康在保险市场上的位置。

在测评之前需要和大家说一说的是,新定义重疾险产品比起旧定义重疾险产品,变化可是非常大的,不想踩坑的话,最好在投保前看一看这篇文章: 《新规下的重疾险会有什么坑?把握这几点是关键!》weixin.qq.275.com

《新规下的重疾险会有什么坑?把握这几点是关键!》weixin.qq.275.com

本文重点:

佑泰安康保障如何?

佑泰安康值得购买吗?

一.佑泰安康保障如何?

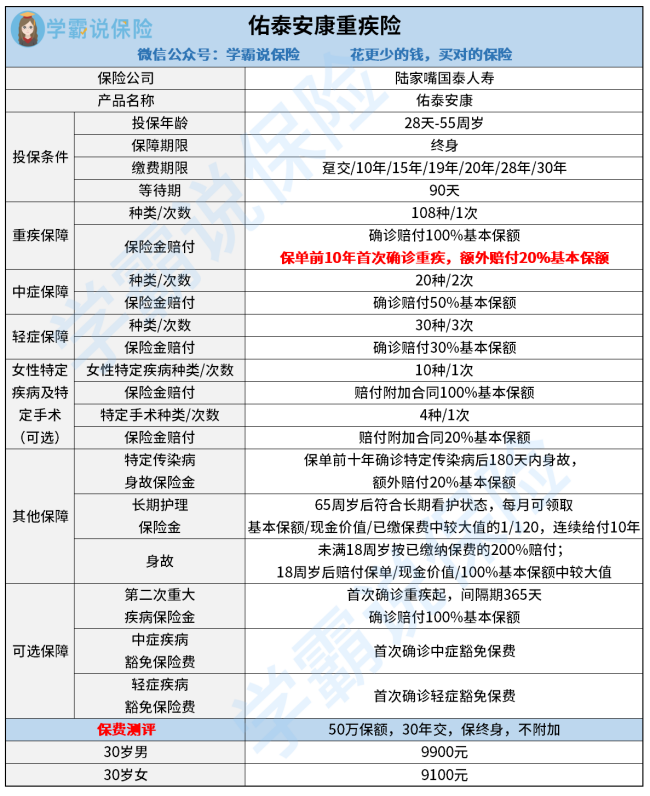

没想到在佑达安康之后,佑泰安康也是一款专为女性设计的重疾险~这样说是有原因的,待会学姐再详细解答,佑泰安康的保障内容直接看图:

据上图来说,学姐认为佑泰安康的优势非常明显:

1. 额外设置特定传染病身故保障和长期护理保险金

除了基础的轻中症重疾,佑泰安康还有额外的一些特定传染病身故保障以及长期护理金等。

1)假设在保单前十年不幸患上了合同规定的传染病身故,那被保人的受益人就会获得20%的额外赔付。

倘若被保人在65岁后,身体机能下降严重,导致需要人长期看护,佑泰安康会赔付保费、现金价值和保额中的较大者的1/120,连续给付被保人10年。也就是保险公司每个月都会赔付一笔钱,对于老年人而言,可以说非常好了。

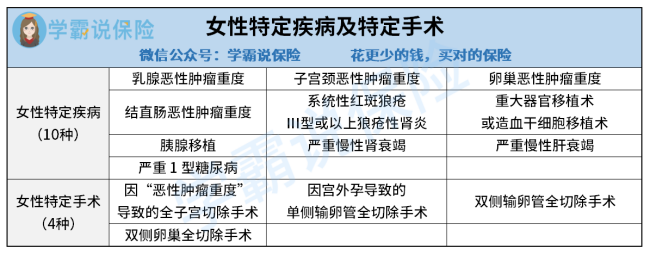

2. 女性专属附加险

因为很多女性疾病发病率高,所以佑泰安康针对此类疾病,提供了一些保障。

女性疾病的附加险保额,消费者可以灵活选择,不过大家要注意,保额越高、保费越贵,要量力而行。不需与佑泰安康主险保持一致,出险时可获得两者基本保额的叠加赔付。

为什么要这样设置?假如在投保佑泰安康时主险与附加险保额都为50w,出险的疾病只要是女性特疾的,保险人赔付的金额是两险叠加的100万!学姐想,这也许就是佑泰安康被称为“女性重疾险”的重要原因吧。

当然了买东西免不了要货比三家,学姐这里整理了几款还不错的适合女性朋友购买的产品,佑泰安康是不是真这么好,对比一下就知道了: 《十大值得推荐的女性重疾险》weixin.qq.275.com

《十大值得推荐的女性重疾险》weixin.qq.275.com

3.未成年人群身故赔付力度大

佑泰安康未满18周岁身故的可赔付200%已交保费,而市面上大多产品一般只赔100%已交保费,佑泰安康这样的赔付比例算是顶尖的了。

佑泰安康的优点很多,但是有一说一,这些缺点你们也一定要知道:

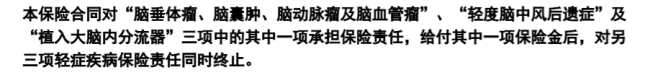

1、轻症覆盖不全,有隐形分组

佑泰安康的特色保障确实无可挑剔,但是基本保障却存有漏洞,高发轻症里没有慢性肾功能障碍,这个病种是我们常说的尿毒症早期。一款重疾险产品要被称“好”,那么应该是高发疾病全面覆盖的,佑泰安康却没有做好。

高发轻症出现缺失,保障力度也会跟着变弱。不了解轻症高发疾病的朋友就得看看这篇文章了: 《一款好的重疾险,轻症应该包含这些疾病》weixin.qq.275.com

《一款好的重疾险,轻症应该包含这些疾病》weixin.qq.275.com

佑泰安康疾病不分组不过是表面功夫,实则还暗藏着隐形分组:

什么个意思呢?佑泰安康把轻症里的疾病ABC放到了一组,A出险获赔了,BC就不再归入保障范围,想得到轻症赔付就没那么简单了。隐形分组可以算是佑泰安康一个比较大的缺陷了。

2、重疾二次赔付间隔期长

如果选择附加佑泰安康的重疾二次赔,要注意两次赔付之间足足有365天的间隔期。一款比较好的重疾险,重疾二次赔一般设置为180天通过对比就知道,佑泰安康确实长了点,因为,要是在这个间隔期内患病,是不能得到理赔的。

3、缴费期限选择受限

虽然佑泰安康的投保年龄上限为55周岁,但其实45岁以上的小伙伴要投保,就只剩10年的缴费期限了,我们都晓得,年龄越大保费越贵,如果连缴费期限都被限制,每年要交的保费可想而知会有多贵,如此一来,经济压力就变大了,

保费的缴纳期限太短,不止会导致年交保费增加这一个问题,还有这些方面也会吃亏! 《重疾险缴费年限有哪些猫腻?》weixin.qq.275.com

《重疾险缴费年限有哪些猫腻?》weixin.qq.275.com

二.佑泰安康值得购买吗?

不管是优点还是缺点佑泰安康都有,整体是比较中规中矩的。毕竟没有无瑕疵的产品,重要的是根据需求选择合适的。投保佑泰安康的费用不是很贵,保障也还可以。要是看中佑泰安康特色保障的小伙伴可以视乎自己需求入购。如果想知道哪个更高性价比,可以比较其他市场重疾险的区别,学姐整合了全国热门重疾险的测评列表,需要的可以看看! 《2021最新全国热门重疾险对比表》weixin.qq.275.com

《2021最新全国热门重疾险对比表》weixin.qq.275.com

以上就是我对 "佑泰安康重疾险不选身故会怎样"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 利安人寿健利保超享版重疾险如何 购买 地址

- 下一篇: 吉康人生2021长城带医疗险吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

-

03-04

最新问题

最新问题

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19

-

04-19