小秋阳说保险-北辰

重疾险新规正式颁布后,各保险公司都纷纷推出新定义重疾险产品。保险市场上产品众多,但是产品质量参差不齐。近日瑞泰人寿就新上线了一款重疾险,名为乐享安康2021。今天学姐就给大家测评一下乐享安康2021重疾险,看看他的保障内容如何!在测评之前大家可以先看看这篇文章,了解一下重疾险新规的变化,有助于你买到合适的重疾险: 《重疾险新规下,投保的几点建议!》weixin.qq.275.com

《重疾险新规下,投保的几点建议!》weixin.qq.275.com

一、乐享安康2021重疾险的优缺点有哪些?

具体一些的乐享安康2021重疾险的情况,学姐会在下方和大家一起分析:

乐享安康2021重疾险优点:

1、可投保年龄范围较大

乐享安康2021重疾险的投保年龄范围是30天-65周岁,其实比起那些最大投保年龄只到55岁的来说,乐享安康2021重疾险的限制真的很小~即使是年龄比较大的人也可以能有买到重疾险的机会了。不过我们要留意一下,年纪非常大的老人即使可以投保一些重疾险,通常也不是很划算,基本是保费=保额。如果你的预算很多,执意要买,那也是可以的。像防癌险就可以很好地代替重疾险为中老年人群体提供高发疾病保障: 《防癌险是什么,应该怎么买?》weixin.qq.275.com

《防癌险是什么,应该怎么买?》weixin.qq.275.com

2、基础保障非常全面

乐享安康2021重疾险基础保障有三方面内容:重疾、中症和轻症保障。因为大多数重疾险的重疾保障都做得比较合理,若想知道乐享安康2021究竟如何,还是得从它的轻中症保障方面入手。

乐享安康2021重疾险的中症赔付次数为2次,赔付比例为60%,这样的保障力度在市面上也算比较好的了;轻症提供3次赔付,而且达到了新规的最高赔付比例——30%。患上轻症和中症的概率要大过重疾,因此理赔也容易很多。这样一看,乐享安康2021轻中症保障算是不错的。

3、可选责任具有实用性

乐享安康2021可选择责任包含癌症二次赔以及心脑血管二次赔,这两个实际上都是复发率比较高的疾病。如癌症的话通常在治愈后五年内复发的可能性较大,而乐享安康重疾险癌症第一赔付和第二次赔付的间隔期设定为3年,是比较合理的,所以乐享安康2021设置的可选责任实用性较强。

乐享安康2021重疾险缺点:

1、等待期限长

乐享安康2021重疾险有180天的等待期,在购买了乐享安康2021,并且合同生效后,半年内出险都不能获得理赔。等待期长,就是没有保障的时间更长。市场上大多数重疾险都会将等待期设置为90天,所以乐享安康2021的半年等待期确实是个遗憾!

2、设置不灵活:少儿特疾不可选

从乐享安康2021重疾险的保障图可以看到,乐享安康2021的少儿特疾保障属于绑定的配搭。对于少儿特疾的理赔,需要十八周岁之前面临事故,所以但凡超过18岁的人购买,也是徒劳无功。

3、额外赔付要求年龄高

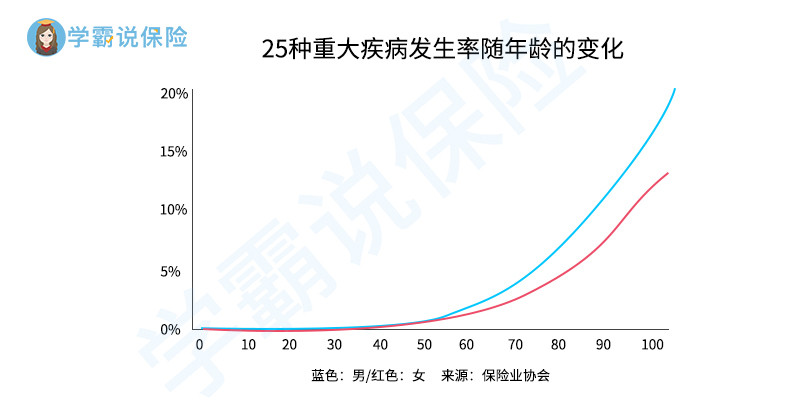

一款重疾险是否优秀,需要视乎额外赔付这个因素。乐享安康2021在重疾的额外赔付达到了50%,这在重疾险中也算很不错了,但是乐享安康2021将年龄限制在了50周岁前,刚好重疾在50周岁后重疾发病率开始大幅度上升:

乐享安康2021设置重疾额外赔的年龄上限为50周岁前,相当于间接降低了赔付力度。这一点,不仔细看还看不出来,这个“小黑点”就有点机灵了。

二、综合分析!乐享安康2021重疾险值得买吗?

从基本保障内容出发来看,乐享安康2021的表现还是不错的,例如轻中症、重疾保障都有包含,像是身故、豁免和高发重疾二次赔这些该有的保障也没少。但是像一些细节问题,还是设置得不够合理,比如等待期过长、设置不灵活和额外赔付年龄窄等,这些问题说大不大说小不小。

当然,除了以上几个细节问题,乐享安康2021仍然有需要改进的地方——没有前症保障。你要知道,前症的发病率较高,理赔也会比较容易,也就是说,能在一定程度上降低重疾险的理赔门槛。所以,康惠保旗舰版2.0由于拥有前症保障,使得它一出现在保险市场上就广受欢迎: 《拥有前症的康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

《拥有前症的康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

结合上述分析,其实乐享安康2021重疾险性价比一般。其实现在的优秀重疾险还有很多,也可以考虑其他选择。像【学霸说保险】通过深度分析删选出的十大热门重疾险,更值得大家考虑: 《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

以上就是我对 "瑞泰乐享安康2021重疾险怎么购买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 爱心人寿守护神的主要特点

- 下一篇: 神奇宝贝2021款少儿重疾险哪个公司的

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

最新问题

最新问题

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24