小秋阳说保险-北辰

日常生活中,那些得了重大疾病比方癌症,又因为资金不足而选择不再治疗下去的病人还少吗?答案是:有许多!

假如不想遭遇这种处境,为什么不选用一份重疾险来作为保障呢,想要对抗疾病一定要选择重疾险,意义可不小呢!

关于重疾险能起到的作用,如果大家不相信学姐说的,这份资料可以让你了解到相关知识,保证让你了解更多关于重疾险作用:

《到底要不要买重疾险?如果不出险,钱不就白花了?》weixin.qq.275.com

《到底要不要买重疾险?如果不出险,钱不就白花了?》weixin.qq.275.com

来看看今天的主题,如果之前了解过新华人寿保险公司的话,这样的朋友就比较清楚,人家的爆款产品肯定是健康无忧系列。

这不,趁着正火热,新华人寿近期又提供了一款新定义重疾险,被叫作是健康无忧重大疾病保险(专享版)。

大家也可以把新华健康无忧专享版当做是健康无忧C6的成年版,这款产品的性价比高不高呢?投保的话合适吗?想知道的朋友继续看吧!

一、分析新华健康无忧专享版的保障内容,缺点很明显!

想知道新华健康无忧专享版的性价比好不好,我们先来看它的产品图:

如上图,新华健康无忧专享版的长短处极其明显,我们逐一来分析。

>>新华健康无忧专享版的优点:

1、含有成人意外伤害特疾保障

相较于其他重疾险产品,新华健康无忧专享版的特色在于,18-60岁间由于意外造成的15种特定重疾或意外而致身故,可以获得赔偿100%保额。

假如购买的是50万保额,50万的额外赔就可以获得,总体而言抬高了被保人在成年阶段的保障,非常贴心!

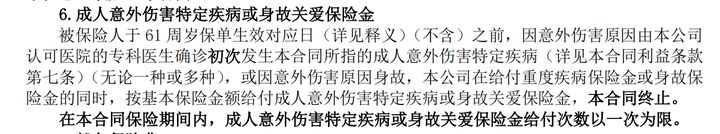

想了解新华健康无忧专享版对应保障的条款,可见下图:

2、保费不至于倒挂

我们也清楚,投保重疾险的风险是随着年龄增长而增长的,保费倒挂的现象已经不是个例,就是说,被保人得到的赔付的保额还没有交的保费多。

但是,投保人不太可能会在新华健康无忧专享版这款重疾险上遇到这种风险,因为无论是重疾保障还是身故保障,皆是遵循100%基本保额和现金价值相对大的来给付,这样的好处就是交的钱比赔的钱还多的情况一定不会发生。

那这样说,新华健康无忧专享版推荐购买吗?这篇文章将进行分析:

《新华「健康无忧专享版」的性价比怎么样?我来告诉你答案!》weixin.qq.275.com

《新华「健康无忧专享版」的性价比怎么样?我来告诉你答案!》weixin.qq.275.com

{新华健康无忧专享版-34硬币都有两面性,}况且它是作为一款保险产品?那新华健康无忧专享版都有哪些短处,下面我已经帮大家一一分析!

>>新华健康无忧专享版的缺点:

1、最长缴费期限只有20年

一款比较出色的重疾险,其缴费期限最长是允许30年交,这边讲到的交费时限的长短,就此类长期型重疾险来说,交费期限越长,每年我们的保费平摊下来会更低,获得保险豁免条款的可能性就更大。

例如30年的缴费时间,但交到第10年时出险了,那么剩下的20年保费就不用交了,要是每年的保费是3千元,这六万元就不用花了,这对预算不够的小伙伴来讲真的是太棒了!

但是,新华健康无忧专享版最长期限仅有20年,这一比较,就显然略输一筹了。

如果想追求缴费期限灵活可选,而且要交满30年,这份重疾险的保单是刚列出来的,大家可以看一看哦:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

2、轻症赔付比例低

原来认为对于新华健康无忧专享版的轻症可以6次赔付,这还是蛮棒的,但是它的首次确诊轻症只赔20%保额,这就不是很出色了!

相比那些轻症赔付比例30%的同类型产品相比来说,新华健康无忧专享版非常吝啬!

设想一下,在同样的50万保额下,别人家的轻症确实可以赔付15万,可新华健康无忧专享版的赔付只是10万,这相差5万,大家会当这不存在吗?

所以,朋友们要是想拥有轻症赔付比例高且带有额外赔付保障的话,学姐觉得可以看看这款:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

新华健康无忧专享版的测评内容到这里就已经分析完了,那么这款产品值得我们购买吗?保险意见如下!

二、新华健康无忧专享版值得买?先看完这一点再说!

综合上文的所有叙述,新华健康无忧专享版值不值得买取决于大家的需求。

假设15种成人意外伤害特疾保障是重点关注的对象的话,那这款产品值得入手;若是资金不宽裕,并且想得到高保额保障的,那学姐就不引荐给大家了,因为这款产品不提供30年的缴费期限,况且轻症的赔付比值低。

那么,以上就是关于新华健康无忧专享版的测评内容,希望可以对大家有益处!

以上就是我对 "新华健康无忧专享版应该怎么买?需要多少钱?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 健康玺悦启航2021重疾险怎么样呀

- 下一篇: 鼎诚人寿阿米二号是坑吗?如何理赔?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

最新问题

最新问题

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-15

-

04-15

-

04-15

-

04-15