小秋阳说保险-北辰

说到太平保险公司,在各位朋友的脑海里应该有印象,毕竟太平保险在保险圈里面,那可真是龙头。

好产品和大公司就一定是捆绑的吗?有没有猫腻?

带着疑问学姐准备扒拉一下这家大公司,对他们家的产品质量做进一步的了解。

文章开始之前,假设你对判定一家保险公司优劣上存在疑问,我提议你可以从这篇文章来了解:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、太平保险公司怎么样?

中国太平保险集团有限责任公司的简称就是太平保险,这个公司究竟厉害不厉害呢?

有以下两个角度方便我们了解:

1、公司实力

太平保险于1921年创立,是我国第一家跨国金融保险集团公司,是中国历史悠久的民族保险品牌。

太平保险集团旗下有太平财产保险有限公司、太平人寿保险有限公司、太平养老保险股份有限公司等等。

太平保险集团总资产4600亿元,2020年营业收入更是高达2153亿元,近年来还连续蝉联《财富》世界500强。

从以上信息可知,太平保险公司不是新成立的,公司不差钱,实实在在的大公司、大品牌。

一些朋友或许想了解,比起别的大公司太平公司如何,学姐这就大家举例,比如太平人寿和平安人寿,感兴趣的小伙伴赶紧来看吧:

《平安人寿pk太平人寿哪家更具实力?这个对比结果令人意想不到...》weixin.qq.275.com

《平安人寿pk太平人寿哪家更具实力?这个对比结果令人意想不到...》weixin.qq.275.com

2、偿付能力

谁能说公司实力雄厚不是好事呢,可在买保险的时候,一个保险公司的偿付能力才是最需要看的。

偿付能力可以用来衡量一家保险公司偿还债务能力的标准。

也可以这么说,偿付能力就是看一家公司能不能赔的起钱的衡量标准。偿付能力表现的越好,就完全可以说明这家公司的风险会更小。

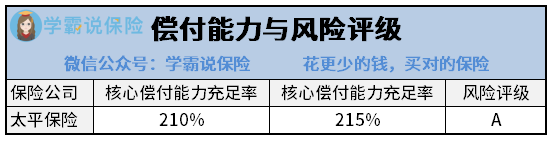

银保监会规定了保险公司的核心偿付能力不得低于50%,综合偿付能力充足率不得低于100%,风险评级B以上。

下面我们来看看太平洋保险公司的偿付情况是怎样的:

我们看完图片后,可以了解到,2020年度,平保险公司的偿付能力远远超出了银保监会的最低要求,综合实力表现的很抢眼。

不过买保障才是买保险的目的,产品本身我们关注一下是可以的,而不是公司的名气或是其他!

我们接下来看一看太平保险公司的产品怎么样。

二、太平保险公司的产品值不值得买?

因此学姐从太平集团旗下的太平养老保险公司,挑选了太平无忧这一种意外险,这款产品还是比较受人欢迎的,我们来讨论一下是否真的无忧!

可以仔细看一下保障的责任图:

一目了然,这款产品的保障责任很简单,也没有大进来什么不太喜欢的玩意儿,但学姐弄清楚之后,发现有着以下的不足:

1、保额太低

太平无忧的最高保额只有10万,而且只有这个版本可以选择。

换句话说,就算是发生意外导致身故/全残,最多也只能赔10万。好家伙,我直呼内行,赔10不够看。

如果你还不清楚多少保额的保险才是合适的话,我建议你去阅读下专家在这方面的解答:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

2、意外医疗报销比例低

太平无忧的意外医疗最高保额有5万,还算凑合。

但是它的报销限制在社保范围内,如果在150元以下是无法申请报销的,不仅如此,使用社保报销后,报销限度也是超不过80%的,不经过社保报销,最多只有64%。

这一点太让学姐无语了,要清楚,现在市场上大多数的意外险都是经由社保报销的,剩余的的部分,你不用出一分钱,意外险可以全部承担,可以考虑一下这十款,表现非常亮眼:

《10款最值得买的意外险大盘点!》weixin.qq.275.com

《10款最值得买的意外险大盘点!》weixin.qq.275.com

3、保费太贵

就保费来看,太平无忧险太高了!

保额才10万,保障内容又很一般,一年的保费竟然要158元。

对比其他意外险,你会发现,同样的保费都能买到差不多50万保额了。

所以,太平无忧这款产品的性价比有点低。

但我们也不能够因为这款产品性价比没有竞争力就说太平保险公司的产品不行,学姐只是随机挑选一款产品为大家讲解而已,每个产品都得结合自身情况来分析,大家可不能直接就认为他们不好哦!

结合上文:太平保险公司资金雄厚,偿付能力也很强,但他们家的产品并不都是具有市场竞争力。

大家听学姐一句劝:保险公司实力强劲对于被保人显然是一件好事,但是买保险于我们而言其实就是买保障,需要看的应该是这款产品,不能只关注是不是大公司的产品,可不能舍本求末了哦~

以上就是我对 "太平保险可靠吗贵不贵"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 35岁买福特加保险需要注意什么问题

- 下一篇: 复星保德信星守护2021重疾险清晰条款

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

最新问题

最新问题

-

12-08

-

12-08

-

12-08

-

12-08

-

12-07

-

12-07

-

12-06

-

12-06

-

12-06

-

12-06