小秋阳说保险-北辰

根据相关报道,北京对中高风险地区来返京人员一律实施“14+7”健康管理,必须严格控制新冠疫情带来的影响。

国内还没有完全解决疫情问题,疫情反复爆发正是我们需要注意到:风险从没离开过我们。

买个保险可以有效的规避风险。

就在前这天,有个朋友问学姐,46岁了,应该没有必要买重疾险了吧?这样看来,这位粉丝对于保险的概念还是不够强!

所以说46岁人群究竟有没有必要购买重疾险呢?想知道的朋友接着看吧。

在研究之前,咱们还是先来看一看保险的相关知识吧:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、46岁人群有必要买重疾险吗?

46岁人群依旧要为生活不停地奔波,作为家庭经济的顶梁柱,经济方面对他们而言可谓是十分的沉重。

46岁人群敢保证自己这一生都不会患病吗?这肯定不敢保证的。一旦重疾找上门,治病可是一大笔的开销。

46岁人群有没有必要买重疾险呢?看完这两点就明白了。

1、重疾治疗费用高昂

例如癌症,根据调查看出,国内平均每天就要多出来一万多个癌症患者,查出来得癌症的人每分钟有7.5个,并且数据还在一直上升。

癌症发病率每年几乎都保持在死亡率每年的涨幅保持在2.5%。

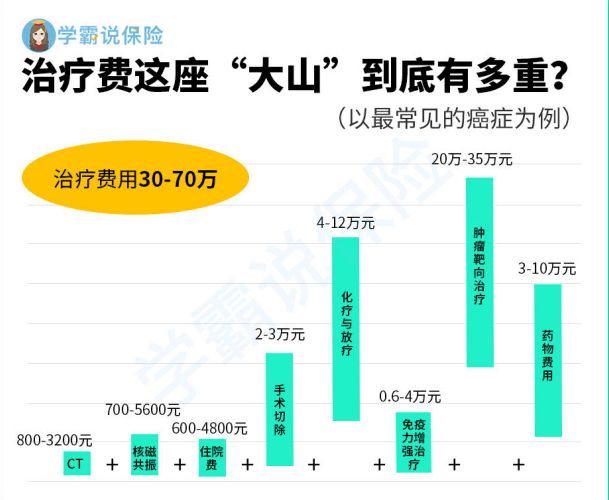

国内癌症治疗费用在30-70万之间,癌症的某些治疗项目的花费在国内医保是不能进行报销的,例如特效药、靶向药等,不在医保的报销范围之内。

在重疾治疗费上,46岁人群能倚靠的就是重疾保额带来的风险覆盖能力了。

2、重疾年轻化趋势明显

经过对中国保险协会发布的数据的了解,年轻人得重疾的几率也增高。

40-60岁重疾发生概率越来越大,小病小痛慢慢的发展为重疾,当今社会重疾越来越年轻化。

不仅指老年人,中青年人当中也有得重疾的可能,46岁人群罹患重疾的几率还是很大的。

重疾险的作用在于,覆盖重疾所需的治疗费用、后期身体机能康复费用以及弥补收入损失。

46岁人群在购买重疾险作为保障后,如果不幸发生重疾,也有机会去选择更好的医疗条件,尽早治疗完成。

所以说,46岁人群特别有必要购买重疾险。

那么,如今市面上有哪些优质重疾险值得46岁人群关注呢?这里比较重要啦:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

那么,46岁人群在选购重疾险时,应该注意些什么?不要心急,下文将介绍重点!

二、46岁人群买重疾险,正确的投保姿势是怎样的?

46岁人群买重疾险,这几点是需要注意的。

1、保障要全面

如果保障方面做的到位了,那它就是一款优秀的重疾险,中症、轻症方面的保障也要有。

46岁人群在购买重疾险的时候,要优先选择具备以下几点的重疾险:重疾一定要有间隔期短的多次赔付机制,在中症方面的保障也要全面、对高发轻症也不要分组型的多次赔付。

在市面上某些重疾险产品里面,要么不包括中症保障,要么是高发轻症有缺失,假设46岁人群碰见了这种重疾险,最好不要选择它。

除此,46岁人在选购重疾险时,最好选择像癌症二次赔这样有高发重疾二次赔的产品。

至于为什么要附加癌症二次赔,学姐在这里就不多讲了,感兴趣的话可以移步这里了解更多内容:

《「癌症二次赔」有必要附加吗?关键看这几点!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?关键看这几点!》weixin.qq.275.com

2、保额要充足

重疾险风险覆盖能力的强弱是由保额多少直接决定的。

充足的重疾险保额对未来的风险有抵御能力,承担重疾治疗费用的能力,后期身体机能康复所需的费用,还有就是患病后无法工作带来的收入损失。46岁人群在决定投保重疾险前,要选择保额比较充足的产品。

46岁的消费者在购买重疾险产品的时候,如何选择保额却成了他们最难的问题。

学姐给大家准备了很多干货,赶快收藏吧:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

3、核保要宽松

46岁人群根本没办法与年轻人相比,可能部分人的身体都有些小毛病,健康告知没有过的话,购买到重疾险的几率很小,因此,46岁的人群在挑选重疾险时,最好是选择那些核保条件较宽松的产品。

就算现在你的身体有些小病症,46岁人群也不用过多担忧,选择健康告知环节要求没有那么严格的重疾险投保,投保成功率还是挺大的。

市面上健康告知宽松的重疾险产品,学姐也帮大家扒出来了,46岁有需要的人群快点查收:

《最新!十大【健康告知宽松】的重疾险大盘点!》weixin.qq.275.com

《最新!十大【健康告知宽松】的重疾险大盘点!》weixin.qq.275.com

总结:46岁的人群投保重疾险还是有必要的,学姐提到过关于购买重疾险的技巧,46岁人群在购买前一定要更加关注。

以上就是我对 "四十六岁要如何选择重疾险"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-03

-

09-04

-

09-04

-

09-04

-

09-04

-

09-06

-

09-06

-

09-06

-

09-06

-

09-08

最新问题

最新问题

-

01-28

-

01-28

-

01-27

-

01-26

-

01-26

-

01-25

-

01-25

-

01-25

-

01-25

-

01-25