小秋阳说保险-北辰

三孩政策给很多领域造成冲击,所以人们对理财产品的需求越来越多了,对于多数家庭来说,三个孩子的教育金问题是当下需要解决的问题。

关于这理财产品,近来有一款年金险得到了很多人的喜欢,能收获巨大的利益,买了就能得到收益,具体产品就是弘康相伴一生年金险。

本日,我主要给大家讲一下相伴一生年金险的测评情况,来详细了解它的收益是否属于正常水准。

购买年金险的学问可大着呢,怕被坑的朋友,不妨先看看这篇文章:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、弘康人寿这家保险公司靠谱吗?

在开始相伴一生年金险的测评之前,咱们先来了解下其背后的承保公司——弘康人寿靠不靠谱。

1、实力背景

弘康人寿保险股份有限公司成立于2012年7月19日,是经中国保险监督管理委员会批准设立的全国性寿险公司。

弘康人寿注册资本10亿元,成立首年即实现盈利并持续至今,现有总资产超300亿元。

如果你还想获取更多关于弘康人寿的内容,那还不点进链接获取更多信息:

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

2、偿付能力

承付能力是保险公司存在的根本性,如若保险公司想获取到运营资质,就必须符合银保监会给出的相关条例:

核心偿付能力充足率大于50%,综合偿付能力充足率需大于100%,风险评级为B类以上。

以上是弘康人寿2021年第二季度的偿付能力报告,可以看出弘康人寿各项数据都超过银保监会制定的标准,可以发现弘康人寿值得考虑。

除掉实力背景跟偿付能力之外,还能哪些方面去看保险公司好不好呢?小伙伴们可以浏览这篇:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

接下来,就要开始今天的主题了,也就是相伴一生年金险的测评环节了。

二、相伴一生年金险收益如何?

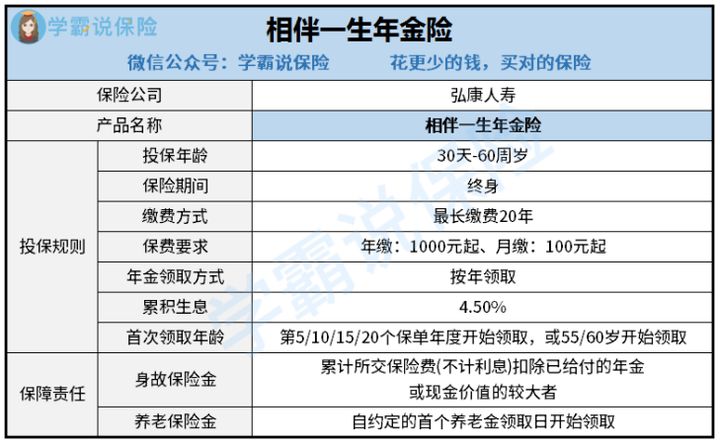

就不说其它的了,先来看看相伴一生年金险的产品测评图:

如图所示,此款相伴一生年金险的投保年龄范围为出生满30天-60周岁群体,最久交费时限为20年。

此款相伴一生年金险是一款能够保障终身的产品,有年缴或者月缴两个选项,最低起投金额分别为1000元跟100元。

相伴一生年金险的年金领取方式并不多,仅有养老金及身故保险金。在看完相伴一生年金险的基本保障以后,来看看相伴一生年金险到底值不值得买吧。

要是心急的朋友,也可以移步这里看测评结果:

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

1、预定利率4.025%

预定利率就是指客户得到保险公司承诺的能够以年复利的方式得到的回报,平常来说就是保险机构供应给客户的回报率。

意思就是,预定利率越高,保险产品的保费就越减少,所以承诺好的预定利率对消费者就越有利

在售年金险产品,在市场上预定利率最高的是4.025%,相伴一生年金险就是在这些产品中的一个,足以可见,在市面上能够与相伴一生年金险竞争的产品已经不多了。

市面上预定利率在4.025%的产品并不多见,除了相伴一生年金险,还有京福颐年年金险。

不仅在预定利率上很高,京福颐年年金险的收益也会相比较高点,详情可以看这篇文章:

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com2、收益不高

以30岁男性老李为例,选择购买相伴一生年金险的话,年缴保费20000元,10年交,基本保额为8420元,选择在第20个保单年度领取年金。

就相伴一生年金险的内部收益在下方:

老李在30-39岁这10年里,每年都交20000元保费,累计缴纳的保费为200000元。

当老李49岁时,开始领取养老金,当老李70岁时,相伴一生年金险的irr为3.06%。

如今市面上很多年金险,年化率都就在3.5%左右,有些产品竟然可以达到4%的年化率,还是比较喜人的。

对比能发现,相伴一生年金险的收益还是差了点意思呀!

年金险一般追求的都是利润,收益如果不高,那就需要选择一些其他的产品入手,假如可以多领一点,那就多领一点嘛。

这里有一份收益较高的年金险产品合集,想配置年金险的朋友尽量不要错过:

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

总结:弘康人寿的实力背景有目共睹,是家靠谱的保险公司,但它旗下的这款相伴一生年金险,收益并不高,朋友们在入手前可要考虑清楚了。

以上就是我对 "弘康人寿的年金保险到底行不行"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 太平人寿太平节节高年金险怎么样啊

- 下一篇: 横琴人寿横琴传世壹号理赔好吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-10

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

03-10

-

03-09

-

03-09

-

03-07

-

03-06

-

03-06

-

03-05

-

03-03

-

03-03

-

03-03