小秋阳说保险-北辰

福建的一对夫妻体检完毕以后,都得了“夫妻癌” 。几个月前,妻子王女士在医院体检时被诊断出,肺部出现三个结节。

医生建议手术,觉得可能是早期肺癌。而就在前几天,在体检中看到刘先生肺部也有小结节,类似于恶性病变,进展比他的妻子快好多。

要是家中有一个人诊断癌症,医疗费用已经是巨额的支出了。夫妻二人双双患癌,家庭经济压力就更重了。

而在这时,重疾险的效用即可彰显出来了,它是能结算夫妻二人的医疗费,还能够护持家庭的正常生活。

趁此时机,学姐为大家推荐了一款保险公司对比测试,教大家如何在众多保险产品中,选出适合自己的重疾险。

假如有小伙伴时间不够阅读全文的话,可以来看看学姐写的这篇文章哦,保证干货满满:

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

而今天进行测评的产品就是光大永明和瑞泰人寿这两款,到底这两家保险公司哪家做的更好呢?学姐和大家一起研究一下!

一、光大永明和瑞泰人寿相比,哪家保险公司更靠谱?

1.公司背景

光大永明人寿保险有限公司是一家合资寿险公司,成立于2002年4月22日,注册资本为54亿,总部位于天津。

分别由中国光大(集团)总公司、加拿大永明人寿保险公司、鞍山钢铁集团公司与中国兵器工业集团公司四家公司共同持股。

我们再来看一下瑞泰人寿,瑞泰人寿保险有限公司成立于2004年1月,是第一家总部设在北京的合资寿险公司,注册资本18.71亿元。

瑞泰人寿的投资方为国家能源集团资本控股有限公司和南非耆卫集团耆卫人寿保险(南非)有限公司。

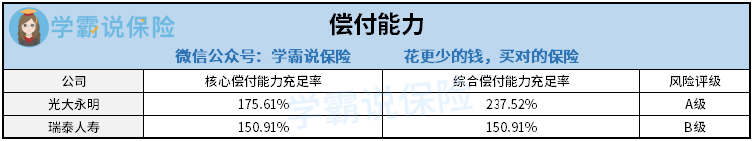

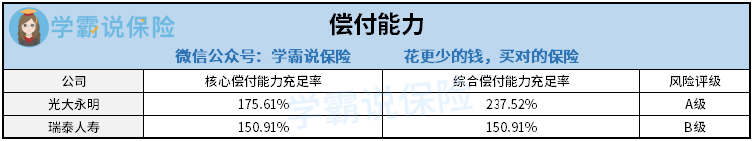

2.偿付能力

银保监会对保险公司偿付能力规定,核心偿付能力充足率≥50%、综合偿付能力充足率≥100%和风险综合评级≥B级。

只需要以上三个前提被满足,能够说是一个偿付能力达到标准的公司。

从最新发布的数据来看,银保监会所规定的及格线,光大永明和瑞泰人寿都已经大大超过了,皆是能够被信赖的公司。

只是从经济实力上来看,光大永明比瑞泰人寿强,多方面数据也比瑞泰人寿表现的优秀了很多。

经过了学姐的一番科普,大家是不是对实力出众的光大永明很感兴趣的,别慌,链接为大家附上:

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》weixin.qq.275.com

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》weixin.qq.275.com

二、光大永明和瑞泰人寿重疾险产品大起底!

学姐不墨迹,直接上图:

在看完对比图之后,大伙不妨一起来分析看看。

1.投保条件

瑞康重疾险属于一款典型的定期重疾险,除了能够选择保30年之外,就连保至70岁或100岁也能跟随自己的心意选择。

相比福慧安康重疾险只能保障终身来讲,瑞康重疾险在保障期限上的选择性会更大一些。

福慧安康重疾险的缴费期限最长可达三十年,这一点还是非常值得我们好好夸夸,这是为什么呢?

因为30年缴费的作用非常的大,减轻了投保人缴费方面的负担,提高触发豁免条款的概率。

而且我们更喜欢他的缴费期限变长。一次就把钱交完钱都占用了,在这期间,我们丧失了很多资金的机会成本。

如果资金不足,建议选择分30年进行缴费。

但是有一部分人是不适合分30年缴费的,你需要选择什么样的缴费期限?看完这篇文章,大家也就都清楚了 :

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2.基础保障

如图所示,福慧安康重疾险的基础保障非常齐全,轻症,中症,重症的保障都具备。然而瑞康重疾险中不含中症保障。

中症比轻症重一些、又比重症轻一些。另外中症是向重症过渡的重要时期,倘如能在中症阶段就把病治好,不止是可以让病人少受罪,还可以让病情更快的康复,这不是很好吗?

因而,关于这一点,瑞康重疾险做的就没有福慧安康重疾险做的好了。

三、学姐建议

综合以上方面来看,光大永明在数据方面实在比要比瑞康人寿更出彩,而且单论产品来讲的,中福慧安康也比瑞康好一些。

把这两款产品和市面上的优秀的重疾险相比较,还有的地方需要改进。比如:缺乏自带重疾额外赔付、中症赔付比例不出色和基础保障不全面秀等方面。

那各位朋友是不是想知道市面上优秀的重疾险都有哪些呢?贴心的学姐已经给各位小伙伴整理在下面了,如果有感兴趣的朋友可以自己来看看:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "瑞泰保险比较光大永明哪个的重疾险保障更有用"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 百年人寿康惠保旗舰版2.0重疾险的赔付比例有多少

- 下一篇: 信泰完美人生守护2021保险如何

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

-

08-17

最新问题

最新问题

-

01-11

-

01-11

-

12-07

-

12-01

-

11-18

-

11-01

-

11-01

-

09-29

-

09-28

-

09-21