小秋阳说保险-北辰

广州市两天前有一家夫妻吵架,妻子在生气之际点了一把火,因此烧死了自己,结果丈夫在情急之下跳楼身亡,唯有一个孤零零的小女儿。原本能够无忧无虑成长的孩子,生活都成了问题,让公众感到心疼。

在日常生活中,大人最担心的就是意外发生在自己身上。孩子得不到照顾,因此上班干活都要思前顾后。

说实际的,入手一款终身寿险产品便能解决这个问题,例如增额终身寿险,在出现意外之后,能给家人带来一笔赔偿金。有个小伙伴咨询阳光升B款终身寿险值不值得入手,今天学姐已经整理好了资料,马上给你们答案!

因为实施了保险新规,互联网保险产全都将于月底退市,要是有兴趣选择增额终身寿险投保的朋友,下手之前最好是先对它进行深入了解:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、阳光升B款终身寿险保障是否得人心?

大家首先通过学姐费了九牛二虎之力整理好的保障图,了解这款阳光升B款终身寿险:

1、阳光升B款终身寿险的概述

阳光升B款终身寿险属于一款保额每年都会增长的产品,明确指出0-72周岁的人群投保,它可以给我们的一辈子带来稳定的保障,越到后期被保人的身故价值就越高。

这款产品主要保障身故与全残,鉴于银保监会对未满18岁人群的身故赔偿金严格限制,因此18岁前后拥有不同的赔付设置。另外它还支持保单贷款与减额交清的权益。

2、阳光升B款终身寿险的优点

(1)缴费期灵活

阳光升B款终身寿险的缴费期较多,有5个,让我们根据自己的情况选择,十分贴心。

经济条件允许的人选择趸交也是可以的,未来就用不着为了缴保费这件事操心。预算如果不是特别足的话,你们就可以选择最长周期20年交,这样就可以减轻每年的缴费压力,而且能保证保额的充足性。

若是保额预算不足,收入不算多的话,学姐提倡大家给自己购买一份定期寿险:

《华贵大麦甜蜜家2021定寿:保障新升级,加量不加价!》weixin.qq.275.com

《华贵大麦甜蜜家2021定寿:保障新升级,加量不加价!》weixin.qq.275.com

(2)有效增额不错

阳光升B款终身寿险每年保额递增的比例为3.5%,在市面上居于中上游的位置,虽然与最顶尖的4%增额有经过比较还是有一些差距,但碾压只有3%有效增额的产品还是绰绰有余的!

(3)回本时间快、收益高

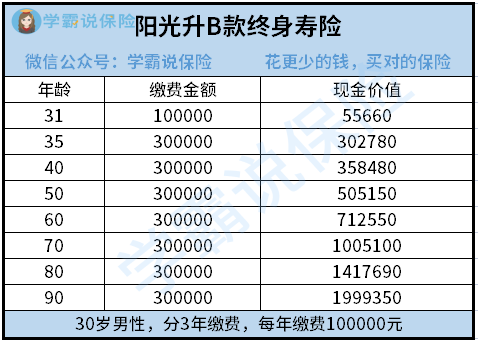

阳光升B款终身寿险的回本时间堪称光速,以年满30岁的男性3年交10万,合计保费30万举例说明,到了保单的第五个年头,就现金价值也涨到了302780元,回本的速度也是相对较快的。

要知晓的是很多同类产品,回本时间需要10年以上,有的大概要到20年,可以这么理解在前20年退保都是蚀本的。阳光升B款终身寿险利润等于成本的时间,在市面上鲜有对手。

阳光升B款终身寿险收益是相当可以的,在被保人50岁的时候,能有50多万的现金,足足收益20多万,而且在80岁的时候收益就是本金的三倍多。

若是被保险人在90岁时死亡,这中间如果没有经过减保或者减额交清的情况下,家人可以直接获得将近200万的赔偿金,这笔钱可以一定程度改善子孙后代的生活。

3、阳光升B款终身寿险的缺点

(1)等待期长

等待期内出险,保险公司是有理由拒绝赔付的,或许是只返还已交保费,与等待期后出险的赔付的区别还是很大的。这也就表示,等待期越短,我们到手的保障也会越快。

只是这款阳光升B款终身寿险有180天的等待期,目前在市面上的等待期不是最短的,而是最长的,这对我们很不利。

(2)免责条款多

免责条款是保险公司出险不承担的那些责任,免责条款越多,我们就有越低的记录可以申请到理赔,在免责条款的设置上,阳光升B款终身寿险竟然设有7条内容,是许多优秀产品的一倍!

二、阳光升B款终身寿险值得买吗?

阳光升B款终身寿险虽然有着较快的回本时间,收益也还不错,但身故、全残保障水平一般,它的投保条件不只在年龄限制方面比较小,其他内容设置得也不够优秀,具有很长的等待期、最长缴费期只有20年之类的,存在的缺点可以说是非常多了,整体而言只能算一款性价比一般的产品,大家谨慎入手。

假如说大家想要保障好、收益高的增额终身寿险,不妨看一下这款金满意足臻享版:

《算完「金满意足臻享版]收益后,我又开始不淡定了……》weixin.qq.275.com

《算完「金满意足臻享版]收益后,我又开始不淡定了……》weixin.qq.275.com

以上就是我对 "阳光升B款终身寿险是什么型保险"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 如意和美的人工核保

- 下一篇: 泰康人寿泰康真守护买两份

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-17

-

12-17

-

12-17

-

12-17

-

12-17

-

12-18

-

12-18

-

12-18

-

12-18

-

12-18

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30