小秋阳说保险-北辰

如果问有没有高收益并且还“亲民”的理财产品,那必然有和泰增多多2号增额终身寿险的一席之地。

同时具备起投金额低和拥有多种保单权益的特点,可谓是现在市面上很受大家欢迎的增额终身寿险之一了。

不过,由于互联网人身险新规的出台,在2021年12月31号这一天之前所有的互联网产品将会全部下架,其中包括和泰增多多2号增额终身寿险。

因此学姐下面就来替大家把把关,看看这款产品值不值得在最后的节骨眼上购买。

下面有一篇文章,那些想深入了解增额终身寿险的朋友可以观看一下:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、和泰增多多2号增额终身寿险保障分析!

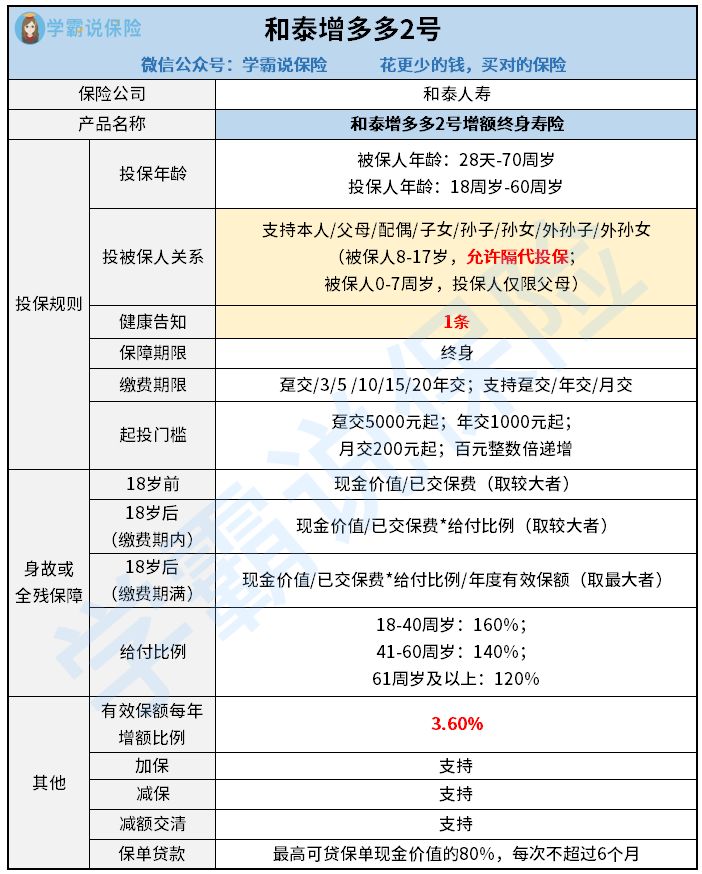

首先来看一下和泰增多多2年增额终身寿险的保障内容:

和泰增多多2号增额终身寿险是一款保障终身的寿险产品,主要涵盖了身故或全残保障。

1、投保规则

和泰增多多2号增额终身寿险的承保范围是出生满28天-70周岁的人群,在投保人方面是有年龄限制的,投保人年龄必须要在18-60周岁之间。

1-6类职业人群可投保,有很多缴费期选择,不仅能够选择趸交/3/5/10/15/20年缴交,也可以选择月交。

2、保障内容

和泰增多多2号增额终身寿险跟大多数寿险产品没有区别,主要提供的保障有身故/全残。

保障形式如下:

被保人未满18周岁身故/全残,赔付现金价值/已交保费较大值;被保人已满18周岁,且在缴费期限内身故,赔付现金价值/已交保费*相应系数较大者;被保人已满18周岁,且在缴费期满后身故,赔付有效保额/现金价值/已交保费*对应系数较大者。

不仅提供最基础的身故保障,和泰增多多2号增额终身寿险还提供加减保、减额交清和保单贷款等保单权益。

和泰增多多2号增额终身寿险优势分析:

1、投保门槛低

和泰增多多2号增额终身寿险的投保条件很是宽松,允许1-6类职业的人群进行投保,像那些有终身寿险投保需求的高危群体也能投保。

且和泰增多多2号增额终身寿险仅仅只有1条健康告知,门槛可谓是相当低了。

健康告知是一定要重视的,我就不罗嗦了,这篇文章中讲解了相关的内容,感兴趣的可以看一下:

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

更要和大家说的是,和泰增多多2号增额终身寿险还覆盖了隔代投保,这点也让大家赞不绝口。

从投保条件来看,大多数人都具备支付和泰增多多2号增额终身寿险起投金额的能力,投保只需年交1000块钱,有利于预算较低的人群。

2、保额可终身递增

当保单属于第二个年度,和泰增多多2号增额终身寿险的有效保额以每年3.6%递增,实现复利增值。

而和泰增多多2号增额终身寿险是一款给被保人一辈子保障的产品,因此要是被保人没有离世,后期能拿到手的钱也就越多。

3、可加保、减保

被保人后期如果想提高保额,可以选择加保。

不过学姐重点要强调的是和泰增多多2号增额终身寿险的减保权益,也就是从保单中领取一定数额的现金价值来减少相应数额的保额。

此前银保监会发布的互联网人身险新规规定,之后上市的互联网保险的保险期间与实际存续期间必须是完全相同的,不可以采取退保费用、调整现金价值利率等方式进一步来变相改变实际存续期间,现有的互联网人身险产品也将全部离开公众的视野。

即言之,中途退保或减保领取现价等举止,在以后的互联网人身险中再也不会出现了。

所以如果近期你想购买一款理财产品,像和泰增多多2号增额终身寿险这样提供减保的产品是个不错的选择。

另外,学姐还为大家准备一份高收益理财险榜单,这十款产品将全部下架,有投保想法的朋友不要错过了:

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

二、和泰增多多2号值不值得买?

总之,无论是投保规则还是保障内容,和泰增多多2号增额终身寿险都可以说是一款很不错的产品,有预算的朋友可以将其重点考虑。

不过也要关注一下时间,这是因为所有的互联网人身险产品都将于2021年12月31日前停止售卖,和泰增多多2号增额终身寿险的具体停售时间还要看保司通知,可能会出现提前下架的情况。

如果看好了这款产品,要尽快选择。

倘若还拿不定主意,直接参考这篇文章,看看我的建议对你们有没有帮助:

《和泰人寿增多多2号增额终身寿险值得买?看完我心动了...》weixin.qq.275.com

《和泰人寿增多多2号增额终身寿险值得买?看完我心动了...》weixin.qq.275.com

以上就是我对 "和泰增多多2号利益"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 重疾险有哪些年龄规定

- 下一篇: 给孩子子配置保险好不好

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-18

-

11-18

-

11-18

-

11-18

-

11-18

-

11-19

-

11-19

-

11-19

-

11-19

-

11-19

最新问题

最新问题

-

11-24

-

11-24

-

11-24

-

11-24

-

11-24

-

11-24

-

11-23

-

11-23

-

11-23

-

11-23