小秋阳说保险-北辰

相信很多人对寿险这类保险并不陌生,寿险是一种可以保障人们生命的险种,其中,终身寿险产品实则更是能够保障终身。

而且终身寿险中,其中有一款叫增额终身寿险的种类,保额还能以一定比例逐年增加,获得了相当多的消费者的重视。

例如信泰人寿的这款如意尊3.0版终身寿险,另外就是福德生命人寿保险公司旗下的这款金典人生终身寿险,这些产品都是增额终身寿险。

那么对于这两款增额终身寿险来说,它是啥样的呢?有什么特别的地方呢?买哪一款好,下面学姐就带领大家,一同来分析分析!

大家也可以先查看这篇科普文章,熟悉一下什么是增额终身寿险:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、信泰如意尊3.0版对比富德生命金典人生终身寿险!

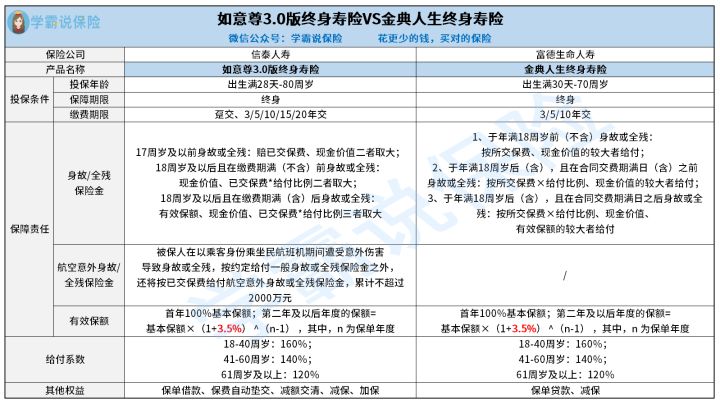

我们先来了解一下信泰如意尊3.0版和富德生命金典人生终身寿险的保障对比图:

从图片我们就能看出,信泰如意尊3.0版和富德生命金典人生终身寿险在很多方面都是不一样的:

1、投保规则

信泰如意尊3.0版的最高投保年龄高出80周岁,富德生命金典人生的最高投保年龄是到70周岁,经过比较,信泰如意尊3.0版能让高于70周岁的高龄人群投保,显得非常友好。

现在信泰如意尊3.0版在缴费期限选择上也比较占优势,全部拥有6个缴费期限,可以让投保人更自由地选择合适的缴费期限,富德生命金典人生仅仅有3种缴费期限选项,覆盖3年交、5年交、10年交,灵活度就不是很高。

那么缴费期限应该怎么选择比较好呢?看完这篇文章,你就知道了:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2、保障内容

大家可以从保障图看出信泰如意尊3.0版和富德生命金典人生都是设置了身故/全残的保障的,这点相比市面上很多没有提供全残保障的终身寿险要好很多。

要知道,一个人全残的话,给家庭带来的经济负担不见得小于身故,举个例子,要是一位家庭经济支柱不幸全残了,劳动能力和基本生活能力就丧失了,家里主要的收入来源也就没有了,与此同时,全残患者还得一直有人照顾护理,就还会产生更多的费用,比如生活费、护理费用等费用,能够看出,家庭的经济压力真的会加重,因此,有全残的相关保障,被保人得到的保障也可以更加充足。

信泰如意尊3.0版的保障内容里面还有一项航空意外身故/全残保障,虽说航空出事故的概率不大,但安全隐患也还是有的,还是很有可能发生航空意外事故,而一旦发生航空意外事故,后果基本上都十分惨重,只要有了航空意外保障,对于经常需要乘坐飞机出行的人来说,保障会更加充足,这样也就能减少许多不必要的后顾之优。

二、信泰如意尊3.0版和富德生命金典人生终身寿险谁好?

那么这两款产品具体的区别有哪些呢?应该购买哪一款产品呢?

我们接着看分析,这样也会有答案的:

>>实用权益的区别

增额终身寿险不仅有保障,其保单的现金价值还比较高,投保人也可以使用退保的方式来领取全部现金价值。

如果产品还支持减保的话,那投保人则能够通过向保险公司申请减少保险金额,将减少部分对应的现金价值领取出来,妥善的解决当前需要急用到钱的事情,被保人还是继续被保障,只不过对应的赔付金额会相对减少。

信泰如意尊3.0版和富德生命金典人生这两款产品都支持减保,就能让投保人自由提取现金,拿来救急。

而信泰如意尊3.0版除了涵盖了减保功能之外,还可以加保,这项权益的用途主要在于,在一些经济条件有限的人群投保了这款产品的情况下,前期经济有限只能买较少的保额,如果后面经济条件变好了,有了足够多的余钱,即可增加保额以得到更加充足的保障。

那信泰如意尊3.0版终身寿险的收益究竟有多少,想必大家很关心吧,学姐这就在下面文章举例演算给大家看看:

《信泰「如意尊3.0终身寿险」保障内容、收益率公开!》weixin.qq.275.com

《信泰「如意尊3.0终身寿险」保障内容、收益率公开!》weixin.qq.275.com

综上所述,富德生命金典人生在很多方面都不太占有优势,设置的最高投保年龄只有70周岁,缴费期限选择性比较少,保障内容比较简单,虽提供了减保功能,但是比较起信泰如意尊3.0版,它缺少加保,这样一看还是落了下乘。

若大家还看其他增额终身寿险,学姐这里已经把市面上几款高收益的产品整理出来,可以对比看看:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-03