小秋阳说保险-北辰

如果问有没有高收益并且还“亲民”的理财产品,那和泰增多多2号增额终身寿险一定榜上有名。

起投金额低的同时还拥有各种各样的保单权益,可以说是现如今市面上很受关注的增额终身寿险之一了。

不过由于互联网人身险新规的实施,截止目前现有的互联网产品将会在2021年12月31号之前全部下架,和泰增多多2号增额终身寿险也包含其中。

因此学姐就来帮各位朋友把把关,看看这款产品值不值得我们在最后的关头入手。

想深入了解增额终身寿险的朋友不妨看一看下面这篇文章:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、和泰增多多2号增额终身寿险保障分析!

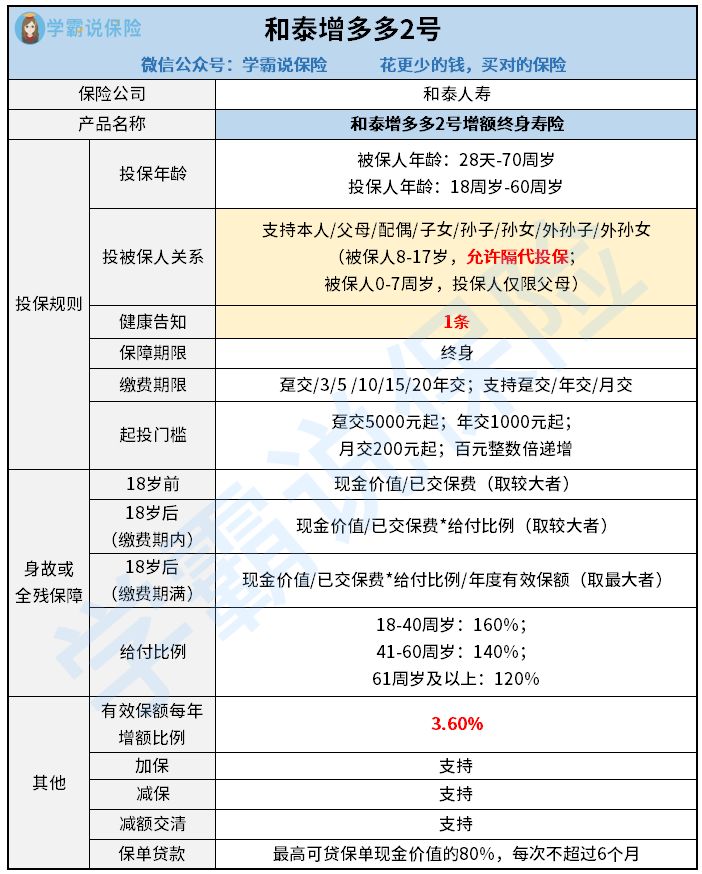

先了解一下和泰增多多2年增额终身寿险的保障内容:

和泰增多多2号增额终身寿险是一款覆盖终身保障的寿险产品,主要设置了身故或全残保障。

1、投保规则

和泰增多多2号增额终身寿险的承保范围是出生满28天-70周岁的人群,对投保人的年龄有限制,投保人年龄必须为18-60周岁。

在1-6类职业范围内的人群可投保,在缴费期限上的选择比较多,选趸交/3/5/10/15/20年缴交只是其一,还可以选择月交。

2、保障内容

和泰增多多2号增额终身寿险提供的保障内容跟大多数寿险产品一样,身故/全残保障是其提供的主要保障。

保障形式如下:

如果说被保人未满18周岁身故或全残,赔付现金价值/已交保费较大值;被保人已满18周岁,且在缴费期限内身故,赔付现金价值/已交保费*相应系数较大者;被保人已满18周岁,且在缴费期满后身故,赔付有效保额/现金价值/已交保费*对应系数较大者。

除了基础的身故保障外,和泰增多多2号增额终身寿险还提供加减保、减额交清和保单贷款等保单权益。

和泰增多多2号增额终身寿险优势分析:

1、投保门槛低

和泰增多多2号增额终身寿险的投保条件并不是很严格,允许1-6类职业的人群购买,有终身寿险投保需求的高危群体也有投保机会。

而且,和泰增多多2号增额终身寿险的健康告知仅仅只有1条,门槛已经能够算是非常低了。

健康告知有多关键,我也不浪费时间重复了,了解这方面知识的,可以看下面这篇内容:

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

更要和大家说的是,和泰增多多2号增额终身寿险还支持隔代投保,这点也做的相当到位。

从投保条件方面入手,和泰增多多2号增额终身寿险起投金额很多人都付得起,年交1000块钱就完全可以投保了,极大程度上方便了预算较低的群体。

2、保额可终身递增

从保单第2个年度开始,和泰增多多2号增额终身寿险的有效保额是复利增值的,每年的利率是3.6%。

而和泰增多多2号增额终身寿险是一款保障终身的产品,因此被保人在世时间越长,后期能拿到手的钱也就越多。

3、可加保、减保

被保人后期如果想提高保额,可以选择加保。

不过学姐重点要强调的是和泰增多多2号增额终身寿险的减保权益,也就是从保单中领取一定数额的现金价值来减少相应数额的保额。

在此之前,银保监会发布了关于互联网人身险的最新的一些规定,之后上市的互联网保险的保险期间与实际存续期间必须是毫无差别,不可以通过退保费用、调整现金价值利率等形式从而进一步来变相改变实际存续期间,现有的互联网人身险产品也将全部下架。

换句话说,中途退保或减保领取现价等操作,将在今后的互联网人身险中不复存在。

所以要是你最近正在为购买什么理财产品而发愁,像和泰增多多2号增额终身寿险这样提供减保的产品是个不错的选择。

另外,学姐还准备分享一份高收益理财险榜单给大家,这十款产品同样将全部退市,有投保意向的朋友赶快入手了:

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

二、和泰增多多2号值不值得买?

总之,从投保规则和保障内容来看,和泰增多多2号增额终身寿险都可以说是一款很不错的产品,有预算的朋友可以把它当作重点考虑对象。

不过也要观察一下时间,因为所有的互联网人身险产品在2021年12月31日之前都将下架,和泰增多多2号增额终身寿险的具体停售时间还要看保司通知,可能会提前下架。

如果看好了这款产品,要尽快选择。

要是还没做好决定,可以参考这篇文章,瞧一瞧我的想法与建议:

《和泰人寿增多多2号增额终身寿险值得买?看完我心动了...》weixin.qq.275.com

《和泰人寿增多多2号增额终身寿险值得买?看完我心动了...》weixin.qq.275.com

以上就是我对 "和泰增多多2号寿险分红细节"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 刚工作2年要不要入手横琴无忧人生2021

- 下一篇: 理财光明慧选

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-18

-

11-18

-

11-18

-

11-18

-

11-18

-

11-19

-

11-19

-

11-19

-

11-19

-

11-19

最新问题

最新问题

-

11-24

-

11-24

-

11-24

-

11-24

-

11-24

-

11-24

-

11-23

-

11-23

-

11-23

-

11-23