小秋阳说保险-北辰

随着生活水平的改善,越来越多的消费者想要获得保险的保障。市面上的保险多种多样,不少人在获得健康类保险之后,都想获取养老年金保险情况。

讲到养老年金险,近期后台多了不少小伙伴问询幸福人寿的福享人生养老年金保险,那么这款重疾险值不值得购买呢?今天学姐就带大家深入了解!

由于下文涉及较多的专业词汇,首先,大家试着来看看基础的保险知识,便于大家更好地理解清楚后面的文章内容:

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

一、幸福人寿福享人生养老年金保险都有哪些优势?

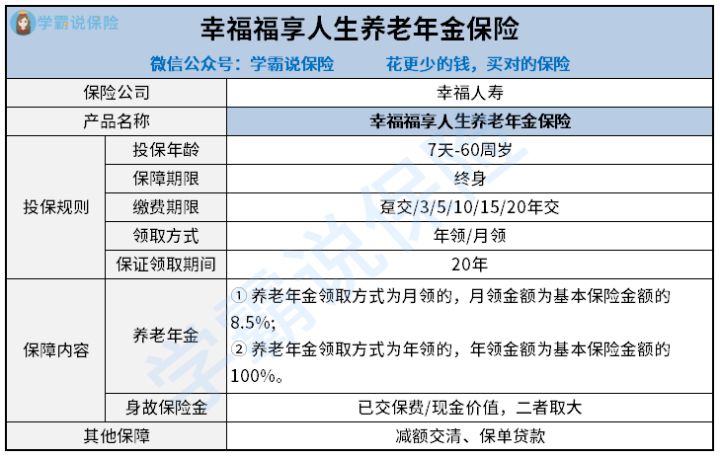

幸福人寿福享人生养老年金保险的产品形态图:

在上图中我们可以很清楚的看到,幸福人寿福享人生养老年金保险大体上有以下这几个优点:

(1)领取方式灵活且有保障

幸福人寿福享人生养老年金保险所设置的年金领取形式十分地灵活多样,在领取设置上来说,具体包括有年领形式和月领形式。理财的习惯人各有异,并且,设置有年领方式以及月领方式,如此这般设定的话,很明显能够更好地符合更多人的想法以及需求。

另一方面,幸福人寿福享人生养老年金保险的年金设置的领取时间是保证领取20年!这就意味着,即便领取阶段中途发生了风险,也不用为了我们的年金打水漂而担心,它仍旧会在规定期限给到我们的家人。

(2)支持保单贷款

幸福人寿福享人生养老年金保险提供保单贷款,最高贷款的金额是个人账户的80%,最长贷款时间也不短,有6个月。当我们急需资金周转时,好比结婚买房、教育生子、看病治疗等,充分利用保单贷款权益,我们就能够很好地解决短时间内经济流动问题,其次,大家的年金保障也丝毫不会发生任何变化的,设定非常的人性化。

经过全面分析上面的内容,相信大家对于幸福人寿福享人生养老年金保险的优势之处,已经大体上了解了一些,那么,此款年金险到底有哪些方面的缺点呢?

二、幸福人寿福享人生养老年金保险的不足!

幸福人寿福享人生养老年金保险的缺陷还是比较多的,接下来学姐逐个为大家进行详细介绍:

(1)投保年龄范围较窄

幸福人寿福享人生养老年金保险年金保证领取20年固然吸引人,不过,该款保险产品的投保年龄范围配置的特别狭窄,最高可以支持年纪60周岁的人群来进行购买。

然而,如今市场上同类型产品的最高投保年龄都居于延伸到了年龄65周岁、年龄70周岁等,这么一对比后就可以很明显的发现,幸福人寿福享人生养老年金保险的投保年龄所设定的范围限制非常大,从而让多数有理财需求准备的人们,想要入手养老年金保险消费者失去机会。

(2)没有万能账户

通常情况下,年金险产品大家可以直接将其拆成两个账户。

一个是年金账户:在特定年限返还固定金额的钱。

一个是万能账户:每年返还的养老金如果不领取,就会自动进入万能账户按照实际的结算利率进行二次增值。

因为考虑到一些投保人,恰好到了能够正式领取到年金的时候,目前,手头宽裕,并且,没什么地方需要用钱,那么,多出来一个能够选择性持续性保持生息获益的渠道很显然会更加优秀。

因此,当下市场上许多年金险产品都拥有万能账户,这样的保险产品也深受广大消费者的好评,然而,幸福人寿福享人生养老年金保险并无万能账户这个项设置,这其实表示着年金到期仅仅只可以选择领取,同时,并没有什么额外储蓄生息的机会了。

除此之外,大部分年金险也存在着不足,购买的时候一定要小心一点,不要轻易踩进坑里哦,奉上避坑宝典:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

总结:

年金险其实就是首先缴纳一笔钱,以后每一年再返钱给我们的产品。年金险有非常大的作用,使保本增值的同样条件下,还可以帮助我们养成储蓄的好习惯,以后也能源源不断为我们提供稳定的现金流。

但是,年金险归属于长期型产品,如果它在前几年就已经取出来了,要扣除的手续费比例可不低,很有可能会发生亏损。因此,你近年倘若有大额消费的打算,打个比方买车、买房、结婚,那样的话对于我们年金险就不太合适了。

最后,如果对于幸福人寿福享人生养老年金保险的内容想要了解更多的话,可以打开下面的链接:

《买了幸福福享人生养老年金保险,老了真能“福享人生”吗?》weixin.qq.275.com

《买了幸福福享人生养老年金保险,老了真能“福享人生”吗?》weixin.qq.275.com

以上就是我对 "福享人生养老年金险什么优缺点?每年交多少钱?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 护身福保险产品计划终身寿险保险理赔

- 下一篇: 鼎诚人寿鼎峰2号可单独买吗?领多少钱?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31