小秋阳说保险-北辰

前不久,很多朋友都被“水滴互助”和“轻松互助”两个互助平台相继关闭的消息震惊了。

有些朋友想借着“互助”转到重疾风险,但发现危机要来了。学姐一直以来千叮万嘱各位不要再用“互助”代替“重疾险”! 《相互宝靠不靠谱?小心踩坑》weixin.qq.275.com

《相互宝靠不靠谱?小心踩坑》weixin.qq.275.com

这里要特别注意,不能因没有互助保障,转而购买重疾险的朋友不要盲目乱投!近来有很多小伙伴问学姐陆家嘴国泰美馨重疾险怎么样,据说这款产品的保障很全面,性价比高。这款产品真的有说的这么好吗?今天我们就来扒一扒,先看看这篇文章了解这款产品的其他内容吧: 《陆家嘴国泰美馨无忧重疾险居然有这些坑...》weixin.qq.275.com

《陆家嘴国泰美馨无忧重疾险居然有这些坑...》weixin.qq.275.com

下面是美馨无忧重疾险的产品图:

从上图可以看出,这款产品的保障内容有轻症保障、中症保障和重疾保障,疾病发展的各个阶段几乎都涵盖了。

另外,美馨无忧重疾险的保障还有恶性肿瘤多次赔保障和身故保障,一旦被保险人感染保险合同定义的特定传染病导致,最终身故的话,保险公司会比原来的赔付基础多20%。

而且长期护理保险金也被添加到这款产品中,要知道这项保障在重疾险中比较罕见。

因此,美馨无忧重疾险保障内容的全面性在重疾险中也算是数一数二的但是,学姐发现这款产品也并非十分完美。

1、重疾额外赔比例较低

目前不少保险公司都会去考虑被保人在退休前承担的家庭经济责任压力较重,在重疾保障方面再多设置“额外赔”的保障。

这项保障美馨无忧重疾险也有——假设被保人在投保后前10年罹患保险产品合同里所约定的重大疾病,保险公司则会按约定额外赔付20%的基本保额,算起来就有120%的基本保额了。

然而,额外赔的比例显得有点低。目前重疾险市场能额外赔50%、60%的重疾险产品很普遍了,甚至有得还有100%的基本保额额外赔付,我们熟知的复星联合保险公司他们的【阿童沐1号】。

下方链接就有这款产品的测评,学姐就不多做介绍了。 《复星联合「阿童沐1号」重疾的这些缺陷一定不能忽视!》weixin.qq.275.com

《复星联合「阿童沐1号」重疾的这些缺陷一定不能忽视!》weixin.qq.275.com

2、恶性肿瘤多次赔条件严苛

美馨无忧重疾险在恶性肿瘤保障方面,乍眼一看还不错,最高赔付次数为3次,两次确诊的时间仅需间隔3年,而且不管是新发恶性肿瘤、恶性肿瘤复发、转移,又或者是恶性肿瘤持续3年未愈,均可获得100%基本保额的赔付。

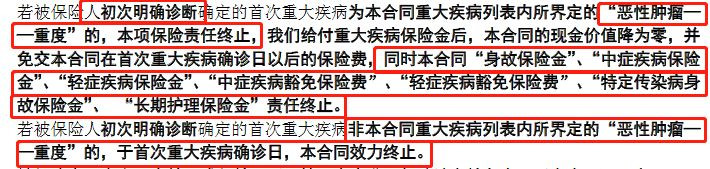

不过,有一点一定要提醒大家!以上所说的保障,除非首次确诊重疾为“恶性肿瘤”才有起作用!

换言之,被保人只有首次确诊“恶性肿瘤——重度”上述情况才有效,如果不是,保险公司在给付保险金之后,保险合同随即终止,所有的保障内容也就都无效了。

举个例子:

老王投保美馨无忧重疾险,过了一年之后,不仅确诊了急性心肌梗塞,而且还不幸地发现,已经到达了重症的程度,保险公司会给付100%赔付比例的保额。

在这之后过了3年,老王又确诊了恶性肿瘤——重度,这样的话,保险公司就不会再次赔付了,主要赔付了一次重疾之后,保险公司就完成了和我们约定的保险责任,保险合同就终止了。

一些人会想:“感觉二次赔不咋重要,得两次重疾的概率多低啊,买赔一次的就够了。”学姐想说,别的疾病可能真的不重要,不过这恶性肿瘤可不是一般的疾病,建议还是添加这项保障! 《癌症的二次赔付是真的有必要?这些原因你不可不知!》weixin.qq.275.com

《癌症的二次赔付是真的有必要?这些原因你不可不知!》weixin.qq.275.com

3、长期护理保险金限制较多

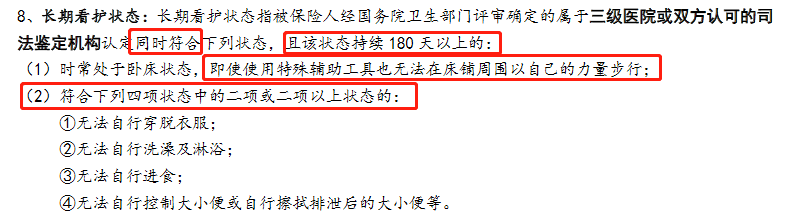

生病并不是让人最难受的,最可怕的是久病在床。所以要是重疾险的保障内容能有长期护理保险金保障那还是很不错的,美馨无忧重疾险也含有这一项保障。

但需要注意的是!美馨无忧重疾险的长期护理保险金是有给付条件的,并不是说只要是在保险期间内被认定为处于长期护理状态就能得到赔付的。

需要满足以下条件,才可以获得美馨无忧重疾险的长期护理保险金给付:

1.被保险人年龄已满65周岁

2.经三级医院或双方认可的司法鉴定机构初次认定符合长期看护状态。

综上,美馨无忧重疾险的保障内容确实算是比较全面的。保障范围涉及重疾、中症和轻症,而且还有原位癌等保障,不过,在保障力度方面,它做的还是不太好。要是你想要投保保障更全、赔付比例更高的产品,学姐从136款重疾险中,挑出了最值得买的十款,多去比较一下同类型产品,你总会找到一款最适合自己、性价比最高的产品: 《不知道怎么买重疾险?今年最值得买的十款产品都在这儿了》weixin.qq.275.com

《不知道怎么买重疾险?今年最值得买的十款产品都在这儿了》weixin.qq.275.com

以上就是我对 "陆家嘴国泰美馨无忧重大疾病保险怎么样?靠不靠谱?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 弘康-乐享安康2021与百年康惠保

- 下一篇: 68000元保障金理赔数据

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

最新问题

最新问题

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16