小秋阳说保险-北辰

1962-1976年婴儿潮人口在未来5-10年将正式“进军”老龄化。预计到2033年的时候会进入占比超过20%的超级老龄化社会,紧跟着将持续快速升至2060年的35%。

另外,我国开放二胎效果距离预期相差可不小,因为近几年的生育率不升反而有所降低,并且结婚人口的数量占比也低,可能会导致全面三胎政策带来的效果没那么好。

这也就意味着我国未来的养老事业会比较难,大家如果仅仅是指望社会养老保险金来养老的话,这也意味着很难享受到比较优质的养老生活。所以有更多的人会选择商业养老保险!

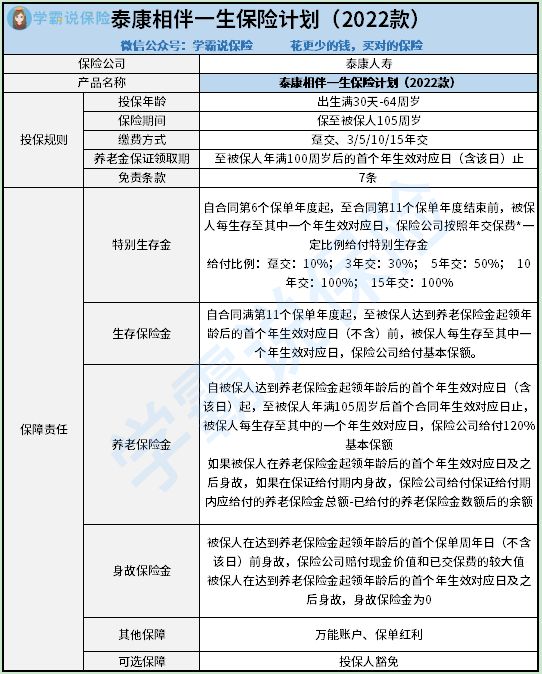

据说泰康人寿旗下又出了新产品,今天学姐给大家介绍一下,实际上就是“相伴一生保险计划(2022款)”,借着今天这个机会就让我们一起来看看这个产品计划的保障如何吧!

如果有小伙伴想要提前了解下泰康相伴一生保险计划(2022款)的话,学姐的这篇文章各位小伙伴赶紧来看一下吧:

《泰康相伴一生保险计划(2022款)怎么样?值不值得投保?》weixin.qq.275.com

《泰康相伴一生保险计划(2022款)怎么样?值不值得投保?》weixin.qq.275.com

一、泰康相伴一生保险计划(2022款)到底如何?

其他的话学姐就不多说了,马上就上图:

学姐接下来将直接给出测评的结论:

1.可选投保人豁免

如果大家之前有了解过保险产品就知道,当前市面上的不少产品都会带有保费豁免的功能,而被保人保费豁免是很多健康险中都会自带的保障。

而投保人保费豁免是在投保人满足一定的条件时(如身故、全残、患重疾、中症或轻症疾病等),在保险合同的缴费期内,剩余的保费就不用再上缴了,但仍旧能得到保障。

由此可以看出,保费豁免功能无论是对于被保人还是投保人来讲,都是特别实用的保障,而刚好泰康相伴一生保险计划(2022款)中就有投保人豁免这样的功能!

2.保险期间选择单一

泰康相伴一生保险计划(2022款)可供被保人选择的保险期间只有“保至被保人105周岁”这一种,目前来看,这个保险计划明显偏向于长期保障。

假如一直比较喜欢短期保障的小伙伴们,这个保险计划的保险期间没什么益处,一些小伙伴非常有可能会因为保险期间的原因而放弃投保这个保险计划,能够覆盖的保障人群确实存在一定的限制!

正好说到这里,学姐打算送大家一个小福利,至于是什么,感兴趣的小伙伴可以来看看哦:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

二、泰康相伴一生保险计划(2022款)适合什么人买?

作为一款具有理财属性的人寿保险,年金险每年所需缴纳的保费挺贵的,不建议普通的家庭选购。因而,泰康相伴一生保险计划(2022款)这类年金险到底符合哪些人的投保需求呢?

1.健康险配置齐全

学姐一直跟大家说,买保险一定不能违背“先保障,后理财”的原则,我们的身体健康才是最主要的,唯有先配备基础保障型的保险,例如重疾险、医疗险、寿险和意外险这样的保险,我们重点是先让自己的生命健康得到保障,理财的时候才能大胆去做,很有道理吧?

2.有稳定的高收入,手中有闲钱

年金险一般具有强制储蓄的特点,流动性不够好,需要在购买初期之时,每年都要缴费。

所以,如果你手中有闲钱,没有什么必要的开支,买像泰康相伴一生保险计划(2022款)这样的年金险作为投资理财是相当不错的。

3.能接受稳健型的收益方式

年金险的理财方式特别地保守,虽然它的收益稳定,但在收益上也是比较低的,如果对这种细水长流的收益方式感兴趣的话,可以直接入手。

除了以上学姐说的年金险,还有一种寿险名为增额终身寿险,也是一种广受消费者喜爱的养老工具,既有保障,也能理财,建议部分感兴趣的小伙伴来了解一下:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

三、学姐建议

总而言之,泰康相伴一生保险计划(2022款)的保障内容可谓是相当一般,没有什么特别出彩的地方,然后就是保险期间的选择也不多,但是幸好这个产品计划支持投保人豁免保障。

所以,学姐建议大伙在挑选泰康相伴一生保险计划(2022款)入手之前,最好还是认真考虑一下,毕竟市面上好的保险产品还是有不少的!

要是有人不知道要如何选择保险产品的话,那么学姐的文章一定要仔细阅读一下哦:

《【保险】哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《【保险】哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

以上就是我对 "泰康相伴一生保险计划2022款有什么优缺点?注意哪些问题?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 给小孩投重疾险哪家的好

- 下一篇: 太平人寿太平天添365理赔好吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-27

-

04-27

-

04-27

-

04-27

-

04-27

-

04-27

-

04-27

-

04-27

-

04-27

-

04-28

最新问题

最新问题

-

05-11

-

05-10

-

05-10

-

05-10

-

05-10

-

05-10

-

05-10

-

05-10

-

05-10

-

05-10