小秋阳说保险-北辰

保险公司之间的对此是最能让大家伙提起兴趣的事情。

学姐这次就以把复星联合健康保险和中国人保作为例子进行讲解,多维度探查这两家保险公司的实力究竟怎样?

假如对复星联合保险和中国人保的对比有兴趣,可以接着往下看!

开始行动之前,保险公司的这些个弊端,大家还是要清楚的: 《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、复星联合健康保险和中国人保的实力大揭秘!

中国人保还有复星联合健康保险究竟有怎样的实力,学姐将会从几个维度来介绍:

1、基本信息

中国人保其实是中央金融企业的一部分,也是世界500强,于1949年成立,注册资金为四百多万元,且在2020年《财富》中国、世界500强排行榜中分别排在第14位和第112位。

由此可知,中国人保还是比较有实力的!

当然,如果想要了解更多关于中国人保的基本信息,只需看这篇文章就行了: 《中国人保实力怎么样?旗下这款神仙产品,竟然还有瑕疵……》weixin.qq.275.com

《中国人保实力怎么样?旗下这款神仙产品,竟然还有瑕疵……》weixin.qq.275.com

而复星联合健康保险(Fosun United Health Insurance),是由复星集团等6家股东共同发起、于2017年年初成立的专业健康保险公司,注册资本人民币5亿元,总部位于广东省广州市。

《保险法》明确要求了,开保险公司的注册资本的最低要求为2亿元,注册资本必须为实缴货币资本。

在复星联合保险公司的注册资金上,它超过了《保险法》的要求,非常有实力!

2、偿付能力

中国人保的实力咋样,重点在它的偿付能力!

偿付能力主要是指一家保险公司的理赔能力,而中国人保和复星联合的理赔能力是否达标,请看官方数据图:

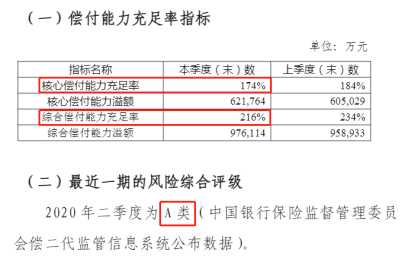

>>中国人保

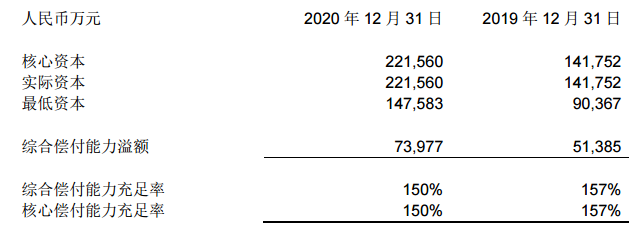

>>复星联合健康保险

中国人保和复星联合健康保险的偿付能力比银保监所规定的偿付能力高出了很多(核心偿付能力充足率≥50%、综合偿付能力充足率≥100%、风险综合评级B类及以上)。

这时候有的人就不懂了,如若这两家保险公司倒闭了,这可怎么办?

二、万一保险公司破产了,怎么办?

保险公司的建立必须经过银保监的审核,此外,银保监对保险公司的监管可绝不放松下来,要是察觉保险公司有破产的可能,银保监会有接管的处理,或者说安排其他保险公司进行代替。

假如自己买的保险背后的保险公司被接管了,保单该怎么解决呢?下文会告诉你答案: 《保险公司被接管了,我买的保险怎么办?》weixin.qq.275.com

《保险公司被接管了,我买的保险怎么办?》weixin.qq.275.com

所以,大家没必要太过于在意保险公司好不好,买保险产品买的是保障和服务,学姐建议大家从自身的需求出发,才能挑到最符合自身需求的保险产品。

今天学姐就给大家讲讲,重疾险该如何挑选,跟大家一起讨论讨论如何对复星联合健康保险和中国人保的重疾险产品进行挑选?

三、如何挑选复星联合健康保险和中国人保的重疾险产品?

1、看保障是否全面

新的规定出台了之后,重疾险的高发疾病也增加了28种之多。

除了这个之外,新的规定还规定了理赔率极低的疾病是需要另外标注的,不允许出现高度重复的疾病被拆解为若干相似疾病,滥竽充数。

究竟怎么买到一份性价比高的中国人保和复星联合的重疾险,不如听听学姐的建议: 《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

2、看疾病分组是否合理

重疾险产品,一般包含多次赔付和单次赔付类型。但凡是多次赔付的重疾险,大多都会对不同疾病的种类进行分组。

学姐在这里跟大家说一下,如果是多次赔付的重疾险,一定要关注癌症是否有独立分组。

一般而言,重疾险在分组时,像癌症这种高发疾病最安是单独为一组!

癌症毕竟属于高发的重大疾病,如若将癌症与其他高发疾病放在同一个分组,多次赔付,也就是说说而已。

不信的话,看这篇详细说明文章: 《重大疾病保险多次赔付比单次更划算吗?》weixin.qq.275.com

《重大疾病保险多次赔付比单次更划算吗?》weixin.qq.275.com

3、看是否有癌症多次赔付

以最简单的形式来说,只要以前患过癌症或者重疾,并且理赔过了,比如说癌症复发、持续或者新发,那么还可以再次获得理赔。

癌症第二次发病的状态,就包含复发、转移、新发、持续这四种,发生的几率是很大的。

因此,买中国人保和复星联合健康保险旗下重疾险的小伙伴们也需要多多关注这一点!

以上就是关于如何在中国人保和复星联合健康保险这两家保险公司挑选优秀的重疾险,还有什么不懂的地方吗?

学姐终于为大家完成了测评!想要了解更多,关注学姐,保你收获满满!

以上就是我对 "与中国人保相比复星联合的保险贵吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 三峡人寿美安享今生年金险理财怎样

- 下一篇: 中国人寿如e康悦盛典版医疗险专属哪卖

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

-

07-12

最新问题

最新问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21