小秋阳说保险-北辰

学霸说保险,专注保险测评!中国人保的重疾险相比其他重疾险怎么样?对比表我已经整理好了 《人保重疾险与国内热门重疾险对比表》weixin.qq.275.com

《人保重疾险与国内热门重疾险对比表》weixin.qq.275.com

中国人保的微信公众号直接在微信搜索中【国人保】即可,办理业务也可直接进入【中国人保PICC】小程序,

想了解更多关于这家公司的情况可以看下面的讲解:

问一个保险公司怎么样,其实就是怕保险公司的实力不够没得赔和保险产品不好,我之前刚好研究过中国人保,整理了这一篇 《中国人保怎么样,靠谱吗,有哪些坑和套路》weixin.qq.275.com

《中国人保怎么样,靠谱吗,有哪些坑和套路》weixin.qq.275.com

下面我们就从以上说的两个方面来说说中国人保。

一、中国人保的实力强不强

中国人保是我国仅有的四家央企保险公司之一,在世界上来说也是最大的保险公司之一,从这就能看出来中国人保的实力超强!再说到保险公司的理赔问题,如果能有正规合法的保险合同,合同里写着能赔的,一个都跑不了!

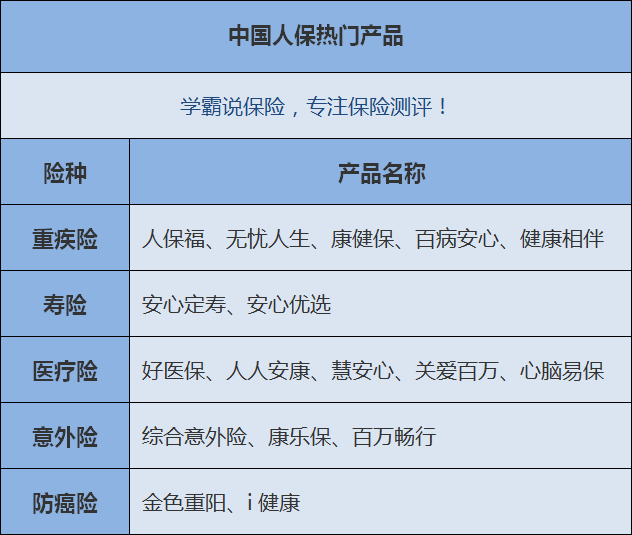

二、中国人保的产品怎么样

以上是中国人保比较热门的产品,这里我们就以其中热度最高的人保福为例来分析一下。人保福虽然很热门,但也有不被看好的地方,怎么知道到底好不好呢?这里分享一篇文章给大家作为参考 《人保福怎么样?是福还是坑?》weixin.qq.275.com

《人保福怎么样?是福还是坑?》weixin.qq.275.com

简单说说人保福的情况:

先说说优点:保障方面还可以,比较齐全,含有重疾保障和轻症保障,患了特定疾病的时候,保险公司就会额外给到一笔钱,钱的数目是保额的30%,包括脑癌、白血病、骨癌等。

缺点也不少:轻症赔付仅有20%,这个比例不算高,因为已经有很多重疾险的轻症赔付能到25%-30%;轻症单次最多只能赔付10万元;轻症豁免要自己另外选择附加,比不上现在大部分产品的自带轻症豁免;保费贵,以30岁男性为例,50万保额,每年就要交14450元!

总的来说,中国人保的人保福性价比不太高,虽然中国人保也是一个相对有保障的品牌,然而也要结合自己的实际情况来看保险和自身的需求或经济条件方面是否吻合。

以上就是我对 "人保车险微信公众号"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

二娃您好! 由于每个人的自身健康、是否有基本医疗和养老保险等方面的情况都不一样,在规划时应该重点考虑自己所需要的保险种类,不能一概而论。一般根据老年人的特点,适合的有健康保险、意外伤害险和投资型保险。 为你使您更好地了解,您可以看下:年纪大的人买什么保险好?http://wenku.baidu.com/view/f835fdb8c8d376eeaeaa3140.html

二娃您好! 由于每个人的自身健康、是否有基本医疗和养老保险等方面的情况都不一样,在规划时应该重点考虑自己所需要的保险种类,不能一概而论。一般根据老年人的特点,适合的有健康保险、意外伤害险和投资型保险。 为你使您更好地了解,您可以看下:年纪大的人买什么保险好?http://wenku.baidu.com/view/f835fdb8c8d376eeaeaa3140.html -

田亚坤 格莱居全屋定制买保险一定要买大公司的,小公司的保险给不给赔都不一定,另外要买哪种保险得看自身情况来,你要是想买保险,可以联系我了解保险的详细条款和报销方式与比例

田亚坤 格莱居全屋定制买保险一定要买大公司的,小公司的保险给不给赔都不一定,另外要买哪种保险得看自身情况来,你要是想买保险,可以联系我了解保险的详细条款和报销方式与比例 -

好孩子这个年龄,什么保险都买不了。 一般55岁后重疾买不了,只能买些意外险, 或者特定的60岁前还可以买的医疗险。 60岁后,只能买意外险。 65岁后,什么险种都买不了。

好孩子这个年龄,什么保险都买不了。 一般55岁后重疾买不了,只能买些意外险, 或者特定的60岁前还可以买的医疗险。 60岁后,只能买意外险。 65岁后,什么险种都买不了。 -

英50岁的人买保险,看他是不是注重保障?还是注重养老,如果注重保障的话,那就买一个最全面保障,还有50岁人买保险,保障全肯定他现金价值就低,保障低的话,现金价值就高,看看还是愿意买保障高,嗯,还是即有保降又返本?

英50岁的人买保险,看他是不是注重保障?还是注重养老,如果注重保障的话,那就买一个最全面保障,还有50岁人买保险,保障全肯定他现金价值就低,保障低的话,现金价值就高,看看还是愿意买保障高,嗯,还是即有保降又返本? -

晓商业保险一般是买不了的,只能买些意外险,医疗险的话有一些险种可以买,但是确实划不来,保费高昂,限制也多。这个年纪还是建议买全社保就行了,买好社保养老医疗即可。

晓商业保险一般是买不了的,只能买些意外险,医疗险的话有一些险种可以买,但是确实划不来,保费高昂,限制也多。这个年纪还是建议买全社保就行了,买好社保养老医疗即可。 -

💕🐑🐎🐒支付宝的蚂蚁保险与中国人保共同推出了一份叫“全民保.终生养老金”,其实这是一份分红商业养老保险,这份分红保险与社保完全不是一个概念的,社保才是大家真正的首选养老保,类似这种全民保值不值得购买根据个人情况而定。 但我个人看法是在你具有购买社保的前提之下,这款商业全民保是值得购买的,把全民保看作是一种存款类似长期投资一样,购买时间越长金额越大分红越高;所以自然买了肯定对于个人是比较好的,前提是你个人有这个能力去购买,下面我们一起来了解这份商业全民保的情况。 (1)全民保.终生养老保的分红情况首先来看这份养老保险的数据分析,全民保.终生养老保是由蚂蚁保险和中国人保共同成立的,这种一份分红商业保险。如上图,假如每周你投入100元,一个月投资400元,投资购买60年的话;等60岁的时候每个月可领养老金960.52元,预计在购买60年当中每个月也还有分红,预计60年总分红为106351.90元,看起来数据非常诱人。 假如每周投200元,一个月就投资800元,投资60年时间。等投保人满60周岁的时候,每个月可以领取1921.05元,预计60周岁累计分红212703.79元;这个属于已经比每周投资100元高了2倍,这就是高投资高回报。 (2)交费周期全民保.终生养老保的交费周期总共分为3个周期,有分为每周投,每个月投,单次投;根据这三种交费周期不同,来决定投这份保险的时间和金额直接挂钩。(3)产品说明保单生成终身有效,期间可随时加投,定期投可随时取消或者更改;每个月分红,保证领终生,分红可提现或自动转保费;半个月犹豫期可随时退款,半个月犹豫期过了之后根据现金价值退还。退休年龄开始领养老金,可月领或年领,保底20年。;本产品是分红保险,其分红分配是不确定的。 通过以上6项对于全民保.终生养老保的了解,这是一份高分红的商业保险,资金有保障,而且还能增值;通过这份保险的得知,这份分红商业保险只要有条件之下是值得购买的,值得大家拥有的一份保险。至于这份保险如果在有社保前提之下是值的购买;同时有条件之下也是值得购买;稳健投资者,享受分红的投资者的人这份保险也是值得购买,所以这款保险大家可以根据自身情况做出值不值购买的决定。

💕🐑🐎🐒支付宝的蚂蚁保险与中国人保共同推出了一份叫“全民保.终生养老金”,其实这是一份分红商业养老保险,这份分红保险与社保完全不是一个概念的,社保才是大家真正的首选养老保,类似这种全民保值不值得购买根据个人情况而定。 但我个人看法是在你具有购买社保的前提之下,这款商业全民保是值得购买的,把全民保看作是一种存款类似长期投资一样,购买时间越长金额越大分红越高;所以自然买了肯定对于个人是比较好的,前提是你个人有这个能力去购买,下面我们一起来了解这份商业全民保的情况。 (1)全民保.终生养老保的分红情况首先来看这份养老保险的数据分析,全民保.终生养老保是由蚂蚁保险和中国人保共同成立的,这种一份分红商业保险。如上图,假如每周你投入100元,一个月投资400元,投资购买60年的话;等60岁的时候每个月可领养老金960.52元,预计在购买60年当中每个月也还有分红,预计60年总分红为106351.90元,看起来数据非常诱人。 假如每周投200元,一个月就投资800元,投资60年时间。等投保人满60周岁的时候,每个月可以领取1921.05元,预计60周岁累计分红212703.79元;这个属于已经比每周投资100元高了2倍,这就是高投资高回报。 (2)交费周期全民保.终生养老保的交费周期总共分为3个周期,有分为每周投,每个月投,单次投;根据这三种交费周期不同,来决定投这份保险的时间和金额直接挂钩。(3)产品说明保单生成终身有效,期间可随时加投,定期投可随时取消或者更改;每个月分红,保证领终生,分红可提现或自动转保费;半个月犹豫期可随时退款,半个月犹豫期过了之后根据现金价值退还。退休年龄开始领养老金,可月领或年领,保底20年。;本产品是分红保险,其分红分配是不确定的。 通过以上6项对于全民保.终生养老保的了解,这是一份高分红的商业保险,资金有保障,而且还能增值;通过这份保险的得知,这份分红商业保险只要有条件之下是值得购买的,值得大家拥有的一份保险。至于这份保险如果在有社保前提之下是值的购买;同时有条件之下也是值得购买;稳健投资者,享受分红的投资者的人这份保险也是值得购买,所以这款保险大家可以根据自身情况做出值不值购买的决定。 -

阿卡迪亚老人58岁了,不能购买养老保险。 养老保险,全称社会基本养老保险,是国家和社会根据一定的法律和法规,为解决劳动者在达到国家规定的解除劳动义务的劳动年龄界限,或因年老丧失劳动能力退出劳动岗位后的基本生活而建立的一种社会保险制度。 养老保险是社会保障制度的重要组成部分,是社会保险五大险种中最重要的险种之一。养老保险的目的是为保障老年人的基本生活需求,为其提供稳定可靠的生活来源。 养老保险是在法定范围内的老年人“完全”或“基本”退出社会劳动生活后才自动发生作用的。所谓"完全",是以劳动者与生产资料的脱离为特征;所谓"基本",指的是参加生产活动已不成为主要社会生活内容。其中法定的年龄界限才是切实可行的衡量标准。 同时被保险人只有满足以下两个条件,即:达到国家规定的退休条件已办理相关手续;按规定缴纳基本养老保险费累计缴费年限满15年的,经劳动保障行政部门核准后的次月起,方可按月领取基本养老金及丧葬补助费等。 基本养老保险费由企业和被保险人按不同缴费比例共同缴纳。以北京市养老保险缴费比例为例:企业每月按照其缴费总基数的20%缴纳,职工按照本人工资的8%缴纳。其中城镇个体工商户和灵活就业人员以本市上一年度职工月平均工资作为缴费基数,按照20%的比例缴纳基本养老保险费,其中8%计入个人账户。

阿卡迪亚老人58岁了,不能购买养老保险。 养老保险,全称社会基本养老保险,是国家和社会根据一定的法律和法规,为解决劳动者在达到国家规定的解除劳动义务的劳动年龄界限,或因年老丧失劳动能力退出劳动岗位后的基本生活而建立的一种社会保险制度。 养老保险是社会保障制度的重要组成部分,是社会保险五大险种中最重要的险种之一。养老保险的目的是为保障老年人的基本生活需求,为其提供稳定可靠的生活来源。 养老保险是在法定范围内的老年人“完全”或“基本”退出社会劳动生活后才自动发生作用的。所谓"完全",是以劳动者与生产资料的脱离为特征;所谓"基本",指的是参加生产活动已不成为主要社会生活内容。其中法定的年龄界限才是切实可行的衡量标准。 同时被保险人只有满足以下两个条件,即:达到国家规定的退休条件已办理相关手续;按规定缴纳基本养老保险费累计缴费年限满15年的,经劳动保障行政部门核准后的次月起,方可按月领取基本养老金及丧葬补助费等。 基本养老保险费由企业和被保险人按不同缴费比例共同缴纳。以北京市养老保险缴费比例为例:企业每月按照其缴费总基数的20%缴纳,职工按照本人工资的8%缴纳。其中城镇个体工商户和灵活就业人员以本市上一年度职工月平均工资作为缴费基数,按照20%的比例缴纳基本养老保险费,其中8%计入个人账户。 -

嘟嘟您好!老年人因为年龄特征和身体特征,日常生活中,因意外导致小病小伤的风险也要比普通人高,因此更需要对老年人进行意外保障,老年人意外保险一般是保障老年人因一些意外导致出现如骨折、半身不遂、脑瘫等病症。上适合老年人意外保障的保险产品,是非常多的,推荐您可以参考“老年关爱”健康医疗系列产品的部分产品。给58岁的老人买老年人意外保险,看保险条款是要特别注意该保险的免责条款内容。 给58岁的老人买老年人意外保险的注意事项1.老年人的意外伤害保险保额也没有必要过高。2.老年人有时会因一些意外导致出现如骨折、半身不遂、脑瘫等病症,因此,对于老年人在选择意外伤害保险时,意外医疗则应该更重视一些。3.在选择相应的产品时,最好应考虑那些对意外医疗补贴额度比较高的,如果是能够不限制理赔次数的则更好,如此就让老年人的保险保障更具有了“实惠”性,从而,让他们因有了意外保险保障更好地安享晚年。 专门提供了适合老年人的意外保险产品,其中就有不少适合58岁的老人的老年人意外保险产品,特别为您推荐“老年关爱”健康医疗系列的部分适合老年人的意外保险产品:中年关爱(56-60周岁)计划一

嘟嘟您好!老年人因为年龄特征和身体特征,日常生活中,因意外导致小病小伤的风险也要比普通人高,因此更需要对老年人进行意外保障,老年人意外保险一般是保障老年人因一些意外导致出现如骨折、半身不遂、脑瘫等病症。上适合老年人意外保障的保险产品,是非常多的,推荐您可以参考“老年关爱”健康医疗系列产品的部分产品。给58岁的老人买老年人意外保险,看保险条款是要特别注意该保险的免责条款内容。 给58岁的老人买老年人意外保险的注意事项1.老年人的意外伤害保险保额也没有必要过高。2.老年人有时会因一些意外导致出现如骨折、半身不遂、脑瘫等病症,因此,对于老年人在选择意外伤害保险时,意外医疗则应该更重视一些。3.在选择相应的产品时,最好应考虑那些对意外医疗补贴额度比较高的,如果是能够不限制理赔次数的则更好,如此就让老年人的保险保障更具有了“实惠”性,从而,让他们因有了意外保险保障更好地安享晚年。 专门提供了适合老年人的意外保险产品,其中就有不少适合58岁的老人的老年人意外保险产品,特别为您推荐“老年关爱”健康医疗系列的部分适合老年人的意外保险产品:中年关爱(56-60周岁)计划一 -

小云你好,由于年龄的限制,我是建议你买一些意外险给自己有所保障,再加上自己的社保相结合,可以起到互相补充的作用!这样,可以快快乐乐的享受老年的幸福生活!

小云你好,由于年龄的限制,我是建议你买一些意外险给自己有所保障,再加上自己的社保相结合,可以起到互相补充的作用!这样,可以快快乐乐的享受老年的幸福生活! -

迷狐您好!老年人的年龄增加、身体状况大不如从前,很容易发生意外风险。为了规避其意外风险,很有必要给老年人购买合适的意外伤害保险,国寿综合意外伤害保险就是不错的选择。 给老人买国寿综合意外伤害保险好吗国寿综合意外伤害保险有很多种,而且承保年龄广泛,性价比较高,因此适合给老年人购买。投保前您需要注意以下几点:1.根据投保对象当下的意外保障需求来合理挑选意外险。2.注意意外险中对于医疗费用的保障。购买意外险时要关注医疗费用补偿这一块。3.了解意外的界定。保险条款对意外的规定是“外来的”、“突发的”、“非本意”的、“非疾病”。比如,如果是突发的疾病,那么尽管是突发的,也是非本意的,但因为是疾病,就不在意外伤害的范畴了。4.了解清楚意外险的免除责任、保障范围、投保条件及就诊医院等。意外险对于投保人的职业有限制,高危职业会拒保。意外险产品大部分对于就诊医院有所要求。一般要求是二甲及以上的医院。5.注意保险条款中对医疗费用免赔额、自费比例及最高报销限额的规定,尽量选择免赔额低、报销比例大、报销限额高的意外医疗险。6.好的投保平台很重要。提供多家保险公司的意外险产品,可以对比选择最合适自己的意外险产品。 给老人买国寿综合意外伤害保险,能为其规避风险,是明智之举。通过购买国寿综合意外伤害保险不仅选择空间大,而且后期理赔服务有保障。

迷狐您好!老年人的年龄增加、身体状况大不如从前,很容易发生意外风险。为了规避其意外风险,很有必要给老年人购买合适的意外伤害保险,国寿综合意外伤害保险就是不错的选择。 给老人买国寿综合意外伤害保险好吗国寿综合意外伤害保险有很多种,而且承保年龄广泛,性价比较高,因此适合给老年人购买。投保前您需要注意以下几点:1.根据投保对象当下的意外保障需求来合理挑选意外险。2.注意意外险中对于医疗费用的保障。购买意外险时要关注医疗费用补偿这一块。3.了解意外的界定。保险条款对意外的规定是“外来的”、“突发的”、“非本意”的、“非疾病”。比如,如果是突发的疾病,那么尽管是突发的,也是非本意的,但因为是疾病,就不在意外伤害的范畴了。4.了解清楚意外险的免除责任、保障范围、投保条件及就诊医院等。意外险对于投保人的职业有限制,高危职业会拒保。意外险产品大部分对于就诊医院有所要求。一般要求是二甲及以上的医院。5.注意保险条款中对医疗费用免赔额、自费比例及最高报销限额的规定,尽量选择免赔额低、报销比例大、报销限额高的意外医疗险。6.好的投保平台很重要。提供多家保险公司的意外险产品,可以对比选择最合适自己的意外险产品。 给老人买国寿综合意外伤害保险,能为其规避风险,是明智之举。通过购买国寿综合意外伤害保险不仅选择空间大,而且后期理赔服务有保障。

- 上一篇: 阳光保险集团的企业文化是什么?

- 下一篇: 平安的万能险有急用可以取多少出来

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-21

-

11-14

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10

-

11-10