小秋阳说保险-北辰

合众嘉倍幸福重疾险是合众人寿新出的一款多次赔付型重疾险。这款产品号称保障“嘉”倍、保额“嘉”倍、防护“嘉”倍,对被保险人关爱“嘉”倍,买它还能幸福“嘉”倍。

今天学姐带大家看看这款产品,看看有没有说的那么优秀。 《重点!今天我们来扒开「合众嘉倍幸福」的保障真面目,看看有啥亮点!》weixin.qq.275.com

《重点!今天我们来扒开「合众嘉倍幸福」的保障真面目,看看有啥亮点!》weixin.qq.275.com

开始测评前,先来看一下合众嘉倍幸福终身重疾险的产品图,大致了解一下这款产品:

在上面的图我们可以知道,合众嘉倍幸福重疾险投保年龄在出生满28天~65岁。它的保险等待期时长在重疾险当中属于比较短的一类,只有90天。

合众嘉倍幸福重疾险包含了轻症、中症、重症在内的保险责任,首次确诊重疾,而且满足合同条件,既可以额外获得100%保额的重疾特别关爱金赔付。此外,合众嘉倍幸福重疾险还带有被保险人豁免和身故/全残保障。

如此看来,合众嘉倍幸福重疾险还是很值得入手的,保障全、投保条件宽松。但有看过学姐下面这篇文章的朋友就应该知道,这款产品其实还是有些不足的: 《这种才是靠谱的重疾险!你被骗了这么多年... 》weixin.qq.275.com

《这种才是靠谱的重疾险!你被骗了这么多年... 》weixin.qq.275.com

合众嘉倍幸福重疾险有这些优点和不足:

一、合众嘉倍幸福重疾险的优点

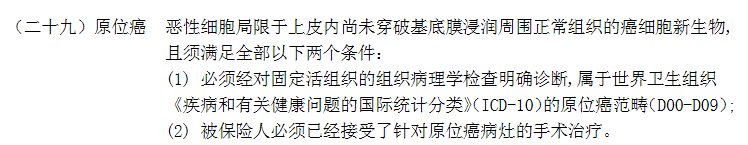

1、有承保原位癌

合众嘉倍幸福重疾险的一大优点就是有把“原位癌”列入轻症保障的范围内。

保险公司理赔报告“十大风险因素”的前10位里,原位癌这类疾病常年占有一个席位,直白点说,就是原位癌这类疾病罹患率高。

不过,重疾险新规中“恶性肿瘤——轻度”的保障范围里已经不包含“原位癌”了,所以现在有不少保险公司选择谨守重疾险新规,不再承保“原位癌”。对比可见,合众嘉倍幸福重疾险在轻症保障方面还是比较优秀的。

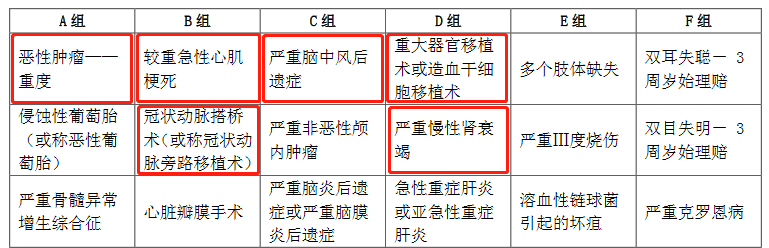

2、疾病分组合理

在重疾方面,这款产品提供了100种重大疾病保障,共分为6组,每组疾病的赔付次数为1次。

前不久有朋友私信问学姐,买分组的多次赔付型重疾险会不会被坑?但这是由产品具体的分组情况来决定。 《我们都被骗了这么多年!多次赔付的重疾险原来是这样的!》weixin.qq.275.com

《我们都被骗了这么多年!多次赔付的重疾险原来是这样的!》weixin.qq.275.com

“恶性肿瘤”、“急性心肌梗塞”、“终末期肾病”、“冠状动脉搭桥术”、“脑中风后遗症”、“重大器官移植术”这6种疾病就已经占了重疾的80%左右。优秀的重疾险会把这6种疾病尽可能地分散开,从而提高对被保险人的保障。

从下图我们能知道,合众嘉倍幸福重疾险将这6种疾病分在了四组疾病里面,这样分组是比较优秀的重疾分组。

看到这里,很多人就觉得这合众嘉倍幸福重疾险真的很不错啊,值得购买!劝你还是先了解清楚它的缺点再考虑要不要买。

二、合众嘉倍幸福重疾险的缺点

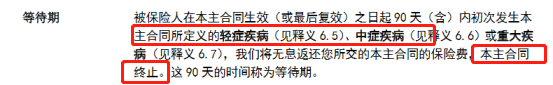

1、等待期条款严苛

等待期也称为保险公司的观察期。其实就是这个期间内因为意外伤害之外的事情出险了,保险公司是不会承担相应的保险金给付责任的,所以等待期越短的话,肯定是越好的。

但是别看合众嘉倍幸福重疾险的等待期只有90天这么短,其实它的关于等待期的规定在重疾险中是比较严苛的。看下图就可知道,不管是轻症疾病,还是中症疾病,只要在等待期内确诊,在保险公司这都没有挽回的余地,只能退还保费,终止合作。

而比较人性化的重疾险产品,有些规定了在等待期如果确诊轻症或中症,仅终止对应的轻症保障或中症保障,其他保障内容将继续有效。

2、没有高复发疾病二次赔保障

虽然,不管是单次赔付型重疾险还是多次赔付型重疾险,同一种疾病都只有一次赔付的机会。但其实有不少重疾险产品给“重度恶性肿瘤”和“心脑血管疾病”这种高复发率疾病提供二次赔保障。

但是合众嘉倍幸福重疾险却没有这些保障。假如疾病二次复发,那被保人只能自掏腰包,因为这款产品不支持二次赔付。

对于想要全面保障的人而言,可以看看下面的产品,保障更全、性价比更高: 《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

总结:

虽然合众嘉倍幸福重疾险的投保年龄广,但是它的价格非常高,45岁男性的总保费能高达36万多,已经出现了保费倒挂的现象。再者在等待期方面合众嘉倍幸福重疾险也不占优势,要是身体情况不是很好,那么投保这款产品的话还是再慎重考虑一下。

在保障内容方面,合众嘉倍幸福重疾险总的来看还是不错的,有中症保障,也有保原位癌,重疾分组也合理,最不足的地方当属没有提供高复发疾病的二次赔保障。综上,合众嘉倍幸福重疾险比较适合身体康健,年龄较小的人群投保。

以上就是我对 "嘉倍幸福可以买定期吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 中国人寿如E康悦2021条款解读

- 下一篇: 尊享安康医疗险什么尊享安康医疗险

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

-

04-16

最新问题

最新问题

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20

-

06-20