小秋阳说保险-北辰

根据银保监会发布的整改措施来看,一切互联网保险下架时间定于2021年12月31日前,倘若想买到高性价比网销产品的朋友们,请大家抓紧时间在这最后一个月里购买。

当学姐整理私信时,看到有好几个人都在咨询华贵鑫爱e家终身寿险,想知道是否有必要在其下架前入手这款产品。

这不,学姐今天专程带来了鑫爱e家终身寿险的评价,为大伙分析分析它的收益情况到底怎么样,是不是一款值得来购买的增额终身寿险产品。

在开始之前,大伙可以先通过这篇文章对增额终身寿险进行下相关的知识点科普:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、鑫爱e家终身寿险有哪些保障?收益如何?

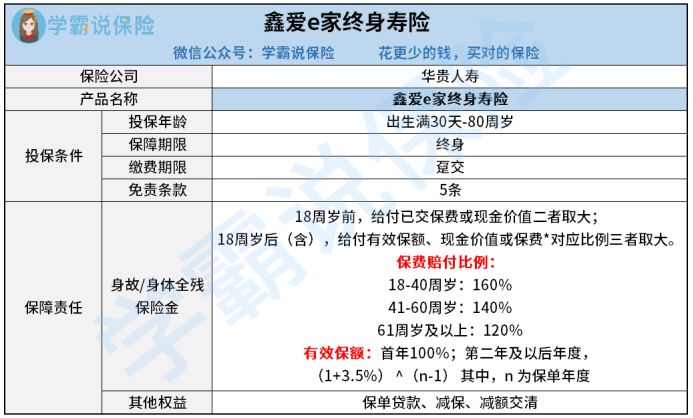

先来瞧瞧鑫爱e家终身寿险的基础形态图:

就如图中所看到的,鑫爱e家终身寿险主要就是配置身故跟身体全残保障,另一方面,还包含了保单贷款、减保跟减额交清这些权益可以让大家来选择。

就在保额递增比例方面来说,鑫爱e家终身寿险是3.5%,能位居市面靠前的位置,保额随着年份的推移会长大,被保人活得越久,保单现金价值就越高,其身价也会越来越高。

不难发现,鑫爱e家终身寿险的亮点还是比较多的:

1、最高允许80周岁投保

市面上能承保80周岁的人群的产品比较少,毕竟岁数越大,就越有可能会遭受疾病或意外,出险的概率在很大程度上也会提升。

而鑫爱e家终身寿险的最高允许80周岁的人群投保,相比某些最高投保年龄上限在60、70周岁的产品,显得更加人性化一些。

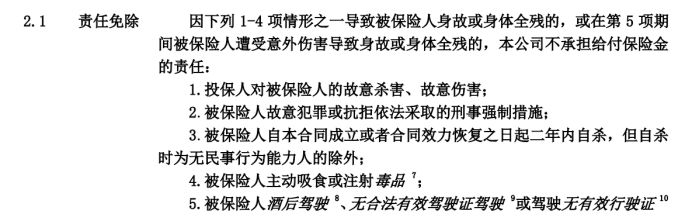

2、免责条款少

免责条款,换言之就是保险公司以合同的方式约定在哪种情况下不承担哪些责任。

这也表明了,保险产品的免责条款越单一,对被保人而言益处就越多。

鑫爱e家终身寿险的免责条款只有5条,对被保人很有利,对被保人来说比较友好:

应该清楚,市场上很多寿险产品的免责条款都超出了7条,有一些寿险更甚者配置有10条的免责条款,相比起来看,鑫爱e家终身寿险的理赔范围就比较大了。

学姐发现到许多人根本就不清楚免责条款对投保的影响,下面这篇干货满满的文章会帮到你:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

3、回本速度快

以年龄30岁男性老李来举例说明一下,他给自己投保了鑫爱e家终身寿险,选择趸交保费30万元,基本保额为248580元,那么老李的收益情况如下:

可以知道,当老李一到34岁时,此时是保单第4年,现金价值已经达到309270元,超过了总保费30万元,鑫爱e家终身寿险这就开始回本了。

同类型产品的回本速度一般在7年左右,鑫爱e家终身寿险仅需4年即可回本,返本速度确确实实比较快!

当老李年纪60周岁的时候,已经身价达到了753870元,这个时候来选择退保取现的话,再减掉已经支付的保费金额30万,就可以领取到453870元的收益用来养老了。

假设老李在80周岁时寿终正寝,如此一来受益人就有机会得到1488900元的身故赔付金,接近于就是已经支付保费的5倍,可以用这笔钱当成财富传承给后辈。

对于收益情况以及回本速度两者而言,鑫爱e家终身寿险确实做得很优秀。

关于鑫爱e家终身寿险,学姐就分析到这个地方,想对这款产品进行深入了解的话,点击下面传送门吧:

《即将停售的华贵鑫爱e家,没想到收益还不错!》weixin.qq.275.com

《即将停售的华贵鑫爱e家,没想到收益还不错!》weixin.qq.275.com

鑫爱e家终身寿险即将停售了,究竟还有没有必要在下架前投保这款产品?下文才是重点!

二、鑫爱e家终身寿险值得在停售前买吗?

经过学姐一番测评,对于鑫爱e家终身寿险大伙是不是有了个比较深刻的认知呢?

非常容易发现,鑫爱e家终身寿险的出彩之处很多,像投保年龄范围广、免责条款少、回本速度快、收益高等等都是,的确能够算是一款较为出色的增额终身寿险产品。

对于部分想通过投保增额终身寿险来兼顾保障跟理财的小伙伴,鑫爱e家终身寿险是性价比非常好的一款产品。

让人感觉很可惜的就是,如此优秀的一款产品,即将在2021年12月31日前宣布停售了,打算来购买鑫爱e家终身寿险的小朋友,可就要在停售前赶紧入手啦!

假如说想着先来和其他其他产品再进行更进一步的比较以后才来选购的话,这里保存一份关于优秀增额终身寿险榜单,大伙就可以用它来进行参考:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

以上就是我对 "鑫爱e家终身寿险怎么取"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 君龙重疾无忧重疾险上哪投保?一年多少钱?

- 下一篇: 招商仁和爱唯你重疾险值得入手吗?靠谱吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-03

-

12-03

-

12-03

-

12-03

-

12-03

-

12-04

-

12-04

-

12-04

-

12-04

-

12-04

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30