小秋阳说保险-北辰

市面上的老人保险多得让人眼花缭乱,买过的人都知道,选一份合适的产品有多难!这里为大家献上一份超高性价比的老人保险产品,帮你买对不买贵: 《超划算!最适合老人买的七款保险产品》weixin.qq.275.com

《超划算!最适合老人买的七款保险产品》weixin.qq.275.com

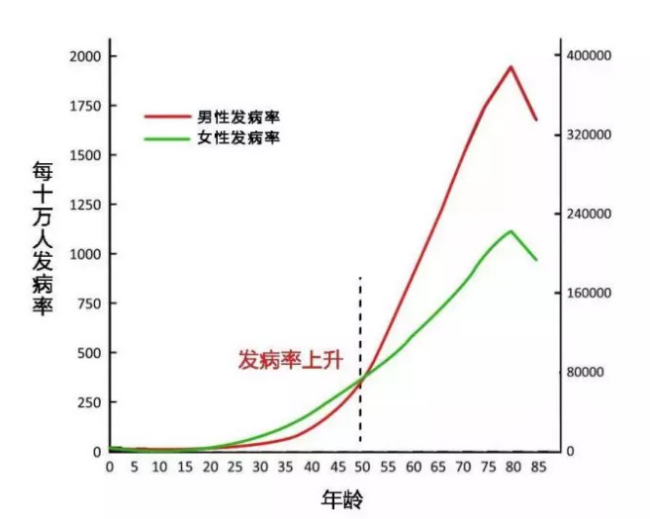

生老病死,是人为无法控制的,在疾病发生率的曲线上,50岁以后,患病的几率急剧上升。

正常情况下,这几种保险是老人配置保险的最佳方案:医保+医疗险+防癌险+意外险。

1.医保

医保作为最基础的保障,对老年人来说更是非常重要的医疗保障,没有年龄和健康要求,特别是对于无法投保其他商业保险的老年人来说,医保是一定要有的。

2.医疗险

老人患病风险高,如果患上糖尿病、高血压、癌症等老年高发疾病,就免不了长期服药治疗,对普通家庭来说,这是一笔不小的医疗费用。

百万医疗险每年几百块的保费,就能撬动上百万的保额,用来报销住院所产生的合理医疗费用,不管是门诊、手术还是住院费用,一万元以上的医疗费用,可以100%报销,要是癌症这种重大疾病,更是可以0免赔额报销。报销医保之外的部分,能最大化减少家庭的经济损失。为了防止大家入坑,这里有一份新鲜出炉的百万医疗险排名,赶紧来看看~ 《十大【值得买】的百万医疗险大盘点》weixin.qq.275.com

《十大【值得买】的百万医疗险大盘点》weixin.qq.275.com

3.防癌险

我国患恶性肿瘤最多的人群是老年人。如果父母身体健康状况不是很好,买不了百万医疗险,那么防癌险也是一个很好的选择。

防癌险只以癌症作为赔付标准,是百万医疗险的简化版本。购买防癌险会比购买重疾险便宜不少,而且健康告知非常宽松,只要是与癌症无关的病症,都不会影响投保。

4.意外险

人老了之后,身体就开始出现各种毛病,骨质疏松,摔倒跌伤也是时有发生,发生意外的可能性非常高。并且老人的恢复能力也比较差,从一场意外伤害中完全恢复要很长时间,需要长期医疗支出。

所以,为老人配置一款意外险是非常重要的。意外险一般到65周岁都能买到,保费便宜,对健康要求低。只不过,想买到一款合适的产品可没那么轻松,这里有份现成的资料送给大家: 《2020年最【值得买】的意外险测评,性价比超高!》weixin.qq.275.com

《2020年最【值得买】的意外险测评,性价比超高!》weixin.qq.275.com

以上就是我对 "给50岁的老人买保险,买什么养老保险最划算?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

明明到户口所在地派出所开出死亡证明,带着户口本,与死者亲属关系的有效证件,到社保服务中心申请,会把死者个人账户全部资金余额退还(这部分只占投保总额的约1/3),另外根据社保缴费年限给予一定月数的丧亡补助。

明明到户口所在地派出所开出死亡证明,带着户口本,与死者亲属关系的有效证件,到社保服务中心申请,会把死者个人账户全部资金余额退还(这部分只占投保总额的约1/3),另外根据社保缴费年限给予一定月数的丧亡补助。 -

A-子敏没这个必要,你只要交三年就可以领取了,为啥要连续交15年呢?

A-子敏没这个必要,你只要交三年就可以领取了,为啥要连续交15年呢? -

小芯芯您好,我国法律规定需在退休年龄前缴纳养老保险满15年才可享受退休金的,现在交有些晚了哦。

小芯芯您好,我国法律规定需在退休年龄前缴纳养老保险满15年才可享受退休金的,现在交有些晚了哦。 -

SNOW可以领文件有

SNOW可以领文件有 -

言*铭1、象你这种情况的,可以和对方达成民事赔偿协议。这样的话如果被公诉机关起诉了,可以争取判个缓刑。 2、你说的那些费用,是丧葬费、抢救费(医疗费)、交通费、死亡赔偿金、如果对方身体还须其等抚养的无民事行为能力人或被抚养人的话,那么还需赔偿被抚养人生活费,这些费用都得按当地的统一标准计算。你说的那个5×5000元的是死亡赔偿金。 另外还有精神损失费。 3、至于保险公司的赔偿,那是有限额的。这个网友已经给你贴出来了。

言*铭1、象你这种情况的,可以和对方达成民事赔偿协议。这样的话如果被公诉机关起诉了,可以争取判个缓刑。 2、你说的那些费用,是丧葬费、抢救费(医疗费)、交通费、死亡赔偿金、如果对方身体还须其等抚养的无民事行为能力人或被抚养人的话,那么还需赔偿被抚养人生活费,这些费用都得按当地的统一标准计算。你说的那个5×5000元的是死亡赔偿金。 另外还有精神损失费。 3、至于保险公司的赔偿,那是有限额的。这个网友已经给你贴出来了。 -

魏巍带老人的身份证、社保卡、旧病历本,到就近的街道社区事务受理服务中心更换新病历本,2分钟搞定。

魏巍带老人的身份证、社保卡、旧病历本,到就近的街道社区事务受理服务中心更换新病历本,2分钟搞定。 -

旺族灯饰综合客服重疾险产品对于被保险人的健康有严格的要求,对年龄也是有限制的,一般超过50岁后重疾险产品保费较高,甚至会出现保费倒挂的现象,而且因为老人身体不好,伴有一些慢性病,也会成为保险公司拒保的理由,因此如果想要购买重疾险一定要趁早。如果已经超过年限,但是还是想要拥有重疾保障,可以选择一份老年防癌险,毕竟癌症是老年人面临的最大威胁,也可以增添一份保障。

旺族灯饰综合客服重疾险产品对于被保险人的健康有严格的要求,对年龄也是有限制的,一般超过50岁后重疾险产品保费较高,甚至会出现保费倒挂的现象,而且因为老人身体不好,伴有一些慢性病,也会成为保险公司拒保的理由,因此如果想要购买重疾险一定要趁早。如果已经超过年限,但是还是想要拥有重疾保障,可以选择一份老年防癌险,毕竟癌症是老年人面临的最大威胁,也可以增添一份保障。 -

Cww Baron可以理解,我为此事感到很难过,您可以把具体情况说说,我帮您分析分析,保险是看条款和保险具体责任的,您看看老人购买的什么保险!

Cww Baron可以理解,我为此事感到很难过,您可以把具体情况说说,我帮您分析分析,保险是看条款和保险具体责任的,您看看老人购买的什么保险! -

孟宪军您好,新华有60岁以上老人的防癌险,并且缴费低,保障高,60岁老人,一年只需三千多块钱就可以保保额

孟宪军您好,新华有60岁以上老人的防癌险,并且缴费低,保障高,60岁老人,一年只需三千多块钱就可以保保额 -

white如果是身体状况较好的老人,建议买“百万医疗险 意外险”; 身体有一些毛病的老人,例如有高血压、糖尿病,可以选择“防癌险(防癌医疗险) 意外险”;如果老人50岁出头,身体比较健康,预算也比较充足,选择重疾险 百万医疗险 意外险。

white如果是身体状况较好的老人,建议买“百万医疗险 意外险”; 身体有一些毛病的老人,例如有高血压、糖尿病,可以选择“防癌险(防癌医疗险) 意外险”;如果老人50岁出头,身体比较健康,预算也比较充足,选择重疾险 百万医疗险 意外险。

- 上一篇: 阳光保险公司口碑如何?

- 下一篇: 新华保险健康无忧c款交二十年保终身,六十以后钱能取吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-15

-

06-15

-

06-15

-

06-15

-

06-15

-

06-15

最新问题

最新问题

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01