小秋阳说保险-北辰

买过医疗险的朋友,不会对它没有了解,医疗险的核保要求比较严苛,特别是对中老年人或有既往病史的人群而言,要是身体有些小毛病都会影响我们购买到一款称心合意的保险,大多人都感到,中老年人购买医疗险是那么的难。

信泰人寿新公布了一款叫做如意保银龄的医疗险,是一款专为中老年人设计的医疗保险,投保的最高年龄限制为80岁,有着较为宽松的续保条款,成为了很多小伙伴关注的焦点。那这款医疗险具体如何,真的值得为中老年人入手吗?学姐这就来给大家好好讲讲~~

首先,对信泰人寿这个保险公司还不是很了解的朋友请看看这篇文章~

《深入了解信泰人寿的实力,竟然有这么多猫腻藏在网红产品背后!》weixin.qq.275.com

《深入了解信泰人寿的实力,竟然有这么多猫腻藏在网红产品背后!》weixin.qq.275.com

一、如意保银龄版医疗险保障什么

规矩照旧,先让大家看一下如意保银龄版医疗险产品形态图:

(如意保银龄版医疗险产品形态图)

信泰如意保银龄版医疗险的责任非常清晰,那它到底有什么优缺点呢?请往下接着看:

优点一:含两个计划,投保灵活

如意保银龄版医疗险在它的保障方面设计了两个计划:重度恶性肿瘤医疗责任被分配到了计划A里;重度恶性肿瘤医疗和一般医疗被分配到了计划B里。

结合自身需要和经济实力,投保人可以选择自己想要投的保险类型。

优点二:最高投保年龄为80岁,投保年龄上限高

如意保银龄版医疗险的市场目标定位为:56-80岁的中老年人的专属医疗险产品。

现在医疗险大体的投保年龄上限都不超过65周岁左右,即便是部分专门为中老年人设计的医疗险,最高投保年龄也是75周岁左右。

而且如意保银龄版医疗险对其投保年龄的限制是不超过80岁,高龄老人也因此多了一份投保的选择,让人为之称赞。

浏览完优点,我们接着对这款医疗险做一个深入了解,看看它有什么不足之处是要我们重点关注的:

不足点一:免赔额较高

显而易见,如意保银龄版医疗险将两个保障计划的年免赔额都设置为2万元,其中计划B的年免赔额是一般医疗和恶性肿瘤医疗共用。

免赔额的意思就是免赔的额度。

举个例子,老王分别买了一份1万免额险的A医疗险和一份5000元免额险的B医疗险,若因生病住院产生了8000元的合理医疗费用,这时候A医疗险不会给报销的,因为A医疗险有1万元免赔额现在并没有超过这个免赔额。但是B医疗险是超过5000元免赔的,所以用B医疗险报销最合适。

换句话说,如果关于保障内容和保费方面都没什么差别的话,免赔额低的医疗险相较而言比较好。

对免赔额还比较好奇的朋友可以看这篇~

《免赔额是什么?免赔额越少对我们越划算吗?》weixin.qq.275.com

《免赔额是什么?免赔额越少对我们越划算吗?》weixin.qq.275.com

而市面上的百万医疗险目前普遍免赔额偏低,总体来说,一般医疗在年免赔额上的额度大致是1万元,恶性肿瘤医疗为0免赔额,这对消费者来说都是非常友好的。

像众安尊享e生2021版医疗险,它的一般医疗年最高保额达到了300万元,年免赔额1万元,可以保障重度恶性肿瘤的重大疾病医疗,同时拥有600万的年最高保额和0免赔额,对我们而言这个免赔额是比较人性化的了。

对这款医疗险有兴趣继续研究的朋友,可以参考这篇文章:

《全新升级的「尊享e生2021」让人惊喜不已!无奈有这个小毛病……》weixin.qq.275.com

《全新升级的「尊享e生2021」让人惊喜不已!无奈有这个小毛病……》weixin.qq.275.com

相比之下,如意保银龄版医疗险的免赔额可真不低,年保障额度没有那么高,但是它的年免赔额相比市场上的大多数同类产品要高,从这一点看,这款医疗险产品在市场上拥有的竞争力就很低。

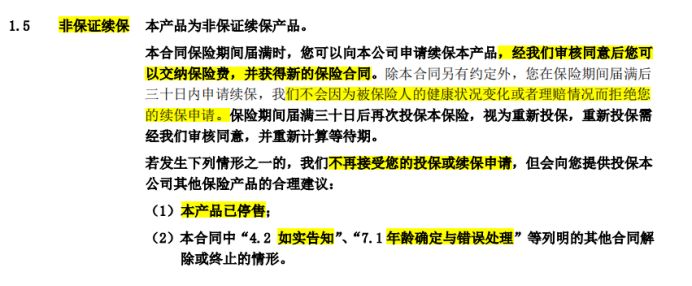

不足点2:非保证续保产品

如意保银龄版是一款很清楚的非保障续保医疗险。

(如意保银龄版医疗险条款)

即使合同有着被保人在保险期届满被允许要续保的规矩,如果被保人的健康出了问题,或者之前出现过理赔情况,保险公司还是同意续保申请。然而交1年保1年的非保证续保产品和保证续保产品给人们的安全感还是不一样,显然保证续保产品给人的安全感更高。

要知道,为了达成适应消费者的需求以及更好地提供保障这两个目的,目前市面上大部分做的比较好比较优秀的医疗险产品都会提供6年续保保证,有的甚至于还会保证20年内续保,续保条件做的可以说是相当优秀!能够保证20年续保的比如安逸长期医疗险就是一个例子。

想了解的朋友可以看这篇:

《就要面市的中信保诚「安逸长期医疗险」,这些不足你发现了吗?》weixin.qq.275.com

《就要面市的中信保诚「安逸长期医疗险」,这些不足你发现了吗?》weixin.qq.275.com

换言之,被保人之前有过理赔也好,身体状况发生变化了也好,产品停售了也没关系,仍然处于保证续保期间内的话都是允许继续投保的!

对照之后,纵然如意保银龄版医疗险续保条款显得很友好,不过产品一旦停售,我们仍然不可以续保,需要消费者自己解决医疗保险替换的问题,信泰如意保银龄版在续保问题上没有太优秀的表现。

篇幅有限,要研究了解这款医疗险的朋友这篇文章可以提供帮助:

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》weixin.qq.275.com

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》weixin.qq.275.com

二、如意保银龄版医疗险值得入手吗

综上所述,专门为中老年人配置了一款保障责任简单的医疗险,一般情况下医疗和住院医疗这两大责任会被包含在内投保年龄上限的设置高, 但是能获得的免赔数额也高,同时不保证续保,相对来说竞争力会弱一些。

如果目前年纪较大,急需医疗险为自己提供多一份保障的中老年朋友可以考虑这款。

保障更为全面、长期医疗保障都想要的朋友们再研究一下市面上其他更优秀的医疗险产品。

想仔细考虑的朋友可以来了解一下这篇:

《非常全面全!国内热门百万医疗险区分表》weixin.qq.275.com

《非常全面全!国内热门百万医疗险区分表》weixin.qq.275.com

以上就是我对 "如意保银龄版医疗险能不能买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

最新问题

最新问题

-

07-20

-

07-20

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19