小秋阳说保险-北辰

百年人寿推出的爆款重疾险产品数量还挺多,比方说康惠保旗舰版2.0重疾险。一向低调做人高调做事的百年人寿于近日又推出了一款新产品——康佳倍重大疾病保险。

今天学姐就和大家详细分析一下康佳倍重疾险,看看这款产品的保障内容能不能做到和百年人寿之前的热门产品一样好。

还在质疑康惠保旗舰版2.0重疾险为什么那么火的小伙伴,浏览下这篇文章吧,然后和下面这个要介绍的康佳倍重疾险对比一下。

《康惠保旗舰版2.0发布了!重疾新规下的它还值得购买吗?》weixin.qq.275.com

《康惠保旗舰版2.0发布了!重疾新规下的它还值得购买吗?》weixin.qq.275.com

先来瞧瞧康佳倍重疾险的产品图,大概知道这款产品都包括了什么:

从上图可以发现,康佳倍重疾险的保障内容很丰富,除了说轻症、中症和重疾保障这些之外,百年人寿的特色保障——前症保障也被纳入其中。

此外,康佳倍重疾险把身故保障和癌症二次赔、心脑血管二次赔设为可选保障,供投保人自由选择是否附加。

综上所述,康佳倍重疾险的确十分出色。不清楚为什么这样就称为优秀?下面学姐就来给大家详细解释一下。当然,也可以直接看看下面这篇文章:

《什么才是好的重疾险?这几年你都在圈套里...》weixin.qq.275.com

《什么才是好的重疾险?这几年你都在圈套里...》weixin.qq.275.com

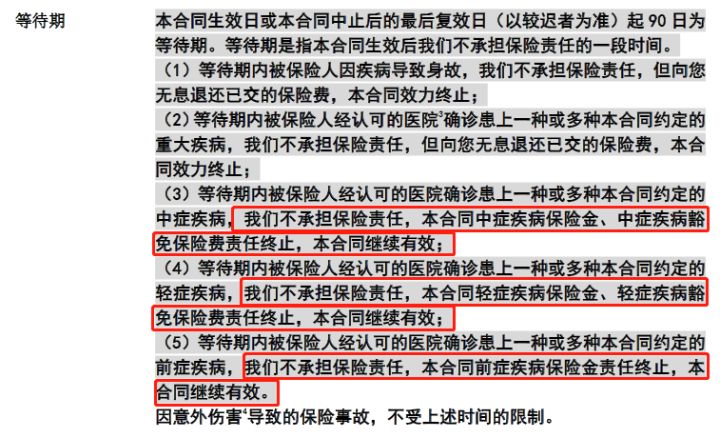

百年人寿康佳倍重疾险的优点一:等待期条款宽松等待期也称为观察期,在这期间内被保险人如果是因为意外伤害之外的原因导致的出险,保险公司是不用承保保险金给付责任的。

由于有逆向选择(带病投保)的例子,重大疾病保险为了以防万一通常都会设置一定期间的等待期(90~180天)。固然没办法逃离等待期,只是不同产品的等待期各不相同。

《等待期内出险保险公司就不赔了?不清楚就进圈套了!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不清楚就进圈套了!》weixin.qq.275.com

在重疾险中康佳倍重疾险的等待期条款还算可以。

仅有短暂的90天的等待期,而且等待期内如果患的轻症或中症疾病是保险合同中承保的,保险合同也并不是完全无效了。保险公司只对一些相对应的轻/中症保障和轻/中症保费豁免终止,其他保障内容还能继续发挥效用。

百年人寿康佳倍重疾险的优点二:有前症保障前症保障是百年人寿的特色保障没错,但这也不代表任意一款百年人寿的产品都带前症保障,带有前症保障的重疾险中只有部分的前症种类有20种!

前症顾名思义是指比轻症更轻的疾病。没有得到及时且妥当的治疗的话,就算开始病得不重,最后也可能会发展成重疾。

康佳倍重疾险不但会给被保险人前症保障,还在本来的保障基础上,增加了两种常见疾病“糖尿病并发症引发的视网膜病”和“特定周围动脉疾病的血管介入治疗”。

面对疾病防控保障,康佳倍重疾险可以当选重疾险产品的魁首。

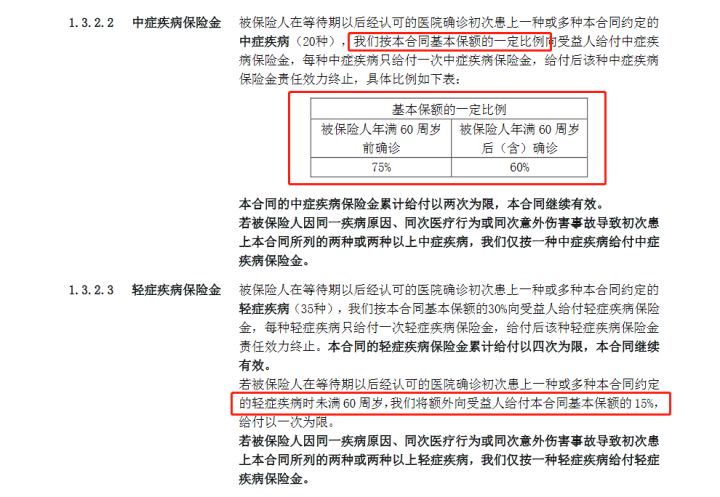

百年人寿康佳倍重疾险的优点三:中症、轻症皆有额外赔保障康佳倍重疾险还让人非常满意的是,如果要是确诊的年龄不高于60周岁,康佳倍重疾险除了在重疾保障上可以申请100%保额的理赔,并且响应轻症保障和中症保障方面的需求设置了额外赔。

1、在轻症保障方面

但凡未满60周岁的被保险人,如果头一次确诊保险合同承保的轻症疾病,除了获得保险公司给付的轻症保险金,还可以获得额外给付的15%基本保额。通俗点说,就是首次确诊轻症疾病低于60周岁,可以向保险公司申请45%的理赔。

2、在中症保障方面

康佳倍重疾险更让人满意。只要是在60周岁前确诊中症疾病,那么不管是首次确诊还是再次确诊中症疾病,保险公司都将额外赔付15%基本保额,也就是一共赔付75%基本保额的中症保险金。

比如:30岁的老王投保了康佳倍重疾险,选择的保额是30万,而在32岁这年他患上中症疾病,那么保险公司给付的中症保险金是22.5万元(30x75%=22.5)。在老王59岁的时候,又不幸确诊了中症疾病,那么保险公司还将再次给付22.5万元的中症保险金。

在市场上很少有无论是第一次确诊还是第二次确诊中症都给予额外赔保障的重疾险。

总的来看,百年人寿康佳倍重疾险的的保障内容真是太多优点了,并且保障内容非常全面,还含有很高的赔付比例,并且保障内容非常灵便,不但没有捆绑恶性肿瘤二次赔和特定心脑血管疾病二次赔,而且没有捆绑销售身故保障,总的来说性价比较高。

然而百年人寿康佳倍也不是毫无缺点的!如果想要购买该款产品的话,最好先看一下它的测评结果,看看自己是否能接受该款产品的不足的地方:

《百年人寿康佳倍重疾险缺点汇总,不看后悔!》weixin.qq.275.com

《百年人寿康佳倍重疾险缺点汇总,不看后悔!》weixin.qq.275.com

以上就是我对 "百年人寿康佳倍重疾险是团险吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 凡尔赛1号重疾险观察期得病能保吗

- 下一篇: 德华安顾巴纳德重大疾病保险性价比怎么样?适合哪些人买?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-07

-

05-07

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

最新问题

最新问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21