小秋阳说保险-北辰

凡尔赛1号(定期版)一经上线就备受关注!

喜欢它的人一上线就想把它带回家,因为它能做到重症赔付比例高、额外赔覆盖年龄广、癌症赔付次数可达三次、没有女性相关和BMI问询等等……

当然也有部分人觉得它的中症赔付比例才50%,而对它“另眼相看”。

那50%真的低吗?中症赔付比例是一款重疾应该关注的重点吗?判断重疾险好坏的标准是什么?学姐已经把知识点整理好了,点击下方链接即可阅读了解:

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

辟谣:凡尔赛1号(定期版)中症赔付比例真的低?

学姐必须为大家解说一下,“当前市面上不少产品的中症赔付比例都为50%,即50%是主流水平。”

所以相比较下来,凡尔赛1号(定期版)50%的赔付比例算得上是不错的了!

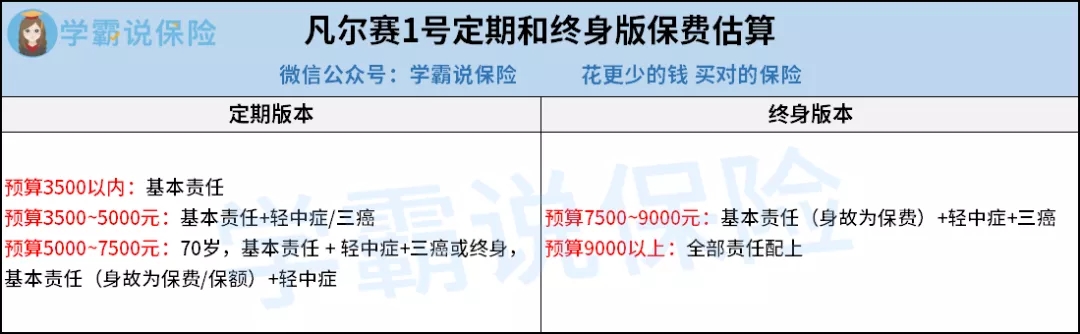

接下来学姐就来估算一下保障至70岁版本的保费,因为此次设置是为了让你们更划算:

所以通过测算我们得知,保障到70岁版本的凡尔赛1号是要比终身版价格低很多,它的基本责任、轻中症/三癌保障只要3500左右就能买回家!

言而总之,凡尔赛1号(定期版)对中症赔付比例设置为50%还是恰当的:

为消费者提供比较好的保障是基础,让中症赔付比例维持在平均水平的同时让产品的保费下降,而且也考虑到了预算有限的朋友们,让大家能放心买到一份真正性价比高的产品。

不瞒您说,凡尔赛1号(定制版)的中症保障确实厉害,有很多长板所在。

灵活方便,按需选择

只要凡尔赛1号(定制版)的中轻症赔付次数对单项没有限制,总数不超过5就可以,0轻+5中、1轻+4中、2轻+3中、3轻+2中、4轻+1中……任意组合都可以,只要我们消费者不打破中症最多5次的规矩就行,

赔付的次数是根据我们自身来定的,是比那些把中轻症赔付次数固定死的产品灵活很多的,就不会产生赔付次数不够用或者用不完这样的现象了。

谁也无法预料到明天会发生什么,我们会不会得病以及会得什么病,而我们在凡尔赛1号(定期版)中获得了diy的特权,尽量的减少了不确定性,给我们的自由是很充足的,理赔的可能性也是增强了的。当前敢这么做的保险公司恐怕只有这一家,所以凡尔赛1号真是给我们的福利啊。

而中症在凡尔赛1号(定期版)中并不是必选项,对于凡尔赛1号(定期版)中症赔付比例还是很犹豫的话,学姐给你们两种思路:

・做到极度的性价比,不附带轻中症保障;

・购买凡尔赛1号(终身版),在这里中症赔付比例为60%,还有60岁前初次患中症可另外支付15%基本保额,共计赔付75%基本保额。

不过学姐知道,同等情况下,买定期版会比终身版便宜,但学姐建议,相对于定期,还是优先选择终身的比较好。

不仅因为凡尔赛1号(终身版)对于中症的赔付金额更多,更是因为终身比定期的保障更加稳固。一旦买定,终身保障无担忧。这样咱们无需担心保障期限到后,因身体变差无法再入手新产品而失去重疾保障。

高发轻中症覆盖全面

很多小伙伴在挑选保险产品的时候,会看到保险公司标出包含多少种轻中症,那是不是说,重疾险的轻症数量越多越好?下面这篇文章给你答案:

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

我们怎样才能知道保险公司对于一款产品的中症保障诚意是否够呢?学姐将从专业角度,带大家了解其高发中症是否覆盖全面。

重疾理赔有95%的比重是28种常发重疾。倘若对这些疾病的中症覆盖越到位,这就表明了保障力度加强了,能帮我们抵抗的疾病风险有很多。

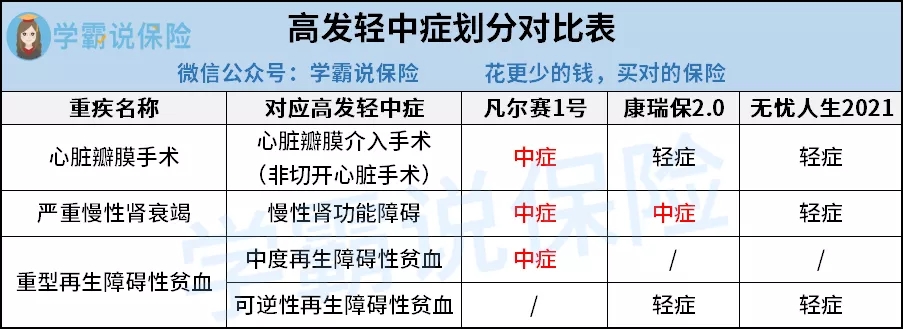

对于经常发作的中症,凡尔赛1号(定期版)里究竟包含了什么?学姐做了一张图表来帮大家直观的了解情况:

凡尔赛1号(定期版)高发中症表

可以发现,28种高发重疾所对应的全部轻中症已经都被凡尔赛1号(定期版)覆盖到了,但有的产品覆盖范围比较小,就有可能你得了这些病却不会提供赔偿。

所以凡尔赛1号(定期版)这样的水准远超市面上大多数重疾产品,被保人理赔的可能性大幅提高。

此外不少重疾险产品不保心脏瓣膜介入手术(非切开心脏手术)、慢性肾功能衰竭、再生障碍性贫血等高发疾病,或者归类于轻症中,然而轻症的赔付会少很多。

然而凡尔赛1号(定期版)却把它们划到了中症里,这样出险后我们能获得更多的赔付,是真真切切的为我们着想。

凡尔赛1号(定期版)高发中症对比表

综上所述,凡尔赛1号(定期版)对中症保障方面做的很到位,50%的中症赔付比例设置也是为了降低保费,希望能让预算少的朋友也体验到保障优质的凡尔赛1号(定期版)。

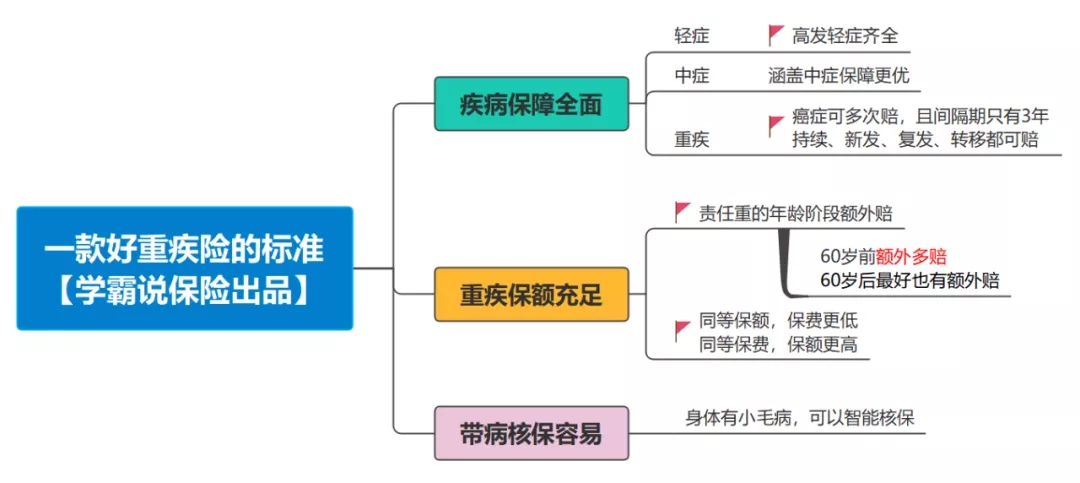

可是学姐还是要提醒一下大家:判断重疾险的好坏并不能主要依据中症的赔付比例。

那判断一款重疾险是好是坏,我们到底得看啥?

重疾保障是否给力?——关键年龄段,保障力度max

咱既然买的是重疾险,重疾险固然是用来保障重大疾病的,所以要关注“确诊重疾到底能赔多少钱”,这才是密切关联着我们的利益的。

对"保险应该买多少保额"还不清楚的朋友,可以看看这篇文章:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

即便我们不能用钱买来生命和时间,但是“有钱能使鬼推磨”这句话还是很有道理的,重疾险赔偿的金额决定了病人以及病人家属有多少的时间、精力、金钱去与疾病作斗争。“最好”的医疗手段、吃“最贵”的营养补品是一定会有助于身体的康复的。

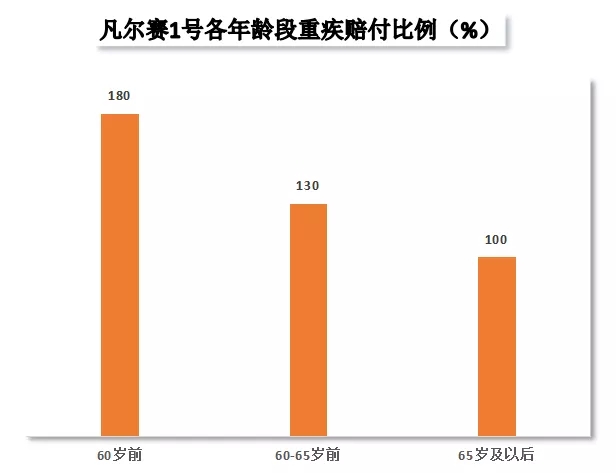

凡尔赛1号(定期版)的重疾保障是这样的:

很大一部分重疾险都支持给60岁之前的人提供额外赔付,虽然凡尔赛1号有着一样的条款,可是在额外赔付额方面缺有所不同,它高于其他产品,高达80%,如果在保额相同的情况下,比如50万,那么凡尔赛一号能赔90万,其他可能就赔70万左右了,多出来的十几万简直就是大福利啊。

相较于其他产品,凡尔赛1号,更加大方和人性化的地方在于,它有个令人感兴趣的点,那就是它的额外赔付年龄是能延长到65岁之前。

这个亮点是十分特别的,为什么呢?

因为如果未来大家都在65岁才退休,那很多人在65岁还可以有收入。

再者很多人65岁都可能没有办法把责任交给子女,因为晚生晚育,子女往往还没有彻底独当一面,家庭的经济重任依旧没有转移给下一代,可见很多人依旧扛着巨大的家庭责任。

更有一部分人因为丁克或者身体原因没有孩子。那么不管是自己还是父母的养老问题就需要解决了,毕竟没有后代的话,得了重病影响的就是整个家庭。

为了防止这些未知风险发生时,人们措手不及,凡尔赛1号依旧在60岁-65岁之前提供了30%的额外赔,换句话说就是只要我们交50万保额,出险后就能有65万的赔付,而且购买价格没有发生变化。

癌症保障够不够走心?——3次赔,全网一支独秀

很多小伙伴可能对癌症多次赔付的概念不是很了解,学姐之前写过详细的介绍:

《「癌症多次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症多次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

从大多数保险公司的理赔年度报告中发现,癌症在重疾理赔的疾病里排名第一,被视为人类的头等杀手。

癌症不只是发病率高,治疗中挑战也很多:

治疗方式繁复,需要消耗大量的财力、人力、物力;

跟一般的疾病不同,患了癌症的话癌细胞就会随血液流动,扩散、生长,还有很大复发、转移、新发的概率,况且患者需要长期坚持服药和化疗等,抵抗力大不如前,很容易罹患其他癌症。

治疗时间长,需要持久作战;

学姐仔细翻阅了中国抗癌协会中,主题为抗癌明星的文章后,深刻的了解到抗癌是一个漫长等待的过程,不像其他病症那样两三个月甚至一两年的时间就能康复,抗癌时间有18年、19年、22年、30年……

这场战役能不能赢就看你在资金方面足不足,虽然钱是万能的,但是没有钱就等于没有了治疗的资本。

质子重离子可以说是目前癌症最好的治疗技术了,但是一个疗程的费用高达30万,如果患的病更复杂就需要更多的钱。可见要想要尝试先进的治疗技术,就得有足有的资金,毕竟治病的话需要花掉的钱简直是一个深不见底的无底洞。

当然,不单单是治病,也要确保整个家庭能正常生活(孩子的教育费用、父母的养老金以及其他相关债务……),这也是需要很大一笔钱来维持的,如果说只剩下之前打拼存的钱继续维持的话极其困难。

为了把消费者将来可能会遭遇的风险都抵抗掉,凡尔赛1号(定期版)比主流癌症的二次赔还要多一次赔付机会,让我们在出险后能获得更多的赔付金额。

就是说癌症赔付次数最多可达3次,就比如有50万的保额,到手的赔偿金最高是190万,将遇到癌症风险所能得到的赔付提前变得确定些,让我们可以把控更多的事情。

学姐总结

关于中症赔付比例,凡尔赛1号(定期版)是只有50%的,相比市面上的产品少了10%,确实不算出彩,但是它是为了可以减少保费,而是希望一些预算不足的朋友可以享受全面优质的保障。

并且中症也是一个选择,我们可以按照自己的需求选择,假如大家对于中症的赔付比例很重视,那你可以考虑一下终身版,它最高可以赔偿75%的基本保额。

但是我还是要提示一下大家,买重疾看保障,要抓住重点不要本末倒置,市面上目前还没有毫无瑕疵的产品,关键得在咱们最需保障的地方,比如重疾、癌症等,给予最强有力的保障,这些才是最有利于我们消费者的!

不过更令我们感到惊讶的是,凡尔赛1号(定期版)的重疾险额外赔可以覆盖至65周岁、癌症最高能赔偿3次,依我看来,在购买者超级需要的重疾和癌症保障上,凡尔赛1号(定期版)比其他同种商品还要好。

以上就是我对 "凡尔赛1号定期版重疾险评价很高"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 健康福少儿重疾险上海地区不能买了

- 下一篇: 利安人寿安好一生2021重疾险有没有坑?值得买吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

最新问题

最新问题

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-20

-

01-20

-

01-20