小秋阳说保险-北辰

学霸说保险,专注保险产品测评!20岁这个年龄经济基础比较薄弱,生个小病都不想花钱去治,碰上重大疾病的话,很难自己一个人面对,为了解决这个难题,我熬夜完成一份适合年轻人的重疾险对比表: 《专为20岁设计!全国热门的136款重疾险对比表》weixin.qq.275.com

《专为20岁设计!全国热门的136款重疾险对比表》weixin.qq.275.com

当然是有必要的。

在这里提醒大家,买保险不能只看公司,产品才是最重要的。如今年轻人的压力越来越大,懂得为更长远做打算,保险意识不断提高,不过这个年龄的鉴别能力比较低,保险信息多且难分辨,要挑到适合自己的保险不容易,因此我呕血整合出一份20岁给自己买保险的攻略。

年轻人主要面临这些问题:

(1) 工作时间很短,平时不爱存钱,花钱又不够节制,这时候的经济基础相对薄弱。

(2) 生活作息不规律,不少问题浮现,造成很大的压力,患血管疾病、高血压、中风、癌症、急性心梗等重大疾病的概率升高。

可见年轻人需要的是实惠但是能全面保障疾病的保险,可以配置意外险+重疾险+百万医疗险。

1.重疾险

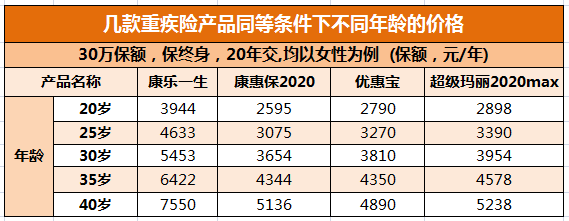

世卫组织的数据显示:中国75%的人都处亚健康状态,年轻人患某些重大疾病的几率比老年人要高,重大疾病不再只是中年老年高发。重疾险保障重大疾病、中/轻症疾病,治疗重大疾病的昂贵费用年轻人大多数付不起,还是很有必要买一份重疾险的。先看下这张对比图:

明显的,重疾险越晚买就越贵,如果在犹豫的时候,不幸得了点小病,是没办法再买的,重疾险越早买越好。

我整理了一份榜单: 《专为20岁设计!2020年十大值得买的重疾险大盘点!》weixin.qq.275.com

《专为20岁设计!2020年十大值得买的重疾险大盘点!》weixin.qq.275.com

2.意外险

100块左右就能买到几十万保额的意外险,保障意外伤残和身故,很适合年轻人购买,可以先选一份意外险再看其他,对于年轻人来说,尤其是要买附加了猝死保障的意外险。

3.百万医疗险

百万医疗险主要是报销生病住院,还有就医绿色通道是很多优秀医疗险附带的,能提供质子重离子治疗。一年几百万的报销额度只需要几百块,没有很高的预算也可以接受。

我熬夜给不会挑的小伙伴整理了一份榜单: 《专为20岁设计!2020年十大值得买的百万医疗险大盘点!》weixin.qq.275.com

《专为20岁设计!2020年十大值得买的百万医疗险大盘点!》weixin.qq.275.com

以上就是我对 "现在我20岁 有必要开始买人寿保险吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

Jamie0岁小孩不建议购买终身寿险,现在的5万在几时年以后是个什么概念谁都不知道,建议孩子保障至成年就可以了。孩子以后的保险可以自己规划。

Jamie0岁小孩不建议购买终身寿险,现在的5万在几时年以后是个什么概念谁都不知道,建议孩子保障至成年就可以了。孩子以后的保险可以自己规划。 -

天马行空购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 说实在的,我们赚钱一辈子,同时也花钱一辈子,那么每个人这么辛苦工作,为了什么呢?将来的养老,医疗,子女教育等,但都必须有一个健康的身体,聪明的人都知道这个道理,只有保证了赚钱的资本,就能够赚更多的钱,所以购买充足的医疗保险很重要。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。

天马行空购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 说实在的,我们赚钱一辈子,同时也花钱一辈子,那么每个人这么辛苦工作,为了什么呢?将来的养老,医疗,子女教育等,但都必须有一个健康的身体,聪明的人都知道这个道理,只有保证了赚钱的资本,就能够赚更多的钱,所以购买充足的医疗保险很重要。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。 -

李阿偶无法计算。社保缴费数额也不是你想像的每月缴纳多少,而是根据投保地每年社保缴费基数换出的数额,这个数年年变。 退休金计算需要许多个人社保数据,对你而言都是未知数:社保缴费年限,社保平均缴费指数,个人账户资金余额,法定退休年龄时当地当年社平工资数额等,这些未知数据都要套进规定公式才能算出退休金。

李阿偶无法计算。社保缴费数额也不是你想像的每月缴纳多少,而是根据投保地每年社保缴费基数换出的数额,这个数年年变。 退休金计算需要许多个人社保数据,对你而言都是未知数:社保缴费年限,社保平均缴费指数,个人账户资金余额,法定退休年龄时当地当年社平工资数额等,这些未知数据都要套进规定公式才能算出退休金。 -

枫叶正红请问你是男的女的,男的高,女的低,我粗略估计了一下,你应该是20年缴费,所以可能你每年都交的话,大概在12年左右,你的本钱就出来了

枫叶正红请问你是男的女的,男的高,女的低,我粗略估计了一下,你应该是20年缴费,所以可能你每年都交的话,大概在12年左右,你的本钱就出来了 -

热血红领巾如果是单纯的动脉导管未闭,无合并其他心内畸形或手术禁忌,基本上风险很小,可行左腋下小切口手术。另外还可考虑介入封堵。 建议尽快治疗。 欢迎来河南省胸科医院咨询与治疗。

热血红领巾如果是单纯的动脉导管未闭,无合并其他心内畸形或手术禁忌,基本上风险很小,可行左腋下小切口手术。另外还可考虑介入封堵。 建议尽快治疗。 欢迎来河南省胸科医院咨询与治疗。 -

🎈小蕾根据你的现状做如下建议: 1)人身意外险:虽属消费形(不返还本金),但风险无处不在,少量投资以备不时之需。不需太多,200元左右就行。 2)重疾保险:年轻时候买费率较低,交费期限长一点负担不重。如国寿的康恒终身30年交万元保额年交200元左右,这是以后的终身财富。 3)适量的分红险:强制储蓄,这是以后合法的私房钱,没有人能拿得走。但交费期限不能太长(3~5年为宜),否则婚后会成为负担。如果婚后经济许多的话优先给孩子投教育险。

🎈小蕾根据你的现状做如下建议: 1)人身意外险:虽属消费形(不返还本金),但风险无处不在,少量投资以备不时之需。不需太多,200元左右就行。 2)重疾保险:年轻时候买费率较低,交费期限长一点负担不重。如国寿的康恒终身30年交万元保额年交200元左右,这是以后的终身财富。 3)适量的分红险:强制储蓄,这是以后合法的私房钱,没有人能拿得走。但交费期限不能太长(3~5年为宜),否则婚后会成为负担。如果婚后经济许多的话优先给孩子投教育险。 -

亲亲豚鼠1、单位帮你买的养老保险是属于社保的一类,社保具体包括养老、工伤、 生育、 失业、 医疗、 住房公积金 ,俗称五险一金;社保每个人只有一个代码,既不能多买,也不能重买; 2、如果你再买商保的话,商保寿险可以随意买,多买以后可以多得,买几份是随意的,只要你能承受,有的人每年交上百万的寿险保费,就是为了今后能获得保障,还可以免税,尤其是给子女买,以防以后开征遗产税,只要该险种没有限额,就可以在承受范围随意买; 3、如果你妹妹买,你说的那种是分红险,并且你说的“上完大学四年,就有四万块退,结婚时候,有两万块退,五十五岁以后也有一千多的养老金,”这些都是听业务员说的吧?具体的数值都是演示,具体是什么险种呢? 4、保险行业都知道一句话:品牌在人寿、人才在平安、产品在新华。我觉得你对保险还缺乏基本的概念,愿闻其祥?希望对你有帮助!

亲亲豚鼠1、单位帮你买的养老保险是属于社保的一类,社保具体包括养老、工伤、 生育、 失业、 医疗、 住房公积金 ,俗称五险一金;社保每个人只有一个代码,既不能多买,也不能重买; 2、如果你再买商保的话,商保寿险可以随意买,多买以后可以多得,买几份是随意的,只要你能承受,有的人每年交上百万的寿险保费,就是为了今后能获得保障,还可以免税,尤其是给子女买,以防以后开征遗产税,只要该险种没有限额,就可以在承受范围随意买; 3、如果你妹妹买,你说的那种是分红险,并且你说的“上完大学四年,就有四万块退,结婚时候,有两万块退,五十五岁以后也有一千多的养老金,”这些都是听业务员说的吧?具体的数值都是演示,具体是什么险种呢? 4、保险行业都知道一句话:品牌在人寿、人才在平安、产品在新华。我觉得你对保险还缺乏基本的概念,愿闻其祥?希望对你有帮助! -

白杨树买保险一般都是考虑这个顺序 意外险(寿险)→健康险(含重大疾病、医疗险)→教育险→养老险→理财分红 按你的实际情况自己考虑

白杨树买保险一般都是考虑这个顺序 意外险(寿险)→健康险(含重大疾病、医疗险)→教育险→养老险→理财分红 按你的实际情况自己考虑 -

单曲循环无法给计算出来退休金具体是多少的。但是这笔退休金可以保障退休后的基本生活。下面是社会保险退休金计算方式,供参考。 养老金能领取多少,主要看个人缴费年限长短、个人缴费基数高低和当地社会平均工资。 养老金=基础养老金+个人账户养老金 个人账户养老金=个人账户储存额÷计发月数(计发月数根据退休年龄和当时的人口平均寿命来确定。计发月数略等于(人口平均寿命-退休年龄)X12。目前50岁为195、55岁为170、60岁为139,不再统一是120了) 基础养老金 =(全省上年度在岗职工月平均工资+本人指数化月平均缴费工资)÷2×缴费年限×1% =全省上年度在岗职工月平均工资(1+本人平均缴费指数)÷2×缴费年限×1% 式中:本人指数化月平均缴费工资=全省上年度在岗职工月平均工资×本人平均缴费指数 在上述公式中可以看到,在缴费年限相同的情况下,基础养老金的高低取决于个人的平均缴费指数,个人的平均缴费指数就是自己实际的缴费基数与社会平均工资之比的历年平均值。低限为0.6,高限为3。因此,在养老金的两项计算中,无论何种情况,缴费基数越高,缴费的年限越长,养老金就会越高。养老金的领取是无限期规定的,只要领取人生存,就可以享受按月领取养老金的待遇,即使个人帐户养老金已经用完,仍然会继续按照原标准计发基础养老金,况且,个人养老金还要逐年根据社会在岗职工的月平均工资的增加而增长。因此,活得越久,就可以领取得越多,相对于交费来说,肯定更加划算。 法律依据:《社会保险法》第十条 职工应当参加基本养老保险,由用人单位和职工共同缴纳基本养老保险费。 无雇工的个体工商户、未在用人单位参加基本养老保险的非全日制从业人员以及其他灵活就业人员可以参加基本养老保险,由个人缴纳基本养老保险费。 公务员和参照公务员法管理的工作人员养老保险的办法由国务院规定。 第十一条 基本养老保险实行社会统筹与个人账户相结合。 基本养老保险基金由用人单位和个人缴费以及政府补贴等组成。 第十二条 用人单位应当按照国家规定的本单位职工工资总额的比例缴纳基本养老保险费,记入基本养老保险统筹基金。 职工应当按照国家规定的本人工资的比例缴纳基本养老保险费,记入个人账户。 无雇工的个体工商户、未在用人单位参加基本养老保险的非全日制从业人员以及其他灵活就业人员参加基本养老保险的,应当按照国家规定缴纳基本养老保险费,分别记入基本养老保险统筹基金和个人账户。 第十五条 基本养老金由统筹养老金和个人账户养老金组成。 基本养老金根据个人累计缴费年限、缴费工资、当地职工平均工资、个人账户金额、城镇人口平均预期寿命等因素确定。 第十六条 参加基本养老保险的个人,达到法定退休年龄时累计缴费满十五年的,按月领取基本养老金。 参加基本养老保险的个人,达到法定退休年龄时累计缴费不足十五年的,可以缴费至满十五年,按月领取基本养老金;也可以转入新型农村社会养老保险或者城镇居民社会养老保险,按照国务院规定享受相应的养老保险待遇。

单曲循环无法给计算出来退休金具体是多少的。但是这笔退休金可以保障退休后的基本生活。下面是社会保险退休金计算方式,供参考。 养老金能领取多少,主要看个人缴费年限长短、个人缴费基数高低和当地社会平均工资。 养老金=基础养老金+个人账户养老金 个人账户养老金=个人账户储存额÷计发月数(计发月数根据退休年龄和当时的人口平均寿命来确定。计发月数略等于(人口平均寿命-退休年龄)X12。目前50岁为195、55岁为170、60岁为139,不再统一是120了) 基础养老金 =(全省上年度在岗职工月平均工资+本人指数化月平均缴费工资)÷2×缴费年限×1% =全省上年度在岗职工月平均工资(1+本人平均缴费指数)÷2×缴费年限×1% 式中:本人指数化月平均缴费工资=全省上年度在岗职工月平均工资×本人平均缴费指数 在上述公式中可以看到,在缴费年限相同的情况下,基础养老金的高低取决于个人的平均缴费指数,个人的平均缴费指数就是自己实际的缴费基数与社会平均工资之比的历年平均值。低限为0.6,高限为3。因此,在养老金的两项计算中,无论何种情况,缴费基数越高,缴费的年限越长,养老金就会越高。养老金的领取是无限期规定的,只要领取人生存,就可以享受按月领取养老金的待遇,即使个人帐户养老金已经用完,仍然会继续按照原标准计发基础养老金,况且,个人养老金还要逐年根据社会在岗职工的月平均工资的增加而增长。因此,活得越久,就可以领取得越多,相对于交费来说,肯定更加划算。 法律依据:《社会保险法》第十条 职工应当参加基本养老保险,由用人单位和职工共同缴纳基本养老保险费。 无雇工的个体工商户、未在用人单位参加基本养老保险的非全日制从业人员以及其他灵活就业人员可以参加基本养老保险,由个人缴纳基本养老保险费。 公务员和参照公务员法管理的工作人员养老保险的办法由国务院规定。 第十一条 基本养老保险实行社会统筹与个人账户相结合。 基本养老保险基金由用人单位和个人缴费以及政府补贴等组成。 第十二条 用人单位应当按照国家规定的本单位职工工资总额的比例缴纳基本养老保险费,记入基本养老保险统筹基金。 职工应当按照国家规定的本人工资的比例缴纳基本养老保险费,记入个人账户。 无雇工的个体工商户、未在用人单位参加基本养老保险的非全日制从业人员以及其他灵活就业人员参加基本养老保险的,应当按照国家规定缴纳基本养老保险费,分别记入基本养老保险统筹基金和个人账户。 第十五条 基本养老金由统筹养老金和个人账户养老金组成。 基本养老金根据个人累计缴费年限、缴费工资、当地职工平均工资、个人账户金额、城镇人口平均预期寿命等因素确定。 第十六条 参加基本养老保险的个人,达到法定退休年龄时累计缴费满十五年的,按月领取基本养老金。 参加基本养老保险的个人,达到法定退休年龄时累计缴费不足十五年的,可以缴费至满十五年,按月领取基本养老金;也可以转入新型农村社会养老保险或者城镇居民社会养老保险,按照国务院规定享受相应的养老保险待遇。 -

向勇这个年纪很多产品都可以购买,关键是看您的收支状况; 如果收入很一般,那么买个意外险就好了,一年消费几百块; 如果收入还行,有那么几千块一个月,可以考虑重疾保险,一年存几千; 如果收入很高有很多钱,可以做一些养老类保险了,学习一些其他投资产品。 人的一生大概分为几个理财阶段:供参考 单身期:养成良好的理财习惯。年轻人往往会大把花钱不留余地。但为了将来,还应及早学会控制开支,为自己的财务安排打算。而且要积极积累财富。建议投资比例“现金5%、债券或储蓄25%、股票或基金60%、保险5%。 筑巢期:控制开支,考虑买更多更安全的保险。在这段时间,多数人开始负起所有成人的责任,包括成立家庭,自置物业及生儿育女。面对各种不同的需要,有效控制开支变得格外重要。重要的是懂得如何保护自己已经拥有的财富。建议投资比例:“现金10%、债券或储蓄25%、股票或基金55%、保险10%。 家庭成熟期:组合投资,回顾保险。您应该好好运用额外的收入,增加储蓄。其次,建立一个多元化的投资组合,随着收入的上升,您需要回顾一下您的保险需求。建议投资比例:“现金5%、债券或储蓄45%、股票或基金40%、保险10%。 家庭丰收期:绷紧投资理财的弦。现在,您的子女应该成人,并独立生活,您的房屋贷款可能已还清。而且,退休前的日子可能是您收入最丰厚的时间,到了这个阶段,您应该十分清楚退休后对自己生活品质的需求。建议投资比例:“现金5%、债券或储蓄50%、股票或基金35%、保险10%。 安享天伦期:坐享其成。退休后的生活是您的黄金岁月,在这个阶段,您的财务安排重点应该有所改变。您的收入会变得十分有限,所以有效的管理开支变得十分重要。建议投资比例:“现金10%、债券或储蓄65%、股票或基金20%、保险5%。 我们是全国性的公司在您的所在地您有意向的话,可以有专人去为您服务的! 加拿大宏利金融控股中宏保险深圳分公司高级寿险顾问

向勇这个年纪很多产品都可以购买,关键是看您的收支状况; 如果收入很一般,那么买个意外险就好了,一年消费几百块; 如果收入还行,有那么几千块一个月,可以考虑重疾保险,一年存几千; 如果收入很高有很多钱,可以做一些养老类保险了,学习一些其他投资产品。 人的一生大概分为几个理财阶段:供参考 单身期:养成良好的理财习惯。年轻人往往会大把花钱不留余地。但为了将来,还应及早学会控制开支,为自己的财务安排打算。而且要积极积累财富。建议投资比例“现金5%、债券或储蓄25%、股票或基金60%、保险5%。 筑巢期:控制开支,考虑买更多更安全的保险。在这段时间,多数人开始负起所有成人的责任,包括成立家庭,自置物业及生儿育女。面对各种不同的需要,有效控制开支变得格外重要。重要的是懂得如何保护自己已经拥有的财富。建议投资比例:“现金10%、债券或储蓄25%、股票或基金55%、保险10%。 家庭成熟期:组合投资,回顾保险。您应该好好运用额外的收入,增加储蓄。其次,建立一个多元化的投资组合,随着收入的上升,您需要回顾一下您的保险需求。建议投资比例:“现金5%、债券或储蓄45%、股票或基金40%、保险10%。 家庭丰收期:绷紧投资理财的弦。现在,您的子女应该成人,并独立生活,您的房屋贷款可能已还清。而且,退休前的日子可能是您收入最丰厚的时间,到了这个阶段,您应该十分清楚退休后对自己生活品质的需求。建议投资比例:“现金5%、债券或储蓄50%、股票或基金35%、保险10%。 安享天伦期:坐享其成。退休后的生活是您的黄金岁月,在这个阶段,您的财务安排重点应该有所改变。您的收入会变得十分有限,所以有效的管理开支变得十分重要。建议投资比例:“现金10%、债券或储蓄65%、股票或基金20%、保险5%。 我们是全国性的公司在您的所在地您有意向的话,可以有专人去为您服务的! 加拿大宏利金融控股中宏保险深圳分公司高级寿险顾问

- 上一篇: 14岁孩子上什么保险好

- 下一篇: 20岁的女大学生适合买什么保险

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

最新问题

最新问题

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21