小秋阳说保险-北辰

寿险产品大家应该都有了解过,然而增额终身寿险大家知道是什么含义吗?有何作用呢?

就增额终身寿险而言,粗略地说就是指可保终身的,除了可以理财以外,还有保障功能的一种工具。

也正是因为增额终身寿险“鱼和熊掌”兼得,所以也受到越来越多人的关注,那么究竟市面上的增额终身寿险靠不靠谱?哪款更值得入手呢?

对此,学姐就先以“增多多3增额终身寿险”和太平岁悦添富终身寿险为例给大家做个对比测评,瞅瞅最后的结果到底怎样!

测评开始前,学姐给大家准备了保险知识手册,有需要的小伙伴可戳这篇:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、“增多多3增额终身寿险”

开始测评前,听学姐给大家先纠错,昆仑健康旗下的增多多3号—具备理财性质的增额终身护理保险产品计划,增额终身寿险产品的话,跟这款产品不挂钩。

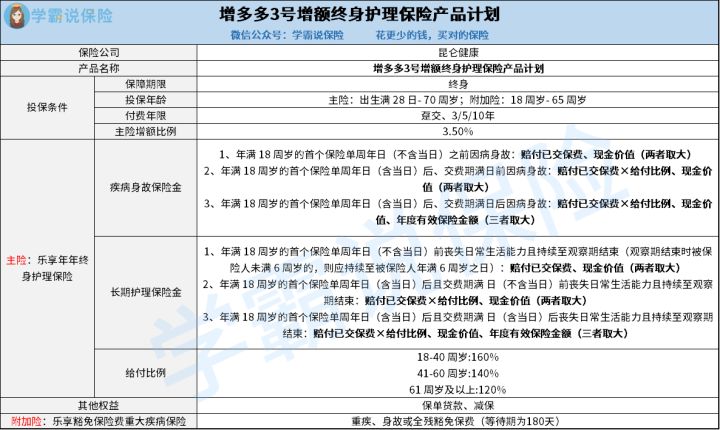

首先来看看增多多3号增额终身护理保险产品计划的保障图,如下图:

一眼就能看到的是,增多多3号增额终身护理保险产品计划分为主险乐享年年终身护理保险+附加险乐享豁免保费重疾险。增多多3号增额终身护理保险产品计划的保障究竟如何呢?

下面学姐就来给大家从主险乐享年年终身护理保险的保障内容和投保条件一一分析。

1、保障内容分析

意思很明显,保障内容的话,乐享年年终身护理保险分为疾病身故保险金和长期护理保险金,当中疾病身故保险金的划分条件是基于被保人因病身故时所处年龄和在缴费期满日前后来划分的,如下:

(1)如果被保人在年满18周岁的首个保单周年日(不含当日)前因病身故的话,按已交保费、现金价值的较大者给付;

(2)如果被保人在年满18周岁的首个保单周年日(含当日)后、且在缴费期满日前因病身故的话,按已交保费乘以一定比例、现金价值的较大者给付;

(3)如果被保人在年满18周岁的首个保单周年日(含当日)后、且在缴费期满日后因病身故的话,按已交保费乘以一定比例、现金价值、年度有效保额的较大者给付。

再一个就是,增多多3号增额终身护理保险产品计划还可以根据自己的实际情况选择附加乐享豁免保费重疾险。

看到这里,可能有些小伙伴不了解豁免保费是什么,对此学姐整理了一篇文章,不妨可点进下方链接看看:

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

2、投保条件分析

增多多3号增额终身护理保险产品计划包括两种投保年龄范围,主险让出生满28日-70周岁人群抖音资格投保,附加险的投保需要年龄在18周岁-65周岁。

在缴费期限上,增多多3号增额终身护理保险产品计划提供了趸交、3年交、5年交和10年交共4种不同的选择。

咱们就说投保条件吧,增多多3号增额终身护理保险产品计划的表现一般般。

想了解关于增多多3号增额终身护理保险产品计划更多的内容,可戳这篇:

《昆仑健康增多多3号增额终身护理保险产品计划收益竟是如此……》weixin.qq.275.com

《昆仑健康增多多3号增额终身护理保险产品计划收益竟是如此……》weixin.qq.275.com

二、岁悦添富终身寿险

老规矩!还是先看岁悦添富终身寿险的产品图,如下:

通过上图可以知道,岁悦添富终身寿险的保障内容相对来说比较简单,不但设置了身故或全残保障,还提供了保单贷款、减额交清、年金转换权和减保等其他权益。

1、投保条件方面

从岁悦添富终身寿险的产品图可见,这款产品设置的投保年龄范围是出生满28日-70周岁;在缴费期限上,提供了趸交、3年交、5年交、10年交、20年交共5种不同的选择。

咱们就说投保条件吧,岁悦添富终身寿险的表现一般般。

2、身故或全残保障方面

岁悦添富终身寿险所提供的身故或全残保障,主要是两种情况,其中假如说被保人在等待期内因意外伤害事故以外的原因去世了或全残了,将根据已交保费赔偿。

以上的这些情况都是归类为等待期内出险,市面上的保险公司基本上不会按照保单约定的条件来给付,而是直接把已经缴纳的保费退还给被保人。

如果有小伙伴遇到等待期内出险不知道怎么办,一定要看这篇:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

3、其他权益方面

至于别的权益方面,相比起来,岁悦添富终身寿险提供的种类还算是极具多样性的,而且也特别实用,就好比保单贷款。

如果被保人遇到急需用钱的情况,那么拿保单就可以跟保险公司申请贷款了;而且最久可以贷半年。

要给大家提醒的是,一般使用保单贷款产生的利息和常见的商贷、网贷产生的利息相比,要明显低一点;这样一来,保单贷款权益既能帮助被保人渡过眼下难关,还可以省点利息。

想深入了解岁悦添富终身寿险的小伙伴,这篇就不要错过了:

《岁悦添富终身寿险2021性价高?先看看产品测评怎么说》weixin.qq.275.com

《岁悦添富终身寿险2021性价高?先看看产品测评怎么说》weixin.qq.275.com

三、“增多多3增额终身寿险”和岁悦添富终身寿险,哪款更胜一筹?

通过上述内容,相信各位小伙伴对增多多3号增额终身护理保险产品计划和岁悦添富终身寿险都不陌生了,那么这两款进行比较,哪款更值得入手呢?

其实从整体来看,这两款产品都是各有所长的,都属于投资理财类,保额都是按照3.5%实现增值;所以在选择产品时大家无需太苦恼,只要按照你的想法去投保即可。

关于增额终身寿险,如果有投保需求的小伙伴,不妨看看这篇:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03