小秋阳说保险-北辰

随着生活水平越来越好,不少家庭在有闲置资金的情况,会为自己配置一份年金险,以便提前做一些养老规划保障晚年生活。

不过,不少小伙伴也在挑选年金险产品时碰到难题,于是来私信学姐,想搞清楚市面上有哪些高性价比的年金险产品。

那学姐今天就以泰康人寿旗下两款特别畅销的年金险产品为例——泰康添福壹号聚福版和泰康惠赢人生爱家版,看一下这两款产品值不值得投保。

在正式开始之前,大家也可以先了解泰康人寿保险公司,看看这家保险公司的实力:

《泰康人寿靠谱吗?它的这些产品怎么样?》weixin.qq.275.com

《泰康人寿靠谱吗?它的这些产品怎么样?》weixin.qq.275.com

一、泰康添福壹号聚福版保障责任大分析!

按照惯例,学姐把这款产品的保障图带给大家,提倡大家先看看:

根据上图可知,添福壹号(聚福版)年金险比较适合追求长期理财规划的人群投保,它只支持一种保障期限,保障时间一直到被保人年满105周岁后的首个年生效对应日的24时。

对于保障责任,这款产品配备了生存保险金、养老保险金、身故保险金这些保障,其中养老保险金的领取时间比较久,为25年,而且,这款产品还添加了保单贷款、减保、保费自动垫交的权益。

下面学姐挑几个重点来具体聊一聊。

1、投保年龄范围广

添福壹号(聚福版)年金险可以支持0至70周岁的人群投保,这点很值得称赞。毕竟目前市面上很多年金险产品都把投保年龄上限设置在了60周岁左右,这样比较一下,这款产品对高龄人群比较贴心。

2、缴费期限选择丰富

添福壹号(聚福版)年金险这款产品累计拥有6种缴费期限,很是灵活!不止可以采用选择趸交,再者可以选择3年交、5年交、10年交、15年交和20年交,可以让不同人群结合缴费需求选择适合自己的选项。

3、万能账户收益不确定

消费者在投保添福壹号(聚福版)年金险这款产品时,还需要附加一个万能账户,可以按照需求从3个万能账户中任选其中一个。

需要强调一下,纵然万能账户可以让资金进行二次增值,但也有起伏不定。一般只有保底利率的资金是可以保证领取的,但超过保底利率的部分是稳定性不太好的。

二、惠赢人生(爱家版)年金保险(分红型)保障内容大公开!

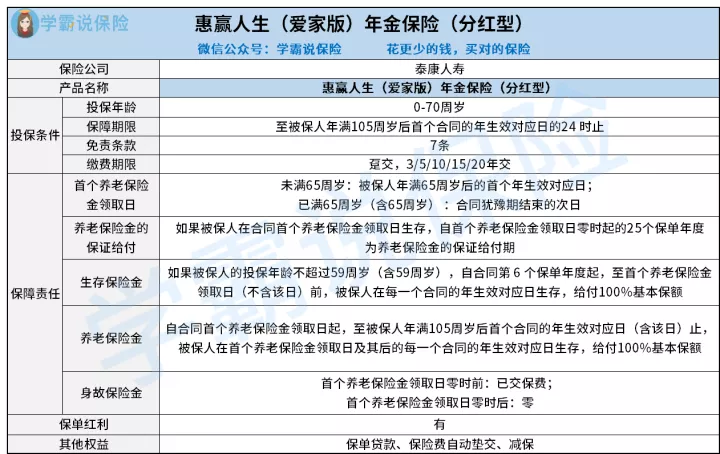

我再为大家介绍一下惠赢人生(爱家版)年金保险(分红型)的保障图:

同样学姐也来看看这款产品有什么亮点:

1、投保规则

能够知道,惠赢人生(爱家版)年金保险(分红型)包含的投保条件,和添福壹号(聚福版)年金险没什么两样。这款产品的投保年龄范围和添福壹号(聚福版)年金险一样宽松,投保年龄范围都要求为出生0-70周岁,也可以保至被保人年满105周岁后的首个年生效对应日的24时到期。

下面来聊一聊缴费期限,也涵盖了同样的选项,大家可以结合实际需求和经济情况从中选择。

2、保障责任

惠赢人生(爱家版)年金保险(分红型)同样也囊括了生存保险金、养老保险金、身故保险金。

其中养老保险金也支持保证领取25年,若被保人在保证领取期间身故了,保险公司也将如约向保单受益人一次性给付在该期间内尚未给付的养老金的总额,可以最大程度为被保人的权益提供保障。

同时,这款还添加了保单贷款、保险费自动垫交和减保这三项其他权益服务,还是考虑很周到的。

3、保单分红不确定

惠赢人生(爱家版)年金保险(分红型)事实上是一款分红型年金险,它确实让大家都有机会来加入保险公司分红保险业务的盈利分配。

不过,其保单分红是不一定的,要参照保险公司上一会计年度分红保险业务的实际经营状况来决定,实际拥有的保单分红,有多有少,甚至为零。

所以,也就是说惠赢人生(爱家版)年金保险(分红型)的分红收益,可能不能达到消费者的预期。

大家要是还想对年金险这个险种进行深入了解的话,可以来看看学姐的这篇文章:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

三、学姐建议

综合以上各方面来看,添福壹号(聚福版)年金险和惠赢人生(爱家版)年金保险(分红型)整体表现还算达标,但也要提醒消费者这两款产品的收益是存在一定的风险性的,投保之前要认真考虑。

那么除了这两款产品,市面上值得投保的年金险有哪些呢?学姐一文告诉你:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03