小秋阳说保险-北辰

最近,第五批国家组织药品集采中选结果正式公布,61种药品采购成功,平均降价56%。这些集采降价的药品就包括有高血压、糖尿病等常见病用药。

根据调查显示,中国35-75岁的成年人中有将近2亿人,也就是约3位成年人中就有1例高血压患者。

患有高血压就容易引起心脑血管疾病,所以患有高血压的人想要投保的话,不少重疾险都会对其进行限制。

被确诊高血压,是否还能像正常人那样投保信泰人寿达尔文5号焕新版呢?学姐今天就来给大家说一说!

在给大家讲之前,大家应该先搞清楚别的重疾险和达尔文5号焕新版之间的不同之处:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

一、高血压人群能买达尔文5号焕新版吗?

这个健康告知是我们投保健康险之前必须要做的事情,其实就是让你填一份身体状况的问卷调查。

马上就要进行健康告知了,主要就是针对他的提问,进行回答,没有问的就不用管。

记得要如实回答,要不然赔付时后悔就来不及了!

更多对于成功通过健康告知的小妙招,下文将会告诉你:

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

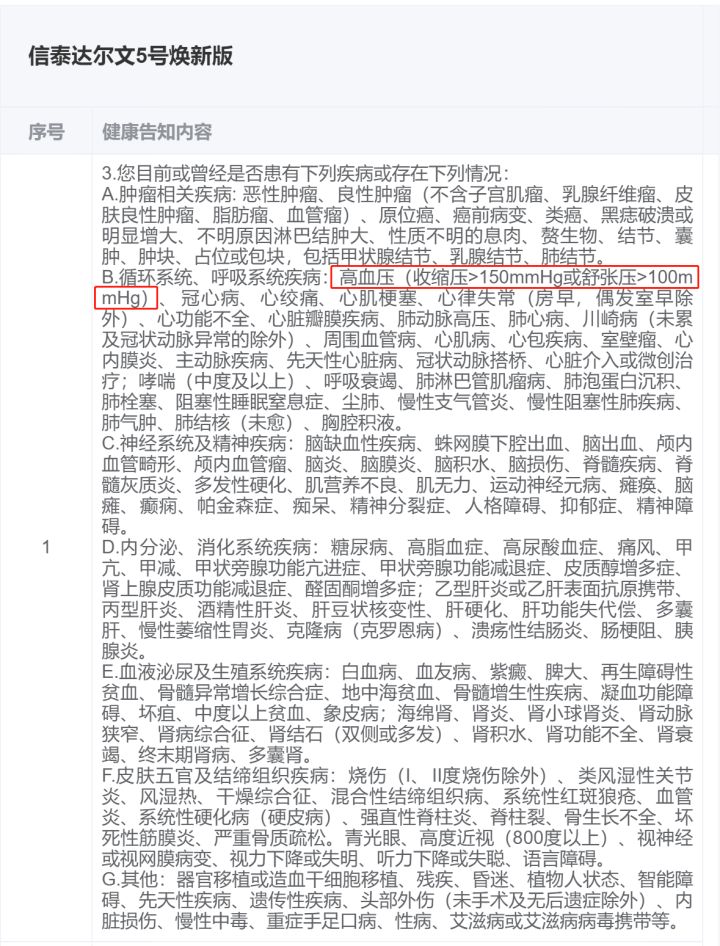

达尔文5号焕新版的健康告知,对于符合条件的高血压人群,给出了明确的规定:

那么就可以得知,达尔文5号焕新版对于高血压患者的健康告知是这样规定的:

高血压患者的收缩压大于150mmHg或者舒张压大于100mmHg,就需要进行人工核保。

假如人工核保最终结果显示拒保,就有可能会给投保人留下被拒保的记录,对后期的其他保险购买无益处。

所以,只要高血压患者的收缩压不大于150mmHg或者舒张压不大于100mmHg,就还是可以投保达尔文5号焕新版的。

那么达尔文5号焕新版在保障内容上吸引人吗,建议配置吗?学姐下面就来给大家扒一扒~

二、达尔文5号焕新版性价比怎么样?值得买吗?

不说没有用的,学姐先将达尔文5号焕新版的保障内容图送上:

信泰人寿推出的达尔文5号焕新版的投保年龄范围是0-55周岁,有保至70周岁和保终身这两个保障期限选择。

达尔文5号焕新版的保障内容还是很全面的,学姐来为大家一一分析:

1、疾病保障的额外赔付相当给力

那么就可以得知,在额外赔付方面达尔文5号焕新版的轻症、中症和重疾都有提供,增大了赔付力度,值得点赞!

遵循保险合同规定被保险人没到60周岁前,第一次诊断轻症,可以另外偿付10%保额;第一次诊断中症,允许额外偿付15%保额;初次确诊得了重疾,更是能够额外理赔80%保额!

假若老王在30岁时,买了30万保额的达尔文5号焕新版,在58岁时头一次诊断出重疾,就可获赔基本保额30万+重疾额外赔24万=54万。

偿付能力蛮强的!

2、可选心脑血管疾病二次赔

根据临床调查研究表明,高血压患者出现脑血管疾病占据了全部脑血管病患者的70%,其患脑血管病的几率更是正常血压者的32倍。

假如是血压偏高的人的话,需要做的是更加注重对心脑血管疾病的保障。

达尔文5号焕新版在保障内容里有心脑血管疾病二次赔,可赔偿150%保额,对于被保人来说还是比较实用的一项保障。

毕竟心脑血管疾病的治疗费用也不低,正常家庭不一定能够负担得起。

3、可选恶性肿瘤二次赔

除去心脑血管疾病之外,这款达尔文5号焕新版还能够选恶性肿瘤二次赔。

大家也都知道,恶性肿瘤不仅非常高发,还有极高的复发率,六成左右的恶性肿瘤病人做完手术后会复发。

随着我国这两方面的不断进步,一方面是医疗治疗,二方面是诊疗能力,我国癌症患者这5年生存率比前五年高,现在生存率提升到40.5%。

因此,有恶性肿瘤二次赔保障的达尔文5号焕新版就非常符合长期抗癌的人们的需求。

受文章长度的限制,更多关于达尔文5号焕新版的内容学姐就暂且放在这篇文章里,感兴趣的朋友不妨来看看:

《达尔文5号焕新版好不好?看完这三点你就知道了》weixin.qq.275.com

《达尔文5号焕新版好不好?看完这三点你就知道了》weixin.qq.275.com

总结:只要你的收缩压不大于150mmHg或者舒张压不大于100mmHg,投保达尔文5号焕新版就不是不可能的事。此外,达尔文5号焕新版还能让消费者享有非常全面的保障内容,可选保障种类繁多,学姐推荐的这款产品大家一定要入手!

以上就是我对 "血压高买达尔文5号焕新版加费正常吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 光大永明重疾险和富德人寿对比更划算吗

- 下一篇: 弘康的年金保险到底行不行

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

最新问题

最新问题

-

01-17

-

01-17

-

01-16

-

01-16

-

01-13

-

01-13

-

01-13

-

01-13

-

01-13

-

01-12