小秋阳说保险-北辰

如今很多人都对理财有了浓厚的兴趣,在许多理财产品中,年金险凭借着低风险、高收益这些优点,早就已经占据领先地位了。

而在保险行业十分有名的公司,北大方正人寿近来把悦享人生年金保险2021这款新产品推向市场。

据说这款产品很值得推荐,并不会比以往的热门产品差。那么,就由学姐来深度测评下悦享人生年金保险2021,来看看它到底值不值得我们关注。

趁着还没开始,学姐给大家整理了一份年金险的避坑指南,大伙可要收好啦:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、悦享人生年金保险2021长什么样?

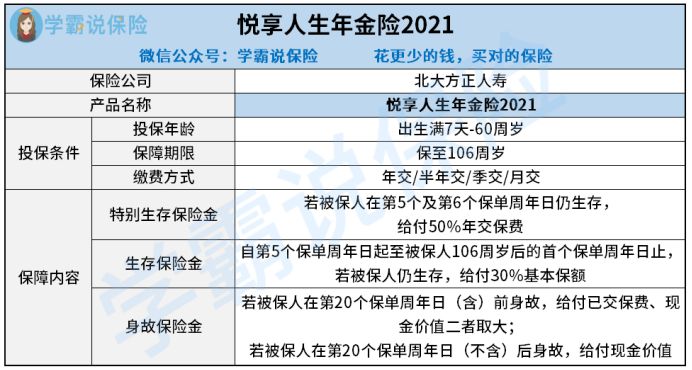

首先,让我们先来看看悦享人生年金保险2021的精华图:

从图可知,出生满7岁-60周岁的人群都可以去买这款悦享人生年金保险2021,可保障到106周岁。

跟大多数年金险产品没什么差别,悦享人生年金保险2021的年金给付形式是绝对可以算得上是很简单的,包含的不仅仅有生存保险金还有特殊生存保险金,此外还设置了身故保险金。

下面,学姐就带领大家一起来探讨一下悦享人生年金保险2021的优势和劣势,来研究一下这款产品到底值不值得我们配置。

若是赶时间的话,移步这里获取测评重点吧:

《北大方正「悦享人生年金保险2021」怎么样?我来告诉你答案!》weixin.qq.275.com

《北大方正「悦享人生年金保险2021」怎么样?我来告诉你答案!》weixin.qq.275.com

二、悦享人生年金保险2021是否值得购买?

不难得出,其实悦享人生年金保险2021的优点和缺点都比较明显。

>>悦享人生年金保险2021的优点

悦享人生年金保险2021的优点是投保条件宽松,可以从以下这些地方看出来:

①投保年龄方面

在目前的市场上,很多同类型产品对于最高投保年龄有非常严格的要求,限制在50、55周岁比较多,这对于55周岁以上的群体而言可谓是十分不友好的。

悦享人生年金保险2021提出,只要满足以下条件的人群就有机会投保:出生满7岁-60周岁,在投保年龄上要比大部分产品显得更加广泛。

②保障期限方面

市面上百分之八十的年金险,要么只能有十几年的保障期限,要么就只保到70、80周岁,使被保人领取不了更多的年金。

在这点上,悦享人生年金保险2021就显得比较贴心了,在保至106周岁的情况下,就相当于是活多久就能领多久了。

③缴费方式选择方面

悦享人生年金保险2021提供的缴费方式相当多,例如下面的这四种:年交、半年交、季交跟月交,跟同类型产品相比,缴费方式选择种类会更多。

这样一来,消费者就可以凭自己的心意来选择缴费方式,可谓是十分灵活了。

简单了解完悦享人生年金保险2021的亮点,再深入剖析一下它的欠缺。

>>悦享人生年金保险2021的缺点

1、生存保险金给付比例低

悦享人生年金保险2021提出,从第5个保单周年日到保险届满期间,被保人倘若还生存,每年都可以领取生存保险金,金额是30%基本保额。

实话实说,悦享人生年金保险2021的生存保险金在给付比例方面其实并不是很高,毕竟在生存保险金方面,同类产品的比例可以达到基本保额的100%。

就好比泰康的这款岁月有约年金险,它将生存保险金的领取设置成了两种模式,选择月领的话给付100%基本保额,选择年领则规定领取118%基本保额。

另外,岁月有约年金险的收益还很喜人,详细情况大家可以看看这篇文章:

《泰康岁月有约年金险真实收益曝光,一年利滚利能赚多少?》weixin.qq.275.com

《泰康岁月有约年金险真实收益曝光,一年利滚利能赚多少?》weixin.qq.275.com

比较了之后,悦享人生年金保险2021对于生存保险金的给付比例设置显然就会差一些。

2、身故保险金设置不合理

如今市面上大多数年金险产品,对于身故保险金的设置挺不严格的,以保单年度作为身故保险金给付的衡量标准的产品已经不多了。

可是,悦享人生年金保险2021却反着来,前提条件就是要在保单前20年身故,才能拿到已交保费跟现金价值的较大者作为身故保险金。

另外的产品即便是在保单的20万以后身故,还是能够拿到已交保费跟现金价值的较大者作为身故保险金,但是悦享人生年金保险2021只能申请赔付现金价值。

就这么一看,悦享人生年金保险2021对于身故保险金的给付配置的确想比较而言很严格了。

总结:悦享人生年金保险2021的优缺点都很明显,优点是投保条件相对来说比较宽松,生存保险金给付比例低、身故保险金设置不合理是它的缺点。

综合分析,劝告大伙在下单悦享人生年金保险2021之前,多与市面上热门产品对比。

毕竟,目前市面上令人满意的年金险数目不少,货比三家才能找到最适合的产品:

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "悦享人生和国寿鑫享金生"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 2岁孩子需要配置的保险

- 下一篇: 人保寿险无忧人生至尊卓越版重疾险百万重疾值得买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-29

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

12-01

-

12-01

-

12-01

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30