小秋阳说保险-北辰

这些年,年轻人的风险意识是越来越明显了,有关于保险的问题,他们也比较关心。那么对于年轻人而言,需要买哪些保险呢?还不懂的不妨看看这一篇文章哦 通常情况下,年轻人的经济实力还不是很好,先选择一些保障型的保险会好一些,例如这几种: 1.重疾险 《适合年轻人买的保险有哪些?》

《适合年轻人买的保险有哪些?》

如果不幸患上重疾,不单只是身体会备受折磨,经济上也要承受高额医疗费用带来的冲击。如果能有重疾险赔付的赔偿金的话,能帮助我们拿出治病的钱,即使因患病没有收入了,后面也至少还有钱吃饭。

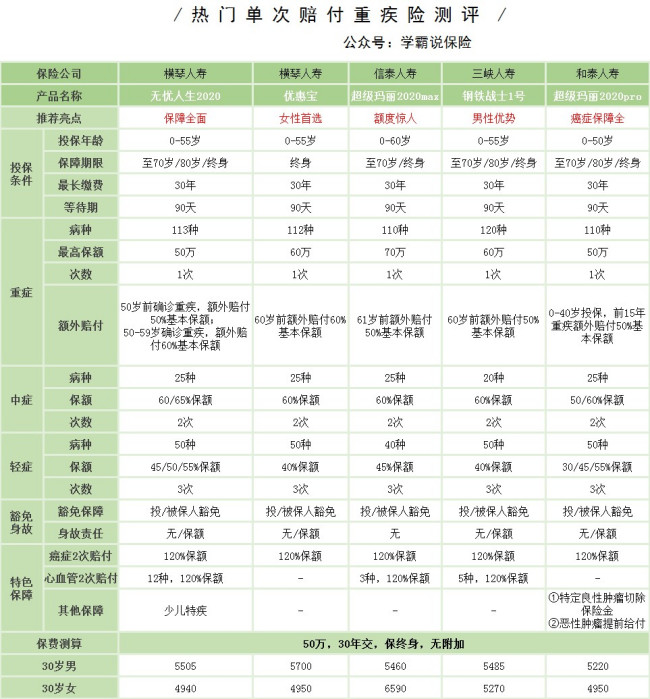

下面这几款重疾险性价比还不错,有需要的不妨看一看:

要是想要买一些价格更低一点的产品,这几款产品可能会更适合 2.医疗险 《十大便宜好价的重疾险大盘点!》

《十大便宜好价的重疾险大盘点!》

年轻人有学业、事业的压力,还有不少人喜欢熬夜,随之而来的,不只是掉头发,还有身体的小毛病。就算是小病的治疗费花不了多少钱,可以呀,谁也保证不了生病的次数,万一一年生好几次病,还要住院啥的,那就不是小钱了。

因年轻人的经济水平还不是很稳定,百万医疗险是比较合适的,一年花几百块就能给自己百万的保障,蛮便宜的。我收藏了几款比较优质的百万医疗险,感兴趣的可以看一下哦 3.意外险 《十大百万医疗险排名新鲜出炉!》

《十大百万医疗险排名新鲜出炉!》

上下班高峰期,总不乏年轻人的身影,其中道路车来车外,意外随时有可能发生,每个人都有遇上意外的可能,所以一份意外保障还是很重要的。

买一份意外险也不是很贵的!百来块的意外险就基本够用了,据我观察,今年比较适合年轻人的意外险有这几款 《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

综合来讲,年轻人买保险应该先做好基础保障,日后可支配的钱多了,再去增加其他的保障。

以上就是我对 "年轻人如何购买意外险,哪家保险公司的意外险好"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

王洪燕年轻人,不管有没有工作,首先应该考虑的是社保。 社会保险是基础,商业保险是补充。 有单位要上社保,没有单位自己也要上社保。 商业保险可以从身价保障,重大疾病,意外伤害,住院医疗,养老保障等方面作补充,越全面越好。 另外,中等收入水平的年轻人应该以身价保障,重疾保障,意外保障为主。 分红理财型的保险应当放到最后考虑。

王洪燕年轻人,不管有没有工作,首先应该考虑的是社保。 社会保险是基础,商业保险是补充。 有单位要上社保,没有单位自己也要上社保。 商业保险可以从身价保障,重大疾病,意外伤害,住院医疗,养老保障等方面作补充,越全面越好。 另外,中等收入水平的年轻人应该以身价保障,重疾保障,意外保障为主。 分红理财型的保险应当放到最后考虑。 -

梦晴您好! 依据您的保障需求情况来说的,若是希望在银行办理保险的话,建议您最好是想银行的寿险顾问问清楚,他们提供的保险产品的保障范围情况,是否适合您的保障需求。 需要提醒您注意的是,买保险时,切不可以单纯追求所谓保险收益,而忽视自己的保障需求。 综合来说,依据您的保障需求情况,一般性的意外险、健康险与重疾险以及定期的寿险产品都是不错的选择。建议您最好是优先完善意外险、意外医疗、重疾、健康医疗等多方面的保障责任。 保险的购买渠道是多样的,您可以结合自身的实际情况,直接到保险公司联系相应的保险员咨询,也可以到相应的保险平台上,依据实际保障需求自行选择购买合适的保障。 若是平时的风险较轻,您不妨选择一份消费型的综合保险卡,只几百元的费用支出,就可以获得必要的生活保障。 为了使您更加了解,如何购买合适的商业保险,推荐您可以参考:怎样给自己买最为合适的保险?http://jingyan.baidu.com/article/b2c186c89b9423c46ff6ff43.html

梦晴您好! 依据您的保障需求情况来说的,若是希望在银行办理保险的话,建议您最好是想银行的寿险顾问问清楚,他们提供的保险产品的保障范围情况,是否适合您的保障需求。 需要提醒您注意的是,买保险时,切不可以单纯追求所谓保险收益,而忽视自己的保障需求。 综合来说,依据您的保障需求情况,一般性的意外险、健康险与重疾险以及定期的寿险产品都是不错的选择。建议您最好是优先完善意外险、意外医疗、重疾、健康医疗等多方面的保障责任。 保险的购买渠道是多样的,您可以结合自身的实际情况,直接到保险公司联系相应的保险员咨询,也可以到相应的保险平台上,依据实际保障需求自行选择购买合适的保障。 若是平时的风险较轻,您不妨选择一份消费型的综合保险卡,只几百元的费用支出,就可以获得必要的生活保障。 为了使您更加了解,如何购买合适的商业保险,推荐您可以参考:怎样给自己买最为合适的保险?http://jingyan.baidu.com/article/b2c186c89b9423c46ff6ff43.html -

lyf您好,年轻人投资赚钱肯定要承担风险,通过购买一定数量的养老保险,能保证年老后每年有一笔固定的收入,所以肯定要交养老保险。 如果在单位上班,公司缴纳养老保险,个人只需缴纳部分,建议一起缴好。如果是个人缴纳,可以规划在退休前缴满15年。总的来说跟单位一起缴更划算。 最后说说年轻时和年老时缴纳的区别,年轻时交养老保险可以使年轻人较早形成理财计划,同时加强保险意识,也能更早享受到医疗保险,失业保险等保障。年老后缴纳会面临补缴费用高或者交不了等问题。 其实什么时候缴纳,完全看你个人意愿。建议尽早缴纳,在有社保的基础上逐步完善其他保险。

lyf您好,年轻人投资赚钱肯定要承担风险,通过购买一定数量的养老保险,能保证年老后每年有一笔固定的收入,所以肯定要交养老保险。 如果在单位上班,公司缴纳养老保险,个人只需缴纳部分,建议一起缴好。如果是个人缴纳,可以规划在退休前缴满15年。总的来说跟单位一起缴更划算。 最后说说年轻时和年老时缴纳的区别,年轻时交养老保险可以使年轻人较早形成理财计划,同时加强保险意识,也能更早享受到医疗保险,失业保险等保障。年老后缴纳会面临补缴费用高或者交不了等问题。 其实什么时候缴纳,完全看你个人意愿。建议尽早缴纳,在有社保的基础上逐步完善其他保险。 -

小蘑菇您好!趸交即是一次性付清保费,若客户是购买的是投资增值的中短期储蓄型的保险产品,建议您最好选择方便快捷的趸缴方式。但若客户购买的是纯保障型的保险产品,希望以较少的保费支出获取高额的保障,建议您应该采用分期付款的方式。因此,若年轻人想为自己买份健康险,建议您最好是选择分期缴纳保费。 在健康危机越发严重的背景下,现代人们的发病几率也是越来越高,同时当今社会的医疗费用也是越来越高,健康风险也往往会带来巨大的经济负担。年轻人要想选择到合适自己的健康险产品,一定要注意选择合适的专业的健康险投保平台,给您推荐。 年轻人如何选择合适自己的健康险产品?1、保障责任和除外责任。不同的保障责任及定义都决定其费率的不同。在购买健康险前,一定要认真阅读保险产品的条款,特别要注意除外责任、免赔额、免责期条款的规定,了解自己的权利、义务,再结合自身的健康状况和经济状况进行理性购买。2、等待期长短。很多健康险产品都有“等待期”的规定,被保险人如果在等待期内发病,保险公司将不予赔付。3、保证续保条款。即在前一保险期间届满后,投保人提出续保申请,保险公司必须按照原条款约定继续承保,费率不能针对个人风险状况进行调整。4、遵守如实告知条款。在购买任何保险产品时,都应如实地填写自身的身体状况和既往病史以及其他需告知事项。 健康是一个永恒的话题,健康险也是人们的最基础的保障险种之一,年轻人给自己规划健康险,为了能选择更贴切的产品,一定要先与有经验的、专业的保险人士进行良好的沟通,为您提供专业的适合您的健康险产品和服务。

小蘑菇您好!趸交即是一次性付清保费,若客户是购买的是投资增值的中短期储蓄型的保险产品,建议您最好选择方便快捷的趸缴方式。但若客户购买的是纯保障型的保险产品,希望以较少的保费支出获取高额的保障,建议您应该采用分期付款的方式。因此,若年轻人想为自己买份健康险,建议您最好是选择分期缴纳保费。 在健康危机越发严重的背景下,现代人们的发病几率也是越来越高,同时当今社会的医疗费用也是越来越高,健康风险也往往会带来巨大的经济负担。年轻人要想选择到合适自己的健康险产品,一定要注意选择合适的专业的健康险投保平台,给您推荐。 年轻人如何选择合适自己的健康险产品?1、保障责任和除外责任。不同的保障责任及定义都决定其费率的不同。在购买健康险前,一定要认真阅读保险产品的条款,特别要注意除外责任、免赔额、免责期条款的规定,了解自己的权利、义务,再结合自身的健康状况和经济状况进行理性购买。2、等待期长短。很多健康险产品都有“等待期”的规定,被保险人如果在等待期内发病,保险公司将不予赔付。3、保证续保条款。即在前一保险期间届满后,投保人提出续保申请,保险公司必须按照原条款约定继续承保,费率不能针对个人风险状况进行调整。4、遵守如实告知条款。在购买任何保险产品时,都应如实地填写自身的身体状况和既往病史以及其他需告知事项。 健康是一个永恒的话题,健康险也是人们的最基础的保障险种之一,年轻人给自己规划健康险,为了能选择更贴切的产品,一定要先与有经验的、专业的保险人士进行良好的沟通,为您提供专业的适合您的健康险产品和服务。 -

👸 Wu.价de.女人养老保险是我国实施的一项基本社会保障制度,能够为消费者的未来生活提供保障。那么,年轻人能交的养老保险吗?什么时候缴纳养老保险最好呢?下面通过一个案例带您了解这些知识。 现在很多年轻人都开始越发的重视起五险一金的问题,今年满28岁的王小姐,最近想买一份养老保险用以保障她和35岁的老公以后的生活,由于从没有接触过保险,希望得到一些专业的意见。 王小姐现在要做的就是为自己与老公规划一下自己的养老保险。规划养老保险问题,首先要明确养老保险需要交多少年是最好的! 目前,退休要求是保险缴满15年,同时达到退休年龄(女:50,男:60)。缴纳保险的时间越久,最后的养老金以及其他保险金就越高。 根据推算,在30岁以前交养老保险是最划算的,因为年轻交保险保费低,保障高,缴费时间选择20年缴费的,时间长,压力低。就是用很少的钱,获得很高的保障,建议这对夫妻俩根据自己的收入情况确定保费,不管你缴纳多少钱,应该是你年收入的15%左右为好,按现在的生活水平每人每年交保费5000--10000元为宜。包括附加意外、意外伤害医疗、住院医疗、重大疾病保险,那么这些都算好了,就可以知道养老保险在保险支出中所占的比例。 实际上,国家养老保险固然很好,但是如果你办理保险的时候已经年龄不小了,过了黄金时期,那么不如考虑其他的商业保险。在经济允许的情况下也可以定期存入一部分资金自己作为日后养老所用,关于这点如果疑惑很重,可以咨询一些理财顾问。

👸 Wu.价de.女人养老保险是我国实施的一项基本社会保障制度,能够为消费者的未来生活提供保障。那么,年轻人能交的养老保险吗?什么时候缴纳养老保险最好呢?下面通过一个案例带您了解这些知识。 现在很多年轻人都开始越发的重视起五险一金的问题,今年满28岁的王小姐,最近想买一份养老保险用以保障她和35岁的老公以后的生活,由于从没有接触过保险,希望得到一些专业的意见。 王小姐现在要做的就是为自己与老公规划一下自己的养老保险。规划养老保险问题,首先要明确养老保险需要交多少年是最好的! 目前,退休要求是保险缴满15年,同时达到退休年龄(女:50,男:60)。缴纳保险的时间越久,最后的养老金以及其他保险金就越高。 根据推算,在30岁以前交养老保险是最划算的,因为年轻交保险保费低,保障高,缴费时间选择20年缴费的,时间长,压力低。就是用很少的钱,获得很高的保障,建议这对夫妻俩根据自己的收入情况确定保费,不管你缴纳多少钱,应该是你年收入的15%左右为好,按现在的生活水平每人每年交保费5000--10000元为宜。包括附加意外、意外伤害医疗、住院医疗、重大疾病保险,那么这些都算好了,就可以知道养老保险在保险支出中所占的比例。 实际上,国家养老保险固然很好,但是如果你办理保险的时候已经年龄不小了,过了黄金时期,那么不如考虑其他的商业保险。在经济允许的情况下也可以定期存入一部分资金自己作为日后养老所用,关于这点如果疑惑很重,可以咨询一些理财顾问。 -

Renee~你为什么想买保险呢?这个保险能解决你的问题吗?想清楚这个你就知道该不该买了。

Renee~你为什么想买保险呢?这个保险能解决你的问题吗?想清楚这个你就知道该不该买了。 -

张玉林当然合适了 目前新农村养老保险年缴费100~1500元自由选择,这个费用不多。基于个人利益考虑,建议还是参加为好。 今后进入公司工作参加的是城镇中和供养老保险,虽然目前其二者合并办法尚未看到,但这是必然趋势。假以时日,肯定会的 祝好

张玉林当然合适了 目前新农村养老保险年缴费100~1500元自由选择,这个费用不多。基于个人利益考虑,建议还是参加为好。 今后进入公司工作参加的是城镇中和供养老保险,虽然目前其二者合并办法尚未看到,但这是必然趋势。假以时日,肯定会的 祝好 -

茉莉花猫您好!年轻人购买意外险,应该根据自身实际需求选购。若您想要给自己全面保障,可以考虑综合意外保险;若您经常性出差,应该侧重交通工具意外保险;若您经常外出旅游,则应该在出发前购买份专门的旅游意外保险。

茉莉花猫您好!年轻人购买意外险,应该根据自身实际需求选购。若您想要给自己全面保障,可以考虑综合意外保险;若您经常性出差,应该侧重交通工具意外保险;若您经常外出旅游,则应该在出发前购买份专门的旅游意外保险。 -

Mr.李年轻人往往以为自己精力旺盛,身体健硕,但在现实生活中,年轻人面临的风险无处不在。友邦保险有关专家表示,年轻人是意外发生率最高的人群,在购买保险时,年轻人应将意外险等保障型险种放在首选位置,意外险往往保费较低,大部分人都能承受,但保障又相对较高,可帮助年轻人更好地面对风险。 在险种选择上,建议先意外、健康险,后寿险、养老、投资保险的顺序,先选择意外险、健康险,在手头充裕情况下,再选择寿险产品,随着年龄和收入的增长,逐渐建立起寿险、意外险、健康险共同构成的“金三角”。 近年来重疾险年轻化趋势明显,年轻人应及早在身体健康时做足保障,而且,重疾险的保费随着年龄增长而有所增加,年纪越轻,越早购买重疾险,缴纳的保费也相对较低,等到年老时,不仅条件限制严格,且由于收入下降对保费的承受能力也将降低。对于终身健康险类的产品,在缴纳相应年费保费后,就可终身享受保障。 选择长期付费方式 年轻人可以选择长期付费的方式。鉴于目前经济实力还不强,拥有同样的保障,期限越长,每年缴纳的保费相对越少,经济压力也越小。若期限较短,付费压力也会相应增大。所以购买分期付费的保险产品,选择20年及以上的付费方式较为适宜。

Mr.李年轻人往往以为自己精力旺盛,身体健硕,但在现实生活中,年轻人面临的风险无处不在。友邦保险有关专家表示,年轻人是意外发生率最高的人群,在购买保险时,年轻人应将意外险等保障型险种放在首选位置,意外险往往保费较低,大部分人都能承受,但保障又相对较高,可帮助年轻人更好地面对风险。 在险种选择上,建议先意外、健康险,后寿险、养老、投资保险的顺序,先选择意外险、健康险,在手头充裕情况下,再选择寿险产品,随着年龄和收入的增长,逐渐建立起寿险、意外险、健康险共同构成的“金三角”。 近年来重疾险年轻化趋势明显,年轻人应及早在身体健康时做足保障,而且,重疾险的保费随着年龄增长而有所增加,年纪越轻,越早购买重疾险,缴纳的保费也相对较低,等到年老时,不仅条件限制严格,且由于收入下降对保费的承受能力也将降低。对于终身健康险类的产品,在缴纳相应年费保费后,就可终身享受保障。 选择长期付费方式 年轻人可以选择长期付费的方式。鉴于目前经济实力还不强,拥有同样的保障,期限越长,每年缴纳的保费相对越少,经济压力也越小。若期限较短,付费压力也会相应增大。所以购买分期付费的保险产品,选择20年及以上的付费方式较为适宜。 -

锐一般大部分人都已经购买了社保,但其实这点保障时不够的,建议年轻人还可以选择补充购买医疗保险、意外、大病保障,选择一款带理财功能的主险,在安心保障的同时还能储蓄。 保费的支出是跟家庭年收入相挂勾,应是年收入的10%~15%比较合理,险种的选种也尤为重要,应首先完善意外医疗、住院医疗其次是重大疾病、意外伤残、身故保障最后是教育金的储备、养老金的储备。 保险的确是理财的一种手段,但是它的理财功效体现的是一种博弈,和长远规划。 年轻,正是年富力强,淘宝挖金的好时候。可是,在退休之前,假如发生大病不仅不能挣钱,还要花费自己的储蓄。如果是高额的医疗费用,会让家庭陷入两难。同样发生不可预测的意外事故也会对自己和家人造成精神和经济方面的双重打击。 那么如果您选择保险手段,每年支付一笔小额费用,保证在有收入的年龄段一旦遭遇风险,可以有一笔可观的经济补偿,减轻家庭负担,即所谓“小钱换大钱”,这就是保险的真谛和本质。

锐一般大部分人都已经购买了社保,但其实这点保障时不够的,建议年轻人还可以选择补充购买医疗保险、意外、大病保障,选择一款带理财功能的主险,在安心保障的同时还能储蓄。 保费的支出是跟家庭年收入相挂勾,应是年收入的10%~15%比较合理,险种的选种也尤为重要,应首先完善意外医疗、住院医疗其次是重大疾病、意外伤残、身故保障最后是教育金的储备、养老金的储备。 保险的确是理财的一种手段,但是它的理财功效体现的是一种博弈,和长远规划。 年轻,正是年富力强,淘宝挖金的好时候。可是,在退休之前,假如发生大病不仅不能挣钱,还要花费自己的储蓄。如果是高额的医疗费用,会让家庭陷入两难。同样发生不可预测的意外事故也会对自己和家人造成精神和经济方面的双重打击。 那么如果您选择保险手段,每年支付一笔小额费用,保证在有收入的年龄段一旦遭遇风险,可以有一笔可观的经济补偿,减轻家庭负担,即所谓“小钱换大钱”,这就是保险的真谛和本质。

- 上一篇: 我爸爸44岁了,还能买养老保险吗?

- 下一篇: 2019医保交多少钱

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

最新问题

最新问题

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29