小秋阳说保险-北辰

初次买保险老是想求个注意事项大全套,让自己不会被坑。 如果最基础的一些知识自己都不知道那怎么知道自己是不是被骗了: 《知道这些保险小知识,买保险不被坑~》weixin.qq.275.com

《知道这些保险小知识,买保险不被坑~》weixin.qq.275.com

购买保险有非常多的坑需要我们避过,把保险公司的套路框架捋一捋,就可以安全跳过大部分坑。

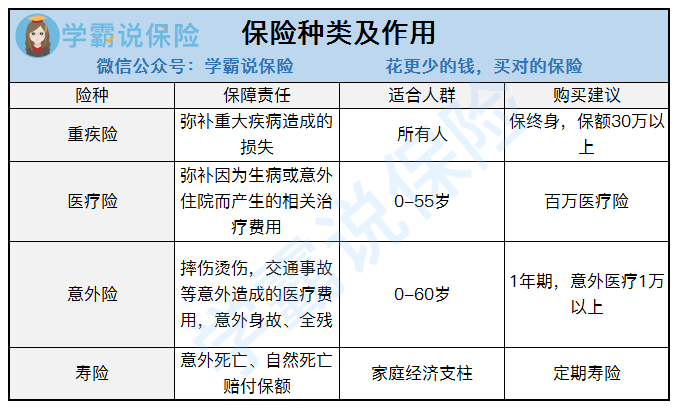

1.需要买的保险种类

就买保险而言一定要清楚自己的需求然后根据需求选择保险,有什么保险都不知道,你不被骗谁被骗。人身保险的种类是下面几个:

这四种人身险的保障我们可以看到是有点相像但是又有很大区别的,全面的保障少不了这四种保险的互相补充, 只买一份保险就能得到很全面的保障是基本不可能的。

2.买保险不能只看大公司

受日常生活中买别的东西影响,很多人都有这个误区。保险不是普通的商品, 平常认为的公司越大东西越好。那到底怎么看一个保险产品好不好?看合同条款,说人话就是让你看看这个保险保障的内容符不符合你的需求,需要我们交多少保费。

市面上现有的保险真的看得眼花缭乱,条款真的不是普通人能轻易看懂的,为了让大家方便,常见的保险用词还有一些暗坑我们都给整理出来啦,还不去看看:

《买保险,这些坑必须注意!》weixin.qq.275.com

《买保险,这些坑必须注意!》weixin.qq.275.com

3.总希望买到所谓最好保险

哪有最好的保险呀, 好的保险不一定是最贵的或者最便宜的。因为每个人都是不同的个体所以适合的保险都不相同,我们每个人的情况、习惯的生活方式等等都全然不同,所以只有最适合自己状况的保险那种最优解的保险是没有的啦。我们买保险需要注意自己身上的什么东西呢, 建议去右边看看: 《买保险需要关注我们自己的那些需求》weixin.qq.275.com

《买保险需要关注我们自己的那些需求》weixin.qq.275.com

买保险没有捷径,假如我们清楚知道保险的一些相关知识,就算自行去买保险,还是找保险经纪人提供建议都能避免被坑。

以上就是我对 "小孩住过院还能买保险吗,需要注意些什么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

Mandy给孩子买保险,每年几百块就能搞定,但要记住这三点! 第一,别给孩子买寿险; 第二,不要买返还型; 第三.预算不够就买定期重疾险。

Mandy给孩子买保险,每年几百块就能搞定,但要记住这三点! 第一,别给孩子买寿险; 第二,不要买返还型; 第三.预算不够就买定期重疾险。 -

赵厚恩不会出现什么问题,只不过你的车在哪最好就在哪买保险,不然以后理赔什么的比较麻烦,因为资料要传真之类的!

赵厚恩不会出现什么问题,只不过你的车在哪最好就在哪买保险,不然以后理赔什么的比较麻烦,因为资料要传真之类的! -

斌第一、大家可以买一些重大疾病保险,保额四五万元左右即可,分为十年或者二十年缴清,年缴保费3000元左右是最好了。 第二、大家也可以给自己的爸爸妈妈选择意外伤害医疗保险,这个保险是纯消费型,一般的年缴保费为一百五十元左右。 第三、还有一种是万能寿险,这个保险品种也不错,大部分的保险公司定制的保额是两万到四万元,缴费年限比较的自由,年缴保费视个人能力而定,常见范围有两千、四千元不等。 第四、目前的商业健康保险主要包括重大疾病保险、住院费用报销型保险及住院补贴型保险。这三种健康保险保障的有自己不同的特点: 一、重大疾病保险:以疾病发生为给付条件,在一般情况下,只要被保险人被确诊患了合同界定的某种疾病,不管发生多少医疗费用,都可按保险合同上的约定额度获得赔偿。 二、住院费用报销型保险:以发生意外或疾病而导致的住院医疗费用为给付条件,按保险合同约定比例报销。这种保险与社会保险和其他商业保险形成互补,理赔金在被保险人住院结束后给付,需要被保险人提供相应的费用发票。 三、住院补贴型保险:该险种是被保险人因意外或疾病导致住院,保险公司按合同约定标准给付保险金补贴的收入保障保险,与社会保险和其他商业医疗保险无关,也是在住院结束后给付。例如,有的产品规定,被保险人因疾病住院,从每次住院的第四天起,保险公司将按住院天数每次给付一百元住院日额保险金。

斌第一、大家可以买一些重大疾病保险,保额四五万元左右即可,分为十年或者二十年缴清,年缴保费3000元左右是最好了。 第二、大家也可以给自己的爸爸妈妈选择意外伤害医疗保险,这个保险是纯消费型,一般的年缴保费为一百五十元左右。 第三、还有一种是万能寿险,这个保险品种也不错,大部分的保险公司定制的保额是两万到四万元,缴费年限比较的自由,年缴保费视个人能力而定,常见范围有两千、四千元不等。 第四、目前的商业健康保险主要包括重大疾病保险、住院费用报销型保险及住院补贴型保险。这三种健康保险保障的有自己不同的特点: 一、重大疾病保险:以疾病发生为给付条件,在一般情况下,只要被保险人被确诊患了合同界定的某种疾病,不管发生多少医疗费用,都可按保险合同上的约定额度获得赔偿。 二、住院费用报销型保险:以发生意外或疾病而导致的住院医疗费用为给付条件,按保险合同约定比例报销。这种保险与社会保险和其他商业保险形成互补,理赔金在被保险人住院结束后给付,需要被保险人提供相应的费用发票。 三、住院补贴型保险:该险种是被保险人因意外或疾病导致住院,保险公司按合同约定标准给付保险金补贴的收入保障保险,与社会保险和其他商业医疗保险无关,也是在住院结束后给付。例如,有的产品规定,被保险人因疾病住院,从每次住院的第四天起,保险公司将按住院天数每次给付一百元住院日额保险金。 -

闲云野-何第一,教育金产品。一般都是0岁开始缴费,5岁就能领。听着好像赚挺多的,但是这类产品收益率极低,一般就只有3%左右。 第二,寿险。寿险保死不保生,一般都是给家庭主经济来源购置的,预防在突然没了经济来源的情况下,剩下的家人能有足够的经济保障。然而孩子并不是啊。 第三,终身返还型重疾险。保费贵且利率低。最好建议是为宝宝购入定期重疾险。50万的保额,每年保费只用交几百块就可以了。再分别选择一款百万医疗险和意外险,一年1000块就能把宝宝平时生病或出意外的保障做足。

闲云野-何第一,教育金产品。一般都是0岁开始缴费,5岁就能领。听着好像赚挺多的,但是这类产品收益率极低,一般就只有3%左右。 第二,寿险。寿险保死不保生,一般都是给家庭主经济来源购置的,预防在突然没了经济来源的情况下,剩下的家人能有足够的经济保障。然而孩子并不是啊。 第三,终身返还型重疾险。保费贵且利率低。最好建议是为宝宝购入定期重疾险。50万的保额,每年保费只用交几百块就可以了。再分别选择一款百万医疗险和意外险,一年1000块就能把宝宝平时生病或出意外的保障做足。 -

碎碎如果是3岁以内的小宝宝..就买那种宝贝卡.一年几百块钱保额都是蛮高的..如果上学了.就买学平险就可以.买别的.就是浪费钱..因为18岁以的小孩.只保病的.不保意外,,并且保费相当高.. 宝贝卡和学平险弥补这个漏洞.当然如果你是给宝宝存教育金.是不在保险范围内的.是纯属理财性质的.

碎碎如果是3岁以内的小宝宝..就买那种宝贝卡.一年几百块钱保额都是蛮高的..如果上学了.就买学平险就可以.买别的.就是浪费钱..因为18岁以的小孩.只保病的.不保意外,,并且保费相当高.. 宝贝卡和学平险弥补这个漏洞.当然如果你是给宝宝存教育金.是不在保险范围内的.是纯属理财性质的. -

长路漫漫孩子在少年时期需重视生存金。孩子进入了少年时期,持续的受教育过程需要充足的经济支撑。这就要求父母为孩子将来的教育费用作长期性的计划,可以考虑强制储蓄的儿童教育金,让孩子专款专用、完成学业。大部分教育金产品具有投保人豁免功能或者可附加投保人豁免保险,如果投保人发生万一,保费不用再交,孩子的教育经费依然有所保障。教育金保险同时也具有理财分红功能,在一定程度上抵御通货膨胀的影响,一般为多次给付,回报期相对较长。

长路漫漫孩子在少年时期需重视生存金。孩子进入了少年时期,持续的受教育过程需要充足的经济支撑。这就要求父母为孩子将来的教育费用作长期性的计划,可以考虑强制储蓄的儿童教育金,让孩子专款专用、完成学业。大部分教育金产品具有投保人豁免功能或者可附加投保人豁免保险,如果投保人发生万一,保费不用再交,孩子的教育经费依然有所保障。教育金保险同时也具有理财分红功能,在一定程度上抵御通货膨胀的影响,一般为多次给付,回报期相对较长。 -

斌选择一家比较好的保险公司,尽可能的把相关险种都保上,然后看保险公司的折扣能给到多少,一般为85折,如果是8折或更低就更好了,这样的全下来也要4千多到5千多(10万左右的车要4千多)一般要保的有三种,除了交强险,车损,第三者,不计免,应该是必保的三项,此外还可以保上玻璃,划痕,盗抢,车上人等,由于你是新车尽可能就都保上吧。

斌选择一家比较好的保险公司,尽可能的把相关险种都保上,然后看保险公司的折扣能给到多少,一般为85折,如果是8折或更低就更好了,这样的全下来也要4千多到5千多(10万左右的车要4千多)一般要保的有三种,除了交强险,车损,第三者,不计免,应该是必保的三项,此外还可以保上玻璃,划痕,盗抢,车上人等,由于你是新车尽可能就都保上吧。 -

洛珈女性在购买保险的时候一定要注意这几个误区,避免给家庭带来损失。有社保就不买商业保险。其实很多人都认为已经有了社保,就不需要购买商业保险。其实商业保险和社保是一个相互补充的作用,有类似的地方,也有各自的特点。尽管医保能报销一定的住院费用,但是也是有限制的。在社保报销后剩余的费用,医疗险则可以根据报销比例进行报销,全方位的弥补家庭的损失。投保保额就是最终的赔付额。目前市面上普通的重大疾病保险一般是投保多少就可获得相应额度的保障。但是如果购买了女性重大疾病保险,里面关于不同的疾病可能会有不同的有效保额,所以女性在购买的时候一定要看清楚保险合约中,具体保险责任对应相应的赔付额,做到心中有数才不会糊里糊涂买保险。要买保险先给孩子买。有孩子的女性在投保时,往往宁可自己没有保险,也要给孩子多买一点。但是对于孩子而言,父母才是最好的保障,因为孩子是没有经济来源的。所以一个家庭中,最需要保险产品的是家庭的主要经济来源,也就是孩子的父母。因此应该先给家中的家庭支柱购买,然后再考虑小孩子。女性在购买保险的时候,一定先要参保社保,然后购买商业保险。购买性重大疾病保险时,要注意不同责任的不同保额,根据自己的需要和家庭预算选择合适的。

洛珈女性在购买保险的时候一定要注意这几个误区,避免给家庭带来损失。有社保就不买商业保险。其实很多人都认为已经有了社保,就不需要购买商业保险。其实商业保险和社保是一个相互补充的作用,有类似的地方,也有各自的特点。尽管医保能报销一定的住院费用,但是也是有限制的。在社保报销后剩余的费用,医疗险则可以根据报销比例进行报销,全方位的弥补家庭的损失。投保保额就是最终的赔付额。目前市面上普通的重大疾病保险一般是投保多少就可获得相应额度的保障。但是如果购买了女性重大疾病保险,里面关于不同的疾病可能会有不同的有效保额,所以女性在购买的时候一定要看清楚保险合约中,具体保险责任对应相应的赔付额,做到心中有数才不会糊里糊涂买保险。要买保险先给孩子买。有孩子的女性在投保时,往往宁可自己没有保险,也要给孩子多买一点。但是对于孩子而言,父母才是最好的保障,因为孩子是没有经济来源的。所以一个家庭中,最需要保险产品的是家庭的主要经济来源,也就是孩子的父母。因此应该先给家中的家庭支柱购买,然后再考虑小孩子。女性在购买保险的时候,一定先要参保社保,然后购买商业保险。购买性重大疾病保险时,要注意不同责任的不同保额,根据自己的需要和家庭预算选择合适的。 -

晶晶若内地人士赴港购买的是长期储蓄型的保单,且保单以港币标价,那么由此造成的汇率风险就比较大。因港元与美元挂钩,随着人民币对美元升值,港币的贬值风险就较大。所以内地人赴港购置保险,可以询问相应保险公司是否有人民币计价的保单,以此来规避一定的汇兑损失风险。 同时,缴费付款方式也是一个问题。毕竟,每年固定时点亲自去一次香港或托人在香港代缴都不是很方便。不过,内地人可以在香港银行开户,利用网银,授权保险公司每年从账户中自动支取保费更方便些,但这种方式需支付一定的手续费。 此外,理赔还可能遇到一定的麻烦。比如,在香港买重疾险,患重大疾病很可能会被要求去香港鉴定,这就涉及到两地对医疗诊断、凭证的互认问题。内地人士在香港购买保险,若选择在内地就医,只有就医于香港保险公司指定的医院才能获赔。而如果因保单理赔产生纠纷,由于必须适用香港地区法律,还必须由香港的法庭审理,可能导致理赔过程费时费力。 还要提醒的是,内地居民在香港购买保险时,要考虑到香港保险公司的破产风险。

晶晶若内地人士赴港购买的是长期储蓄型的保单,且保单以港币标价,那么由此造成的汇率风险就比较大。因港元与美元挂钩,随着人民币对美元升值,港币的贬值风险就较大。所以内地人赴港购置保险,可以询问相应保险公司是否有人民币计价的保单,以此来规避一定的汇兑损失风险。 同时,缴费付款方式也是一个问题。毕竟,每年固定时点亲自去一次香港或托人在香港代缴都不是很方便。不过,内地人可以在香港银行开户,利用网银,授权保险公司每年从账户中自动支取保费更方便些,但这种方式需支付一定的手续费。 此外,理赔还可能遇到一定的麻烦。比如,在香港买重疾险,患重大疾病很可能会被要求去香港鉴定,这就涉及到两地对医疗诊断、凭证的互认问题。内地人士在香港购买保险,若选择在内地就医,只有就医于香港保险公司指定的医院才能获赔。而如果因保单理赔产生纠纷,由于必须适用香港地区法律,还必须由香港的法庭审理,可能导致理赔过程费时费力。 还要提醒的是,内地居民在香港购买保险时,要考虑到香港保险公司的破产风险。 -

lzp在网上通过正规渠道购买保险,同样是靠谱的,而在网上购买保险需要注意的是:选择官方正规渠道购买、清楚自己要买什么保险、仔细阅读产品条款、核对保险信息。 在网上买保险需要注意以下: 1、选择官方正规渠道购买,可以在银保监会官网查询该平台的正规性。 2、网上的保险产品种类非常多,在投保前要先清楚自己有哪方面的需求,例如意外险、重疾险、医疗险等等。 3、在挑选保险产品时要仔细阅读产品条款,注意不同的保险公司在条款上细节内容的差别,再找出合适自己的产品进行投保,不明白的内容可以联系专业的保险从业者进行咨询。 4、收到电子保单后,应核对保单号、保障责任、投被保人信息、保险公司信息等内容,登录该产品所属保险公司官网或是拨打客服电话等方式查询保单号,确认保单是否真实有效。 扩展资料: 网络购买保险的优势: 1、时间自由 网络了解保险不再拘泥于传统的和代理人面谈邀约,必须在指定的时间制定的地点面对面的交谈。只要你有时间就可以随时随地浏览各种各样心仪的保险产品。 无论是白天还是晚上,无论是工作之余还是周末,只要能上网的地方,都可以完成了解保险的动作。 2、可以货比三家 网络就是一个大的“百科全书”,只要善用搜索功能,没有搜索不到的产品和保险公司。 举个例子,一个客户想购买“重大疾病保险”,在浏览器输入“重大疾病保险”搜索之后会出现几十页有关重大疾病产品的介绍和有关重大疾病的解释,同时会出现很多家保险公司的产品网页,只要有时间就可以慢慢浏览,而不会受到他人的影响。 3、沟通方便 网络聊天工具qq/msn/飞信、邮件等在线聊天工具就可以帮助网络客户解决想要了解的保险内容,所以也就不用面对面听保险代理人的海阔天空的介绍。当然网络聊天也可以相对保护自己的隐私,可以选择和自己对胃口的代理人成交。见面就是最后的答疑解惑和签单成交了。 3、网络上众多的保险产品可供选择,而且可以参考很多的成交案例,客户可以真正分析什么样的产品最适合自己。而理性的通过网络比较,追求完美是很多网络保险客户的目的。 可以要求不同公司的代理人做几份不同的保险方案,列举出每个产品的优劣势,然后再多次咨询自己不了解或者不清的问题,然后自己做出选择。也可以找保险经纪人为自己从各家公司为自己组合最适合的保险方案。

lzp在网上通过正规渠道购买保险,同样是靠谱的,而在网上购买保险需要注意的是:选择官方正规渠道购买、清楚自己要买什么保险、仔细阅读产品条款、核对保险信息。 在网上买保险需要注意以下: 1、选择官方正规渠道购买,可以在银保监会官网查询该平台的正规性。 2、网上的保险产品种类非常多,在投保前要先清楚自己有哪方面的需求,例如意外险、重疾险、医疗险等等。 3、在挑选保险产品时要仔细阅读产品条款,注意不同的保险公司在条款上细节内容的差别,再找出合适自己的产品进行投保,不明白的内容可以联系专业的保险从业者进行咨询。 4、收到电子保单后,应核对保单号、保障责任、投被保人信息、保险公司信息等内容,登录该产品所属保险公司官网或是拨打客服电话等方式查询保单号,确认保单是否真实有效。 扩展资料: 网络购买保险的优势: 1、时间自由 网络了解保险不再拘泥于传统的和代理人面谈邀约,必须在指定的时间制定的地点面对面的交谈。只要你有时间就可以随时随地浏览各种各样心仪的保险产品。 无论是白天还是晚上,无论是工作之余还是周末,只要能上网的地方,都可以完成了解保险的动作。 2、可以货比三家 网络就是一个大的“百科全书”,只要善用搜索功能,没有搜索不到的产品和保险公司。 举个例子,一个客户想购买“重大疾病保险”,在浏览器输入“重大疾病保险”搜索之后会出现几十页有关重大疾病产品的介绍和有关重大疾病的解释,同时会出现很多家保险公司的产品网页,只要有时间就可以慢慢浏览,而不会受到他人的影响。 3、沟通方便 网络聊天工具qq/msn/飞信、邮件等在线聊天工具就可以帮助网络客户解决想要了解的保险内容,所以也就不用面对面听保险代理人的海阔天空的介绍。当然网络聊天也可以相对保护自己的隐私,可以选择和自己对胃口的代理人成交。见面就是最后的答疑解惑和签单成交了。 3、网络上众多的保险产品可供选择,而且可以参考很多的成交案例,客户可以真正分析什么样的产品最适合自己。而理性的通过网络比较,追求完美是很多网络保险客户的目的。 可以要求不同公司的代理人做几份不同的保险方案,列举出每个产品的优劣势,然后再多次咨询自己不了解或者不清的问题,然后自己做出选择。也可以找保险经纪人为自己从各家公司为自己组合最适合的保险方案。

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

最新问题

最新问题

-

07-30

-

07-30

-

07-30

-

07-29

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27