小秋阳说保险-北辰

重疾险能够转移重大疾病造成的经济风险,使得重大疾病对被保人及其家庭的经济打击大大减轻了。现在重大疾病发病率越来越高,且发病群体呈现逐渐倾向于年轻化。因此,学姐始终建议小伙伴们在资金充足的情况下入手一份重疾保障。

刚好最近有个朋友想给自己购买一份重疾险,他自己比较喜欢最近热卖的凡尔赛plus重疾险,而亲人则更倾向于让他购买一份太平人寿旗下的重疾险——太平福禄御禧粤港澳大湾区重疾险,主要是因为大公司更让人放心。

现在学姐就来帮帮这个忙,将这两款重疾险详细对比测评测评,看看究竟哪一款更胜一筹!

投保规则与保障内容素来是保险产品对比的要点,因此学姐也将通过这两方面进行分析~

一、太平福禄御禧粤港澳大湾区重疾险pk凡尔赛plus,谁的投保规则更优秀?

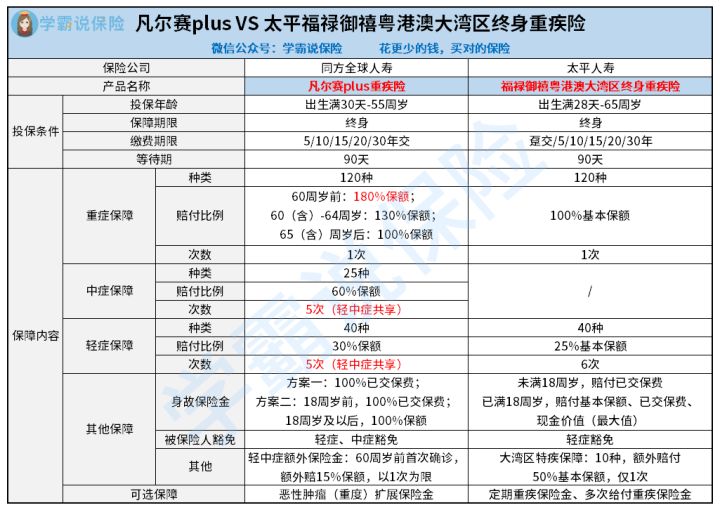

为了使大家更具体地了解这两款重疾险产品的情况,学姐把一张产品对比图准备好了,大家请阅读:

先对投保规则进行分析,关于投保规则,我们重点留意三个方面,囊括了投保年龄、保障期限和缴费期限。

太平福禄御禧粤港澳大湾区重疾险与凡尔赛plus二者都称之为终身重疾险,它们能够为被保人终身设置重疾保障。

从投保年龄来谈,太平福禄御禧粤港澳大湾区重疾险所设置的投保年龄范围很广泛,年龄如果满足出生满28天至65周岁的话就能投保。凡尔赛plus在投保范围方面只允许出生满30天至55周岁的人群投保。

在这方面没有太大问题,毕竟购买重疾险的时候还要考虑保费的问题。年龄越大则买重疾险需要缴纳更多保费,有更大的几率出现“保费倒挂”(所交保费超过保额),真的不太建议五十周岁以上人群购买重疾险。

在缴费期限这方面,太平福禄御禧粤港澳大湾区重疾险与凡尔赛plus都规定了最长30年的缴费期限,能够更大程度上为投保人降低保费压力。但是在缴费期限方面太平福禄御禧粤港澳大湾区重疾险比凡尔赛plus多增加了趸交选项。

说到这个问题,很多朋友买保险时不知道该如何选择缴费年限,建议看看下面这篇文章:

《缴费年限怎么选才不会亏》weixin.qq.275.com

《缴费年限怎么选才不会亏》weixin.qq.275.com

二、太平福禄御禧粤港澳大湾区重疾险pk凡尔赛plus,谁的保障内容更全面?

下面我们进入重头戏——对比太平福禄御禧粤港澳大湾区重疾险与凡尔赛plus的保障内容。

1.基础保障对比

第一,我们把这两款重疾险的基础保障内容做一下区别。

太平福禄御禧粤港澳大湾区重疾险在基础保障内容方面设置了重疾保障和轻症保障,从这里我们就可以看出,它是没有配置中症保障的,保障内容还是有缺陷的。

但是凡尔赛plus具备齐全的保障内容,不仅含有轻症、重症,还有重疾保障,可以为被保人带来更加全面的保障。

在重疾赔付力度上,太平福禄御禧粤港澳大湾区重疾险的基础重疾赔付力度为100%基本保额,可是凡尔赛plus自带重疾额外赔,它设置了两档重疾额外赔,重疾出险最高可以赔付180%基本保额。这个力度可以说是非常够意思的。

2.其他保障对比

紧接着再来了解一下这两款产品的其他特色保障,太平福禄御禧粤港澳大湾区重疾险含有一项大湾区特疾保障责任,万一被保人被确诊合同规定的10种大湾区特疾,保险公司将会另外再赔付50%基本保额的保险金。

然而凡尔赛plus还设置了一项责任,那就是得了轻中症会额外赔保险金,被保人在60周岁之前属于初次患有合同内规定的轻中症疾病,被保人能够从保险公司再领取一份赔偿,赔偿金额为15%的基本保额。也就是说患有中症的话,最多能赔偿给被保人75%的基本保额;因轻症出险的话最多能够赔偿45%的基本保额。不过需要注意的是,这项额外赔付机会只有一次,由中、轻症疾病共享。

3.可选责任对比

此外太平福禄御禧粤港澳大湾区重疾险与凡尔赛plus都支持可选责任。

凡尔赛plus提供了可选的恶性肿瘤(重度)扩展保险金责任,可以对两次重度恶性肿瘤带来的风险设置保障。关于这一保障是否有必要附加,大家可以参考这篇文章中的说法:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

而太平福禄御禧粤港澳大湾区重疾险的可选责任有两项——定期重疾保险金与多次给付重疾保险金。

若附加了定期重疾保险金,另外在不超过71周岁时因意外伤害或等待期后的非意外伤害初次被诊断出重疾,保险公司将额外支付50%基本保额的赔偿金。

假使配置的时候另外增加了多次给付重疾保险金责任,那么这款产品就会给被保人设置最多6次重疾理赔机会。但是,这个时候的重疾赔付是按6组进行的,并且存在1年的赔付间隔期。

相比太平福禄御禧粤港澳大湾区重疾险与凡尔赛plus能知道的是,两者的投保规则差异不大。

但凡尔赛plus的赔付力度更大、保障更全面。学姐更推荐大家入手这款产品。

下面有一篇关于凡尔赛plus重疾险的详细测评文章,大家可以看看:

《凡尔赛plus重疾险重磅回归,深度测评买前必看!》weixin.qq.275.com

《凡尔赛plus重疾险重磅回归,深度测评买前必看!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04