小秋阳说保险-北辰

听很多人说保险界的“老大哥”平安保险为了感恩新老顾客,具有多种功能的金瑞人生21年金险应运而生,其中功能有着财富传承、养老、教育等,刚上市就吸引了很多人的眼球!

既然金瑞人生21如此杰出,我们怎么可以错过这么优秀的产品呢?快来认识下金瑞人生21的保障责任以及收益情况是不是这么出色!

然而学姐要给大家一个忠告,年金险有很多缺陷,这篇文章详细分析了年金险的圈套可以参考一下: 《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

下面我们就要开始今天的重头戏,千万别错过了!

一、金瑞人生21的保障责任大起底!

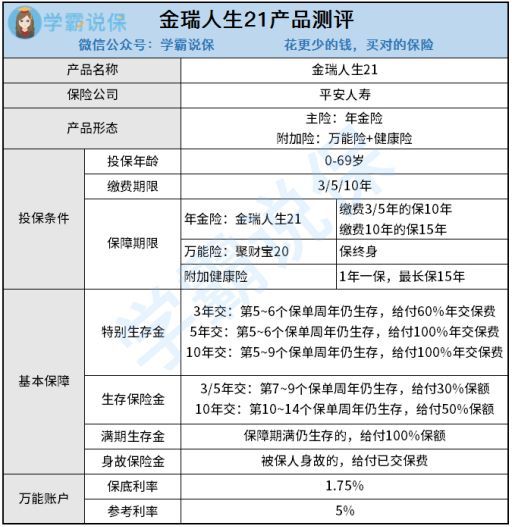

老规矩,学姐先行奉上金瑞人生21产品图:

金瑞人生21是平安保险公司设计研究出的产品,平安金瑞人生年金保险、平安聚财宝终身寿险和平安附加轻症陪护疾病保险这几部分构成了这款年金险,那么就请跟随学姐的步伐来了解一下这款产品的基本形态吧!

1、年金领取方式灵活

金瑞人生21的年金领取方式包含特别生存保险金、生存保险金和满期生存金三种,所以,年金的领取通道是很不错的。

在上述三种领取方式里面,从第5个保单开始领取是最早的。

假如中途不幸去世了,对于金瑞人生21,是有身故保险金的,可以在一定范围内降低因为身故给家庭带来的经济问题!

因此,除了上面有讲到的年金险之外,不管买任何保险,学姐推荐你们买带有身故责任的产品,毕竟它对你们来说,可以起到蛮大的作用!

还有质疑的话,这篇文章会告诉你答案: 《买保险不带身故也可以?太天真了吧?》weixin.qq.275.com

《买保险不带身故也可以?太天真了吧?》weixin.qq.275.com

金瑞人生21特别棒的一点在于它附加了万能账户,看起来确实值得称赞!但是仔细分析这保底利率,只有1.75%,这未免也太低了吧!

各位都懂,附赠有万能账户的年金险,倘若被保人不把收益提现,这个收益将自主的进入万能账户形成二次增值!

大家想必都对这样钱生钱,利滚利的操作很感兴趣吧!然则,如果万能账户现在处于增值阶段,仅仅以目前的结算利率(现行利率)进行增值,按照保底利率1.75%进行增值是当前最差的结果了,要真的是这样的话,和市面上那些有3%的保底利率的同类型产品比较来讲,金瑞人生21很一般啊!

假设投保时是30岁,那么被保人就会在其到达100岁时拥有收益率2%,而根据保险合同,在利率之上的投资真实收益是不肯定的。

这也说明了,这款产品在结算时的利率不确定是在万能账户上显示的,那么这些不确定的因素也太多了吧!

那以上便是金瑞人生21的基本保障形态,可以说问题不大,但大家别着急下手,金瑞人生21的收益还不清楚呢!就请接着了解下方内容吧。

二、看完金瑞人生21的收益,果断走人...

关于金瑞人生21的收益,学姐整理在下图:

凭借金瑞人生21的收益图文资料,那么现在学姐就给大家周详的说明有关各个保险金的收益情况吧:

1、特别生存金

金瑞人生21的特别生存金可选择3年缴/5年缴/10年缴都行,比如说5年缴吧,如果第5-6个保单内周年仍生存,则给付100%年缴保费。

简单分析上图便可明白,收取收益为100000元的利益只需要在保单的第五年起。

但学姐测算发现,金瑞人生21的内部收益率为0.68%,有一些产品类型的内部收益率为3、4%,如果和它们相比较的话,这确实太难以比较,金瑞人生确实不太可以!

倘若大家还有一些不太明白,可以放心去和一款叫做爱心人寿守护神的产品做比较,结果其实十分清楚,那就是: 《爱心人寿守护神2.0终身寿停售在即,算完真实收益我震惊了!》weixin.qq.275.com

《爱心人寿守护神2.0终身寿停售在即,算完真实收益我震惊了!》weixin.qq.275.com

2、生存保险金

学姐同样选择5年缴,那在第7-9个保单周年仍生存的话,即可给付30%年缴保费。

通过测算可得,在36-38岁这期间共计领取200976元,这个收益好像挺令人心动的!

然则要和这十款收益比较多的理财型保险做对比的话,金瑞人生就不太行了: 《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

3、满期保险金

假使一秩年华皆投保金瑞人生21年惊金险。

若保险到期,在一次性给付满期生存保险金100%保额后,保险合同终止。

投保金瑞人生21分5年缴是在除去身故保险金的条件下,那投保金瑞人生21的人,只有在保单最后一年才能拿到519758元,意味着经过10年的时间,才赚了19758元,学姐惊呆了!

在同类型的年金险产品中,有些4/5年即可回本,金瑞人生21年金险差强人意!

三、学姐总结

总的来说,金瑞人生21年金险基本保障责任并无不妥,可是在金瑞人生21年金险的收益出炉之后,学姐忍不住评论道,缴纳50万保费,第十年才开始回本,真是太鸡肋了!

因而,大家要清楚,配置年金险之前千万要提前先算一算收益,不然就很容易掉到坑里去!

那么,学姐今天的测评到这里已然结束了!如果你对关于理财的很感兴趣,来关注学姐,保证学到许多!

以上就是我对 "金瑞人生更值得买吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

-

06-22

最新问题

最新问题

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01

-

08-01