小秋阳说保险-北辰

金禧世家是去年9月份弘康人寿推出的年金险产品,设置了三个版本:个人版、夫妻版与子女版,除了单人版还有连生版,一张保单两个被保人的年金险在市面上也就仅仅只有一份,不仅自己可以领钱,配偶或者孩子也有办法领,太让人心动了!这款产品性价比高不高?一起来研究一番!

年金险的挑选相较医疗险、意外险等险种是更艰难的,想要选购到高性价比的年金险产品,可以学习一下这份保险基础知识干货:

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

一、金禧世家年金险的优点有哪些?

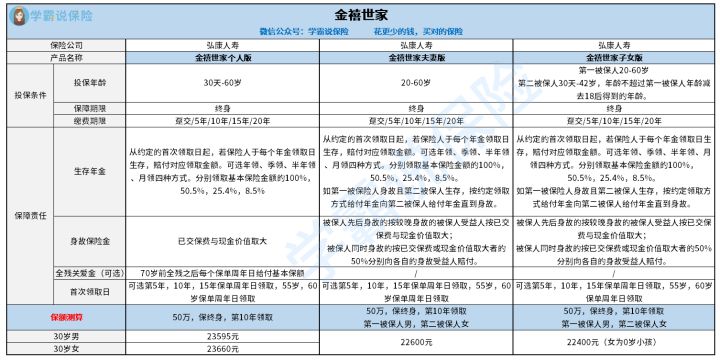

废话不多说,先来瞧一瞧金禧世家年金险的保障精华图:

1、个人版有全残关爱金

金禧世家个人版本其实与其他年金险产品的保障内容最大的优点就是会给予全残关爱金。附加全残保障之后,倘若在70岁之内全残,每年能额外拿到一笔保额。

假如要附加全残保障,就得进行健康告知,健康告知只有三条,不算很严格。如若不能够通过健康告知的话,那可以入手一份意外险代替,对伤残针对性最强的就是意外险了。

意外险的产品在市面上有很多,不会选的,学姐帮大家安排了以下几款,都还挺不错的:

《2021年,最值得买的意外险都在这里了》weixin.qq.275.com

《2021年,最值得买的意外险都在这里了》weixin.qq.275.com

2、双人版可两人领钱

双人版最大的优势就是第一被保人得到保险金之后,第二被保人也能收到钱。若是第一被保人为丈夫,第二被保人是他的妻子或者子女,在丈夫离开之后,孩子和妻子继续领取保险金是可以的。积累的保险金数额会更可观,还能够领取很久。

倘若夫妻版第一、第二被保人都死亡了,子女还符合领取赔偿金的要求,获得一笔丰厚的身故保险金,一张保单能够为多人进行保障,相信大家都想要实现这样的愿望。

金禧世家能够买来专门给配偶以及孩子配置保障,如果想要性价比高并且适合父母使用的,这样的产品是否存在?学姐举荐小伙伴们配备这款:

《泰康赢悦人生年金险重磅上线,看到最后我心动了!》weixin.qq.275.com

《泰康赢悦人生年金险重磅上线,看到最后我心动了!》weixin.qq.275.com

3、领取方式灵活

金禧世家年金险的保险金有四种领取方式:月领、季领、半年领、年领。同市面上蛮多只能月领或年领的年金险相比要灵活挺多的,被保人是能按照自身的具体情况来选择具体领取时间。

4、万能账户提高收益

剩余的钱放到金禧世家年金险万能账户里边能够实现二次增值,让我们能够获得更高的收益,保险公司必须要给用户不少于3%的保底收益。针对万能账户里的资金可以动,每年最多有资格享受保费的20%。要是收益很好,客户还能往里加钱。

学姐要告诉大家,在万能账户里不管是存钱还是把支取钱出来,手续费都是一定要交的!

想要理财的小伙伴要注意了,其实,有关理财型的险种还有不少,大家可以点击下方咨询了解:

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

优点已经介绍完了,还是会有一些不足之处的:对于想要投保双人版的这个情况来说,年龄上就有着严苛的限制条件。

夫妻版的第一被保人的年龄与第二被保人配偶年龄不能相差20岁以上。如果是老夫少妻的婚姻,会比较难购买到这款产品。

要是准备购买子女版年金险的话,子女的年龄要与第一被保人年龄相差不能比18岁少。我们一起来看一下下面这个极端的例子,如果第一被保人30岁,给13岁的孩子入手不符合规定。对于那些再婚想给继子女留下保障的特殊家庭而言,十分不周到。

入手年金险还有很多得注意的事情,懂得下面文章中的这个技巧,能够躲掉很多的坑:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

二、金禧世家年金险适合谁买?

1、目前收入很高,未来收入不明确的人

蛮多朋友抓住时机眼下赚了一大笔钱,然而在未来这些人的工作发展形势并不太明朗,为了以防“财务危机”出现,购买金禧世家年金险是一个非常不错的选择。年金险的风险与收益是成反比的,风险低但是收益高,能为自己的老年生活提供一份可靠的保障。

2、家财万贯,想传承财富的人

如果购买金禧世家年金险的子女版,一张保单最多能够让三代人领到钱。等到第一被保人的家长逝世以后,孩子可以领,在孩子离开人世之后,还有一笔身故赔偿金是赔付给孙辈的。对于出身富裕的家庭的人而言,购置额度大的年金险,不单是可以投资遗产税的支出也能够降低。

3、月光族

针对那些花钱大手大脚的月光族,选择金禧世家年金险后,能达到强制储蓄,最快5年就可以领取钱,保底固定的收益能把每月无钱的情况改善。倘若有了孩子,可以拿这笔钱让孩子享受更好的教育。

总的来讲,闲钱比较多的,选用金禧世家年金险就蛮适合的。它拥有稳定的年收益率,可以达到3.44%,给子女教育、进行养老规划挺好的。相较放在银行或者买余额宝获取的收益更丰富,最快五年能够得到钱,风险不会太大。

若是想货比三家,学姐也整理了一份年金险产品的榜单,以便于大家拿来对比:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "金禧世家保障条款"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 新华人寿和瑞泰保险公司哪家的保险更值得买

- 下一篇: 国寿福佑相伴买哪些

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

-

12-12

最新问题

最新问题

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30