小秋阳说保险-北辰

近日,变异毒株德尔塔在我国被发现,多地本土越来越多人患病,多亏国家的举措非常有效。

正因如此,所以越来越多的小伙伴们才留意到,疾病可能随时随地压垮我们,于是保险意识随之增强,纷纷开始要提前规避风险!

不过,挑选保险公司确实是不简单,由于我们平时在买东西的时候会带有自己惯有的想法,很多人买保险的时候都是先了解保险公司怎么样。

最近工银安盛人寿这家保险公司就被不少人问到,所以今天我们就来聊一聊这个公司。

如果同时对其他保险公司也有着关注,我们可以通过这些方法来看看一家保险公司是不是值得我们选择:

《当我们在看保险公司时,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司时,究竟要看啥?》weixin.qq.275.com

一、工银安盛人寿保险公司怎么样?

1、公司简介

工银安盛人寿保险有限公司成立于2012年,由中国工商银行、法国安盛集团和中国五矿集团三家实力雄厚的中外股东合资组建,注册资本金为125.05亿元,可见资本雄厚。

工银安盛主要经营的业务有人寿保险、健康保险和意外伤害保险等,在全国设立了21家省级分支机构。

而且根据中国银保监会公布的2019年末行业数据显示,工银安盛人寿保费收入在国内保险市场合资寿险公司排的第一名,实力真的很厉害。

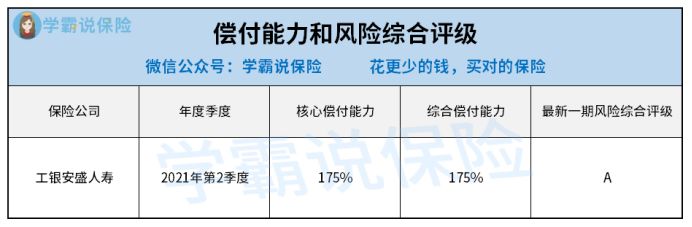

2、偿付能力情况

所谓偿付能力,保险公司在任何时候对于保险合同的履行义务能力,另一方面也把保险公司资产和负债的关系体现了出来,可以说是保险公司的生命线,常是我们衡量一家保险公司是否具备偿还债务能力的一项必要的指标。

据银保监会规定,分辨一个公司是否是偿付能力达标公司,一般从以下三个角度进行判断:

核心偿付能力充足率应不低于50%;

综合偿付能力充足率应不低于100%;

风险综合评级在B类以上。

因此我们来看看工银安盛人寿的偿付能力如何:

工银安盛人寿在2021年第二季度的偿付能力情况是在标准之上的,且操控风险、战略风险、声誉风险和流动性风险小,所以对于这家保险公司的产品,我们可以安心购买。

二、工银安盛人寿保险公司的保险产品值得买吗?

大家都已经清楚工银安盛人寿这家保险公司的实力和能力了,是有一个较好的声誉的,但保险产品是否质量好,那就得另说了,保险公司出色,不代表保险产品也都很出色。

是以学姐给大家推荐了这款重疾险,那就是工银安盛旗下的御健一生重疾险,来解析一下,它可以买吗:

从保障图能得出,工银安盛人寿的御健一生重疾险的缴费期限这方面,虽然可以灵活选择多个选项的,投保年龄范围最高可允许到60周岁的人投保,对中老年来说算很友爱的,

可是,针对重要的基础保障方面的,工银安盛人寿御健一生重疾险就有点让人失望了:

1、重疾保障没有额外赔付

工银安盛人寿的御健一生重疾险是3次赔付且病种还不分组的产品。

不分组比较优秀的点就是,在理赔了一种疾病之后,其他疾病的赔付不会被前一种疾病所影响,这样更容易获赔。

重疾险在多次赔付中有对病种进行分组的话,就不好吗?关键的这点就决定了分组是否好了:

《重疾险选分组好还是不好?关键看这点!》weixin.qq.275.com

《重疾险选分组好还是不好?关键看这点!》weixin.qq.275.com

在赔付力度上,这款重疾险,每次赔款只能赔100%保额,同那些在60岁前有60%或80%保额额外赔的优秀重疾险相比较,御健一生重疾险的保障力度就没有很出色了。

2、没有高发重疾二次赔

工银安盛人寿御健一生重疾险缺少恶性肿瘤(即癌症)、心脑血管疾病等高发重疾的二次赔付保障,对于我们现在的保障需求压根就满足不了。

就拿发病率较高的恶性肿瘤来说,据国家癌症中心统计出来的数据,我国每天约有1万人确诊癌症,算下来平均每分钟就会有7.5个人被确诊癌症。

在癌症能够治愈的情况下,复发的可能性也非常大。在癌症手术后三年年,高达80%的是患者在5年里因为复发和转移而死亡的概率。

一个家庭可能会因为得一次癌症而被完全掏空,由于癌症的不确定性,在几年内复发也是有可能的,会让这个家庭处于更加艰难的处境!

御健一生重疾险不提供癌症二次赔付保障,要想在众多保险中脱颖而出就太难了!

大家再看看这篇文章的数据和例子,就知道癌症二次赔有多重要了:

《「癌症二次赔」有必要附加吗?》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?》weixin.qq.275.com

就关注这两个方面,工银安盛人寿的产品——御健一生的保障在竞争优势上并不明显。

并且,这款产品在性价比方面并不高,下面的测评文章里会有一些重点,可供大家观看:

《工银安盛御健一生值得买?你能接受这缺点…》weixin.qq.275.com

《工银安盛御健一生值得买?你能接受这缺点…》weixin.qq.275.com

简而言之,如果大家是真的需要重疾险,那就多看看市面上不同保险公司的产品,现在的市面上关于保障更全面、赔付力度更好、性价比更高的重疾险可是有相当多的,还是要多比较一下再入手。

如果没有时间一个个地找,可以看看这些保险公司的重疾险产品,都是学姐认真选出来的很出色的产品:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "安盛人寿保险的亮点"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 太平洋人寿太平洋鑫红利两全险偿还能力

- 下一篇: 光大永明鑫光明靠不靠谱?哪里可以买?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

12-15

-

10-19

-

10-19

-

10-07

-

09-28

-

09-22

-

09-03

-

09-02

-

08-21

-

08-20