小秋阳说保险-北辰

时刻关注保险圈内新闻的朋友对于这件事应该都知道,在2021年的1月31日,重疾险市场迎来了一件轰炸性的新闻,那就是所有旧定义重疾险产品全部下架!这对于保险圈来说,可谓是一个具有重大意义的转折点,而且新定义的重疾险相比于之前来说,也会变得更加的突出。

这件事后,新定义重疾险被各家保险公司疯狂的推出来,不甘示弱的国富人寿也紧跟热点,立刻就赶了上来,对于国服人寿来说,世纪无忧重疾险就是其中的一员,想要购买保险的消费者对这款世纪无忧重疾险有着比较高的期望!

在正式开始之前,有的朋友时间上可能不充裕看不了整篇文章,不妨直接戳链接,能够看到产品的评论:

《国富「世纪无忧重疾险」真的值得买吗?竟然还暗藏这些猫腻!》weixin.qq.275.com

《国富「世纪无忧重疾险」真的值得买吗?竟然还暗藏这些猫腻!》weixin.qq.275.com

一、世纪无忧重疾险怎么样?适合投保吗?

不说不重要的了,直接上世纪无忧重疾险的产品图:

了解完产品图之后,我再来带着大家伙儿一起分析分析。

世纪无忧重疾险的优点:

1.最长可30年缴费

世纪无忧重疾险在缴费期限上面主要有6种,而其中最让人耳目一新的就是可分30年缴费,大家明白为何吗?

缴费期限越长,对我们是非常有利的,一次性缴费无疑是占用了我们大量的资金。

在这期间,我们就容易错过很多投资机会,这是多久得不偿失啊。

不得不说,世纪无忧重疾险对大家的钱包还是非常友好的!

但是,30年缴费是不适合所有的群体的,自己都适合什么样子的缴费期限吗,你们想知道吗?点下面的链接,他来告诉你:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2.等待期短

重疾险世纪无忧,其等待期只要90天。跟那些180天等待期的重疾险相比少了一倍的时间,真的是非常不错呢!

我们要清楚,等待期不长的话,被保人能够越早获得保障,这样对被保人才会越有利。实际上,尊享健康重疾险在等待期内出险是可以偿还已交保费的。

但是最大的问题是,一旦有大部分的产品在等待期内出险,被保人是得不到保险公司赔付的。如果不幸在等待期,被保人出险,那只能自行支付医药费,保险公司不在受理期间,那我们买重疾险的意义不就不大了吗?

不过等待期出险也可以赔的,大家想知道哪些情况下等待期也能赔付吗?那么学姐附上的这篇文章,大家要十分认真地看了:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

3.可选保障丰富

大家可以观察产品图得出,世纪无忧重疾险拥有三重可选保障,分别是:重疾二次赔、癌症二次赔和心脑血管疾病二次赔。

学姐这里有一份来自某保险公司的理赔报告显示,2019年某保险公司重疾类赔付支出占到全年赔付支出的46.8%。

其中,恶性肿瘤赔付金额占重疾类赔付金额的65%,心脑血管疾病占15.8%。无疑当前公众健康面临的最大风险是恶性肿瘤和心脑血管疾病。

总之,就三重可选保障来说,对于消费者来说很有必要去附加!

世纪无忧重疾险的缺点:

1.保障期限选择单一

世纪无忧重疾险的保障期限只有保终身,没有别的选择了,然而保终身确实十分的好,可以让被保人一直到身故之前都有保障。

然而,保终身的重疾险费用是十分高昂的,却会给很多预算很低的小伙伴增加很重的经济负担。

然而,市面上那些优秀的重疾险的保障期限都含有保至70周岁或80周岁这样的选项,相比之下,世纪无忧重疾险就没办法满足太多人的需求了。

2.可选保障赔付有猫腻

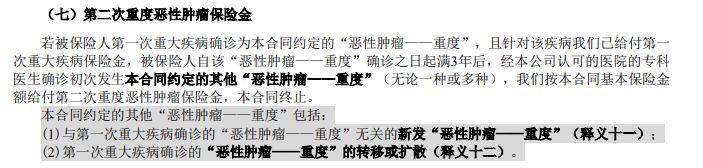

根据世纪无忧重疾险的保险合同的规定,重度恶性肿瘤的二次赔付就是首次被确诊的恶性肿瘤的转移和扩散罢了。

敲黑板了,这里的内容很重要!世纪无忧重疾险不提供第二次恶性肿瘤的新发和复发的赔付服务,就是说患上了由器官组织引起的恶性肿瘤且复发了第一次所确诊的恶性肿瘤,是并不赔付的。

想要世纪无忧重疾险去赔付,那绝对不可能了!具体详情可见下图:

二、学姐建议

整体来看,世纪无忧重疾险的保障内容太普通了,乍眼一看,保障内容也挺全面,内里却不是这样的,连恶性肿瘤二次赔这么重要的保障都如此没有分量。

所以,学姐建议大家在入手这款国富世纪无忧重疾险之前要三思而行。

但是大家也没有必要担心那么多,市面上优秀的重疾险到处都有,下面10款是学姐帮大家整合好的,大家拿走不谢:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "国富人寿世纪无忧性价比如何?值得推荐吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 尊享健康哪些地方可以投保

- 下一篇: 患抑郁症者如何想要带病买保险

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

-

08-04

最新问题

最新问题

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25

-

03-25