小秋阳说保险-北辰

34岁的人应该怎么买保险,为了给你解答,连夜筛选出一些高性价的产品 《熬夜整理|适合34岁,十大高性价比的保险大盘点》weixin.qq.275.com

《熬夜整理|适合34岁,十大高性价比的保险大盘点》weixin.qq.275.com

先说34岁最佳保险配置:重疾险+寿险+医疗险+意外险。

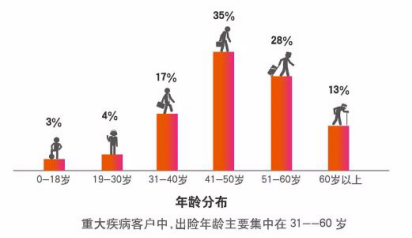

为什么需要买重疾险:一方面34 岁正是事业的关键期,作为家里的经济支柱如果罹患重疾倒下,不仅治疗需要一大笔费用,加上康复期的护理、营养等费用也是相当恐怖的,且期间还影响了工作收入。而重疾险的作用就是能够转移这种风险,即使不幸患上重疾,也不至于让家里的经济崩盘!另一方面,30岁以后患重疾的概率明显上升,30~60岁是重疾的高发年龄段,加上34岁买重疾险价格还不算贵,如果到了40岁、50岁再想买一份重疾险,那保费肯定比30岁贵一倍以上!

寿险的作用:对一个家庭来说,如果经济支撑不幸身故,那么家人的生活质量将严重下降。 寿险的功能不是为了家人的改变生活,而是防止生活被改变,是对家人的责任体现。

34岁建议买定期寿险,因为定寿的价格要比终身寿险便宜好几倍,性价比更高!

比如这些定期寿险性价比都是非常高的: 《推荐给34岁的你:十大值得买的寿险排行》weixin.qq.275.com

《推荐给34岁的你:十大值得买的寿险排行》weixin.qq.275.com

医疗险是医保的补充,医疗险报销范围更广,一些特效药、外购药医保是不能报销的,它可以,而且报销额度更高。34岁买一款医疗险,每年两三百就能拥有几百万的报销额度。

怎么买: 《推荐给34岁的你:十大高性价比的百万医疗险》weixin.qq.275.com

《推荐给34岁的你:十大高性价比的百万医疗险》weixin.qq.275.com

意外险能够保障因各种意外造成的损伤,小到猫抓狗咬,大到伤残身故都能赔付,而且不用健康告知,男女老少均可安心投保。性价比较高的意外险有:中国人寿-成人意外险,众安个人综合意外险、平安小顽童等。

以上就是我对 "想买适合女人34岁,重疾类的保险,麻烦给推荐几种"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

罗均仁平安万能保险,智胜人生,适合34岁年龄。 但是保费四千的标准,比较让人难于接受,缴费期还10年,请放弃这个想法吧。 你关心的问题,属于银行储蓄的内容,而不是保险产品性质范畴。 万能保险产品,请记住,它无论怎样灵活,非传统寿险,但是,它还是一款保险产品,不是银行储蓄。 客户谈论保险产品时,最好不要产生多少年后返本取现的问题,一张保单最基本的内容是,当你需要的时候,它能支付给你的数额,而不是什么本金储蓄投资的慨念。 和保险公司发生业务关系,除却保障,其他的都是其次。 请正确理解保险的慨念和内涵,明确自身需求,理性看待产品内,再做选择。以避免被误导或自我心理暗示,产生未来的不必要的尴尬。

罗均仁平安万能保险,智胜人生,适合34岁年龄。 但是保费四千的标准,比较让人难于接受,缴费期还10年,请放弃这个想法吧。 你关心的问题,属于银行储蓄的内容,而不是保险产品性质范畴。 万能保险产品,请记住,它无论怎样灵活,非传统寿险,但是,它还是一款保险产品,不是银行储蓄。 客户谈论保险产品时,最好不要产生多少年后返本取现的问题,一张保单最基本的内容是,当你需要的时候,它能支付给你的数额,而不是什么本金储蓄投资的慨念。 和保险公司发生业务关系,除却保障,其他的都是其次。 请正确理解保险的慨念和内涵,明确自身需求,理性看待产品内,再做选择。以避免被误导或自我心理暗示,产生未来的不必要的尴尬。 -

沉淀年交保费和你保险的项目范围、保额、缴费年限等都有关。重疾险,20万保额交20年的,差不多四五千吧。

沉淀年交保费和你保险的项目范围、保额、缴费年限等都有关。重疾险,20万保额交20年的,差不多四五千吧。 -

K***你可以打平安的客服叫他们帮你查一下你的账号里的钱有多少。5年的话有可能是你交的钱的80%到120%左右看什么险种。今年牛市,你的账户的收益应该不错。

K***你可以打平安的客服叫他们帮你查一下你的账号里的钱有多少。5年的话有可能是你交的钱的80%到120%左右看什么险种。今年牛市,你的账户的收益应该不错。 -

泡沫•无痕很贵了~~ 我这边刚做的计划书。 9000一年,20年,保额50.9万

泡沫•无痕很贵了~~ 我这边刚做的计划书。 9000一年,20年,保额50.9万 -

随遇而安34岁的年龄,处在事业上升期,也就是还在赚钱的高峰期,适合选择15-20年交费,这样,对于健康险来说,即可以转嫁更多的风险给保险公司,还可以不必承担一年过多的交费压力。 重疾选择适合30-50万,医疗报销只有住院险适合您,小病咱可以自已承担,大病风险和住院风险交给保险公司。 对于您的收入水平而言,尽量选择性价比高的产品,不要盲目,以7500元-12500元左右,就可以保障30-50万的重疾,61种重疾 15种轻症,轻症豁免,且最高有三次赔付,保障是终身的。这个最适合您。

随遇而安34岁的年龄,处在事业上升期,也就是还在赚钱的高峰期,适合选择15-20年交费,这样,对于健康险来说,即可以转嫁更多的风险给保险公司,还可以不必承担一年过多的交费压力。 重疾选择适合30-50万,医疗报销只有住院险适合您,小病咱可以自已承担,大病风险和住院风险交给保险公司。 对于您的收入水平而言,尽量选择性价比高的产品,不要盲目,以7500元-12500元左右,就可以保障30-50万的重疾,61种重疾 15种轻症,轻症豁免,且最高有三次赔付,保障是终身的。这个最适合您。 -

少女心的马卡龙你好,对于30岁左右的人来说,商业保险投保,最重要的是根据个人的职业类别、保额、保障范围和经济能力进行筛选。 一般情况下,就个人投保而言,在收入有限的前提下,需要建立针对社保医疗的补充商业保险,主要可以考虑定期重大疾病、意外伤害、意外伤害医疗以及一年期的住院医疗保险。 此外,您如果希望为自己的养老考虑,也可以投保相应的养老险或者理财保险。一般来说购买的保险总费用不应该超过个人或者家庭的总收入的10%。建议您可以根据您的实际情况来安排您的保险方案。 您可以参考:http://www.hzins.com/special/jingzhun/shsmbx/?id=hz2 希望对您有所帮助

少女心的马卡龙你好,对于30岁左右的人来说,商业保险投保,最重要的是根据个人的职业类别、保额、保障范围和经济能力进行筛选。 一般情况下,就个人投保而言,在收入有限的前提下,需要建立针对社保医疗的补充商业保险,主要可以考虑定期重大疾病、意外伤害、意外伤害医疗以及一年期的住院医疗保险。 此外,您如果希望为自己的养老考虑,也可以投保相应的养老险或者理财保险。一般来说购买的保险总费用不应该超过个人或者家庭的总收入的10%。建议您可以根据您的实际情况来安排您的保险方案。 您可以参考:http://www.hzins.com/special/jingzhun/shsmbx/?id=hz2 希望对您有所帮助 -

阿强防癌险,但要在单销的时候才能单独买,平是就买大病保险吧

阿强防癌险,但要在单销的时候才能单独买,平是就买大病保险吧 -

妆台秋思女性一般可以购买附带意外保障或疾病赔付功能的养老类的保险

妆台秋思女性一般可以购买附带意外保障或疾病赔付功能的养老类的保险 -

刘建村生命人寿的福相随是一款与生命等长的保险,产品6大亮点,9大特色。 六大亮点:终身意外身价,终身保额分红,终身60种重疾保障,60岁前15种轻症免费送,60岁后可以转换现金年年领,60岁后医疗零门槛。九大特色:报销比例100%,报销没有起步价,农合社保重复报,高效药自费药都可报,门诊不住院都报销,发票复印件就可报,大病小病都报销,终身分红贴心宝一直被模仿,从未被超越大病确诊就赔小病先花后赔的全能保险精品您值得拥有。

刘建村生命人寿的福相随是一款与生命等长的保险,产品6大亮点,9大特色。 六大亮点:终身意外身价,终身保额分红,终身60种重疾保障,60岁前15种轻症免费送,60岁后可以转换现金年年领,60岁后医疗零门槛。九大特色:报销比例100%,报销没有起步价,农合社保重复报,高效药自费药都可报,门诊不住院都报销,发票复印件就可报,大病小病都报销,终身分红贴心宝一直被模仿,从未被超越大病确诊就赔小病先花后赔的全能保险精品您值得拥有。 -

金奖白兰地保额设计多少的

金奖白兰地保额设计多少的

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

最新问题

最新问题

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21