小秋阳说保险-北辰

35岁的人应该买什么保险好,可以看我筛选出来的这些产品 《每周一更新!35岁十大值得买的热门保险大盘点!》weixin.qq.275.com

《每周一更新!35岁十大值得买的热门保险大盘点!》weixin.qq.275.com

一般35岁作为家中的经济支柱,购买寿险是非常有必要的,接下来也会提到性价比不错的寿险,可以接着阅读:

先说35岁最佳保险配置:重疾险+寿险+医疗险+意外险。

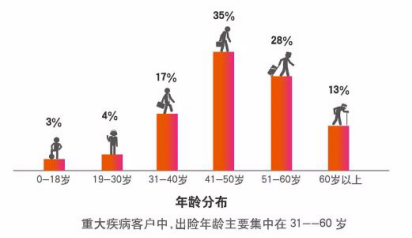

重疾险一定要买的原因:一方面35 岁背负着巨大的家庭责任,房贷、车贷、育儿、赡养老人等全靠夫妻俩支撑,如果此时一方因重疾倒下,治疗期间不仅要耗费一大笔钱,工作收入还没有保障。重疾险的作用就在于补偿医疗损失、收入损失,减轻家庭的负担,防止因病返贫!另一方面,数据显示,患重疾的概率在30岁后明显上升,如果到了40、50岁再想买重疾险,那保费要比现在要贵很多!

寿险有什么用:家庭经济支撑不幸身故,原本幸福的家庭将支离破碎,难以维系原本的生活质量。 寿险的作用就是在自己身故后家人能得到经济上的补偿,维系原本的生活,延续爱与责任。

35岁建议买定期寿险,因为定寿的价格要比终身寿险便宜好几倍,性价比更高!

性价比高的定期寿险我也筛选出来了: 《推荐给35岁的你:值得买的十大寿险排行!》weixin.qq.275.com

《推荐给35岁的你:值得买的十大寿险排行!》weixin.qq.275.com

医疗险是作为社保的补充,它比社保的报销范围更广,像医保不能报的特效药、外购药,它都能报销,且报销额度更高。35岁买医疗险也不贵,一年下来只要两三百,就能拥有百万医疗保障,性价比很高。

怎么买: 《推荐给35岁的你:盘点十大超高性价比的百万医疗险》weixin.qq.275.com

《推荐给35岁的你:盘点十大超高性价比的百万医疗险》weixin.qq.275.com

意外险的作用是保障因意外造成的损伤,保费低,保障范围广,不用健康告知,男女老少均可投保。比较好的意外险有:中国人寿-成人意外险,亚太财险-亚太超人、平安小顽童等。

以上就是我对 "在人寿保险中35岁的人适合买什么险中"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

洪专1.适合的购险年龄,选择范围相对宽泛。 2.保费的支出,应为年收入的10%—15%,保额设定为年收入的6-10倍,为宜。但应具体问题具体分析。 4.是否有社保,请关注其中得到医保和养老。 5.在社保的前提下,规划商业保险,重点放在意外和重疾上。社保和商业医疗险,不能重复报销,谨记。 6.同时关注家庭成员的保障问题,尽可能的保障好身边的人,做到家庭全面保障,否则保障失衡,保障的意义也就缺失。 7.尽可能的优先规划家庭主要收入来源者的保障问题,这很重要。 8.推荐:平安护身福分红保险、平安智胜人生万能保险,平安福终身寿险。。 9.个人建议还是和代理人之间广泛有效的交流,毕竟,面对面的交流最直接有效。必要时,也可直接拨打相关保险公司的客服电话,求证咨询。 门诊都能报销的,是属于健康险范畴,推荐平安安康保险,可以了解下的。

洪专1.适合的购险年龄,选择范围相对宽泛。 2.保费的支出,应为年收入的10%—15%,保额设定为年收入的6-10倍,为宜。但应具体问题具体分析。 4.是否有社保,请关注其中得到医保和养老。 5.在社保的前提下,规划商业保险,重点放在意外和重疾上。社保和商业医疗险,不能重复报销,谨记。 6.同时关注家庭成员的保障问题,尽可能的保障好身边的人,做到家庭全面保障,否则保障失衡,保障的意义也就缺失。 7.尽可能的优先规划家庭主要收入来源者的保障问题,这很重要。 8.推荐:平安护身福分红保险、平安智胜人生万能保险,平安福终身寿险。。 9.个人建议还是和代理人之间广泛有效的交流,毕竟,面对面的交流最直接有效。必要时,也可直接拨打相关保险公司的客服电话,求证咨询。 门诊都能报销的,是属于健康险范畴,推荐平安安康保险,可以了解下的。 -

lzp您好!中德安联保险股份有限公司资深业务经理——周燕,希望可以帮到您!首先恭喜您是一个非常有意识的人,懂得为自己以后做准备,其实这是很好的!最近我也帮身边很多朋友办理了很多养老理财保障,希望我也可以帮助您,给您建议!毕竟我在这一行已经有六七年了,对比过很多家保险公司的产品,知道哪些是最适合我们的!!!这里有非常人性化的产品可以供您参考,而且不贵,最重要是您个人的要求与经济的承受能力能到多少而定,这边的产品都是可以个性化定制的!希望您如果需要帮忙的话可以找我帮您分析给建议,祝您生活愉快!

lzp您好!中德安联保险股份有限公司资深业务经理——周燕,希望可以帮到您!首先恭喜您是一个非常有意识的人,懂得为自己以后做准备,其实这是很好的!最近我也帮身边很多朋友办理了很多养老理财保障,希望我也可以帮助您,给您建议!毕竟我在这一行已经有六七年了,对比过很多家保险公司的产品,知道哪些是最适合我们的!!!这里有非常人性化的产品可以供您参考,而且不贵,最重要是您个人的要求与经济的承受能力能到多少而定,这边的产品都是可以个性化定制的!希望您如果需要帮忙的话可以找我帮您分析给建议,祝您生活愉快! -

有情有爱个人自己买社保费用挺高的,买保险还是要根据自己的经济情况来定。现在的社保政策也是不让人放心。建议还是先考虑商业保险,把大病,意外这方面保障做好吧。不知道你的收入情况,如果是想保障医疗,意外,重疾方面的,可以买中民的健康保险卡,一年保费也仅480元,基本的意外医疗、住院医疗补充、重疾保障都有了。可以点击左下LOGO图标进去网站了解一下。

有情有爱个人自己买社保费用挺高的,买保险还是要根据自己的经济情况来定。现在的社保政策也是不让人放心。建议还是先考虑商业保险,把大病,意外这方面保障做好吧。不知道你的收入情况,如果是想保障医疗,意外,重疾方面的,可以买中民的健康保险卡,一年保费也仅480元,基本的意外医疗、住院医疗补充、重疾保障都有了。可以点击左下LOGO图标进去网站了解一下。 -

...Mia.🔅男性60岁之前都可以交保险的,如果公司帮你交的话,一般个人承担缴费工资的8%,其余的部分由公司承担的。 最少要交满15年,到60岁的时侯,才能享受退体养老金的。

...Mia.🔅男性60岁之前都可以交保险的,如果公司帮你交的话,一般个人承担缴费工资的8%,其余的部分由公司承担的。 最少要交满15年,到60岁的时侯,才能享受退体养老金的。 -

广州鑫昊玻璃工程有限公司 小青1.适合的购险年龄,选择范围相对宽泛。 2.保费的支出,应为年收入的10%—15%,保额设定为年收入的6-10倍,为宜。但应具体问题具体分析。 4.是否有社保,请关注其中得到医保和养老。 5.在社保的前提下,规划商业保险,重点放在意外和重疾上。社保和商业医疗险,不能重复报销,谨记。 6.同时关注家庭成员的保障问题,尽可能的保障好身边的人,做到家庭全面保障,否则保障失衡,保障的意义也就缺失。 7.尽可能的优先规划家庭主要收入来源者的保障问题,这很重要。 8.推荐:平安护身福分红保险、平安智胜人生万能保险,平安福终身寿险。。 9.个人建议还是和代理人之间广泛有效的交流,毕竟,面对面的交流最直接有效。必要时,也可直接拨打相关保险公司的客服电话,求证咨询。 万能保险,基本上 各家公司都严格按照保监会要求进行统一的产品研发设计。 所以,虽然各公司的产品名称不同,但是基本的产品规则和形态,几乎都是一致的,差异性不大。 客户选择万能险产品时,由于属于非传统寿险,宣传上也有包装过度的嫌疑,所以,最好立足自身需求,明确产品形态,做到真正了解后在投保。 考虑到万能的保单价值的长远性和稳定性,最好选择一线险企,毕竟,这样会更保险。 关于万能险的信息太多,所以,客户选择的时候会很迷茫。 一定要找代理人,进行讲解,并要求出示,官方的宣传彩页和正规的计划书。 如果条件许可,一定要电脑演示,不同情况下的不同保单形态和利益。 十年缴费是个误区,建议避开。 一定要先注重保障。 最重要的是明晰需求,而且是客观可行的需求,客户的需求是大众化而又盲目性的,所以,要理性的规划处哪些可行,哪些是不能实现,而且对不可行的需求,也要规划处时间顺序,不能同一时点,什么都想要。万能险,不是万能的,是需要合理规划,才能做到攻守兼备的。 总之一句话,交流很重要。

广州鑫昊玻璃工程有限公司 小青1.适合的购险年龄,选择范围相对宽泛。 2.保费的支出,应为年收入的10%—15%,保额设定为年收入的6-10倍,为宜。但应具体问题具体分析。 4.是否有社保,请关注其中得到医保和养老。 5.在社保的前提下,规划商业保险,重点放在意外和重疾上。社保和商业医疗险,不能重复报销,谨记。 6.同时关注家庭成员的保障问题,尽可能的保障好身边的人,做到家庭全面保障,否则保障失衡,保障的意义也就缺失。 7.尽可能的优先规划家庭主要收入来源者的保障问题,这很重要。 8.推荐:平安护身福分红保险、平安智胜人生万能保险,平安福终身寿险。。 9.个人建议还是和代理人之间广泛有效的交流,毕竟,面对面的交流最直接有效。必要时,也可直接拨打相关保险公司的客服电话,求证咨询。 万能保险,基本上 各家公司都严格按照保监会要求进行统一的产品研发设计。 所以,虽然各公司的产品名称不同,但是基本的产品规则和形态,几乎都是一致的,差异性不大。 客户选择万能险产品时,由于属于非传统寿险,宣传上也有包装过度的嫌疑,所以,最好立足自身需求,明确产品形态,做到真正了解后在投保。 考虑到万能的保单价值的长远性和稳定性,最好选择一线险企,毕竟,这样会更保险。 关于万能险的信息太多,所以,客户选择的时候会很迷茫。 一定要找代理人,进行讲解,并要求出示,官方的宣传彩页和正规的计划书。 如果条件许可,一定要电脑演示,不同情况下的不同保单形态和利益。 十年缴费是个误区,建议避开。 一定要先注重保障。 最重要的是明晰需求,而且是客观可行的需求,客户的需求是大众化而又盲目性的,所以,要理性的规划处哪些可行,哪些是不能实现,而且对不可行的需求,也要规划处时间顺序,不能同一时点,什么都想要。万能险,不是万能的,是需要合理规划,才能做到攻守兼备的。 总之一句话,交流很重要。 -

瞳可以的,这样的险种很多,关注主页,私聊

瞳可以的,这样的险种很多,关注主页,私聊 -

Sweet投保重疾险,需要根据投保人的身体健康状况、年纪、所在地域、性别等多个方面进行考虑。不同的人生病概率存在差异。比如15—40岁女性易患系统性红斑狼疮;类风湿性关节炎和恶性葡萄胎也是女性所特有的疾病。因此,购买重疾险时一定要根据自身情况进行选择。上述两类疾病不在一班重疾险的保障范围内,所以女性消费者可以考虑专门为女性设计的重疾险。 再比如,川畸病、再生障碍性贫血等是儿童的高发疾病,一般只存在于儿童重疾险中,而儿童罹患中风、心肌梗塞等疾病的概率微乎及微,所以父母在为孩子购买重疾险的时候,可以选择专为儿童设计的险种。 投保前参考被保人的身体状况和家族疾病史 一般需要考察的条款包括心血管、器官性及老年性三大类疾病。尤其是对自身过往病症和家族病症要特别注意,选择对这些疾病赔付条款相对不严格的公司投保。 注意被保人的地域、生活习惯等 某些重大疾病与地理环境、生活习惯等密切相关,在投保时需要加入地域高发疾病因素。 在我国,沿海地区如上海、江苏、浙江和辽东、山东半岛等地,胃癌的发作率要远远大于其他地区。食道癌则集中在太行山、江苏北部、福建南部沿海和广东东部沿海、四川盆地的西北部丘陵地区、湖北和安徽的大别山区。肝癌主要分布在迟到至温暖带附近,而寒温带与寒带少见。 选择观察期较短的重疾险产品 重疾险一般都规定了观察期,这是保险公司为更好保障自身利益设置的一道门槛。不同的保险公司设立的观察期长短也不同,一般有一年、180天、90天等。观察期内发生重大疾病,保险公司只需要退还保险金而无需赔偿。观察期越短对保险人越有利,建议选择90天以下的重疾险购买。 买保险前保险人最好多做功课,对被保人和保险公司、险种等进行深层次了解,以避免选择到不适

Sweet投保重疾险,需要根据投保人的身体健康状况、年纪、所在地域、性别等多个方面进行考虑。不同的人生病概率存在差异。比如15—40岁女性易患系统性红斑狼疮;类风湿性关节炎和恶性葡萄胎也是女性所特有的疾病。因此,购买重疾险时一定要根据自身情况进行选择。上述两类疾病不在一班重疾险的保障范围内,所以女性消费者可以考虑专门为女性设计的重疾险。 再比如,川畸病、再生障碍性贫血等是儿童的高发疾病,一般只存在于儿童重疾险中,而儿童罹患中风、心肌梗塞等疾病的概率微乎及微,所以父母在为孩子购买重疾险的时候,可以选择专为儿童设计的险种。 投保前参考被保人的身体状况和家族疾病史 一般需要考察的条款包括心血管、器官性及老年性三大类疾病。尤其是对自身过往病症和家族病症要特别注意,选择对这些疾病赔付条款相对不严格的公司投保。 注意被保人的地域、生活习惯等 某些重大疾病与地理环境、生活习惯等密切相关,在投保时需要加入地域高发疾病因素。 在我国,沿海地区如上海、江苏、浙江和辽东、山东半岛等地,胃癌的发作率要远远大于其他地区。食道癌则集中在太行山、江苏北部、福建南部沿海和广东东部沿海、四川盆地的西北部丘陵地区、湖北和安徽的大别山区。肝癌主要分布在迟到至温暖带附近,而寒温带与寒带少见。 选择观察期较短的重疾险产品 重疾险一般都规定了观察期,这是保险公司为更好保障自身利益设置的一道门槛。不同的保险公司设立的观察期长短也不同,一般有一年、180天、90天等。观察期内发生重大疾病,保险公司只需要退还保险金而无需赔偿。观察期越短对保险人越有利,建议选择90天以下的重疾险购买。 买保险前保险人最好多做功课,对被保人和保险公司、险种等进行深层次了解,以避免选择到不适 -

82年的矿泉水养老保险只是社保的一个部分,社保除了养老保险,还有医疗保险、工伤保险、失业保险和生育保险等。

82年的矿泉水养老保险只是社保的一个部分,社保除了养老保险,还有医疗保险、工伤保险、失业保险和生育保险等。 -

郑雪万能险设计是万能理财账户+消费型寿险和重疾险账户,每年万能账户产生收益,抵扣寿险和重疾险账户的消费,但越往后年龄越大,寿险和重疾险账户扣的钱就越多,可能理财账户赚的钱,还抵不住保障账户扣的钱,最终就是您的万能账户的钱扣完了,保障也结束了。

郑雪万能险设计是万能理财账户+消费型寿险和重疾险账户,每年万能账户产生收益,抵扣寿险和重疾险账户的消费,但越往后年龄越大,寿险和重疾险账户扣的钱就越多,可能理财账户赚的钱,还抵不住保障账户扣的钱,最终就是您的万能账户的钱扣完了,保障也结束了。 -

杨碱明确需求,看家庭成员之间已有的保障如何,在这个基础上,要明确每个成员最根本的需求是什么。个人建议,在社保的基础上规划商业保险,二者互为补充,更为有效合理。2.确定保费支出额度,理论上是家庭年收入的10%-15%,现实中,还需要具体问题具体分析。3.确定保额,理论上是家庭年收入的6-10倍,现实中,还要考虑很多因素,每个家庭的具体情况等。4.确定投保顺序,基本上,是先大人后孩子,先保障中间力量,在考虑老人和孩子。5.家庭成员的保费分配,应当最先为主要经济来源者投保,并且保费支出上,也要倾斜与他。6.目前主流的险种:分红险、万能险、投连险,保守讲,建议客户关注前两者。7.目前市场上的寿险公司很多,建议客户关注行业的第一梯队,毕竟,这些有历史的国内知名险企,更保险。8.投保,要立足保障,再谈其他,否则本末倒置,等于浪费钱财。主要还是关注大的风险,比如,意外、重疾!9.不要追求一步到位,要逐步规划,按照顺序,有效规划。10.各公司产品差异性不大,单纯的去比较产品,意义不大。11.建议,寻求当地的代理人的帮助,这很现实。投保你只能在当地,你不可能跑到外地去签字投保。和一些专业人士广泛的交流,寻求帮助,选择一个合适的代理人,作为保单的长期服务人员,是体现保单价值最重要的一个因素。12.必要时,可以就相关问题,咨询各相关的保险公司的客服电话,进行咨询求证。13.个人推荐,大人可参考平安护身福分红保险或平安万能险智胜人生,孩子如投保可参考平安少儿万能智慧星。

杨碱明确需求,看家庭成员之间已有的保障如何,在这个基础上,要明确每个成员最根本的需求是什么。个人建议,在社保的基础上规划商业保险,二者互为补充,更为有效合理。2.确定保费支出额度,理论上是家庭年收入的10%-15%,现实中,还需要具体问题具体分析。3.确定保额,理论上是家庭年收入的6-10倍,现实中,还要考虑很多因素,每个家庭的具体情况等。4.确定投保顺序,基本上,是先大人后孩子,先保障中间力量,在考虑老人和孩子。5.家庭成员的保费分配,应当最先为主要经济来源者投保,并且保费支出上,也要倾斜与他。6.目前主流的险种:分红险、万能险、投连险,保守讲,建议客户关注前两者。7.目前市场上的寿险公司很多,建议客户关注行业的第一梯队,毕竟,这些有历史的国内知名险企,更保险。8.投保,要立足保障,再谈其他,否则本末倒置,等于浪费钱财。主要还是关注大的风险,比如,意外、重疾!9.不要追求一步到位,要逐步规划,按照顺序,有效规划。10.各公司产品差异性不大,单纯的去比较产品,意义不大。11.建议,寻求当地的代理人的帮助,这很现实。投保你只能在当地,你不可能跑到外地去签字投保。和一些专业人士广泛的交流,寻求帮助,选择一个合适的代理人,作为保单的长期服务人员,是体现保单价值最重要的一个因素。12.必要时,可以就相关问题,咨询各相关的保险公司的客服电话,进行咨询求证。13.个人推荐,大人可参考平安护身福分红保险或平安万能险智胜人生,孩子如投保可参考平安少儿万能智慧星。

- 上一篇: 34岁买意外保险和疾病险

- 下一篇: 男人43岁再交养老保险划算吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

最新问题

最新问题

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21