小秋阳说保险-北辰

学姐在前些天对比了社保养老险与商业养老险,跟大家细数了社会养老险的收益如何

并通过支付宝上“全民保”跟大家举例,告诉大家商业养老险要慎重入手更不要企图用商业养老险代替社会养老险。

除非你希望有更高的退休金在退休生活里,这样的话,通过额外购买养老年金险的方法就可以完成。

不过,一些朋友仍会给学姐留言私信:

“养老年金险更适合什么人购买?”

“究竟哪种人更适用于养老年金险?”

好了好了~学姐今天就不讲社保养老的收益怎么样,我们也不评价商业养老年金险怎么样。下面的问题学姐为大家一一解答:

需要买养老年金险的是哪些人群呢?

直接说答案:拥有比较多财产的人,并且且希望退休后生活品质维持原样的人需要购买。

为什么是有钱人呢?理由也很简单明了:

社会养老险在缴纳上被最低与最高缴费基数限制,最高缴费基数一般为1万~2万左右。

也可以这么说,若一个人有几十万的年收入,退休以后能够取得的养老金,可以保障一定的生活质量。

不过需要支撑生活质量跟以前差不多的话,这份养老金有些入不敷出。

那有人又想问了,“假如我可以做到年入几十一百万,难道去做理财赚钱养老不是更好,然而投资养老年金险不是比投资理财在收益上更低嘛?”

确信这是实话,养老年金险的IRR一般都为3.5%~4%,从理财角度来看那真是太低了。

可是你也应该忍不了养老年金险的长期、稳定的现金流诱惑啊!它这个市场风险是不用考虑的!也不需要通过自己操作啊!

这也就意味着,市场经济周期并不会影响养老年金险,从总体来看的话,这个社会养老险缴费基数是没有上限的,虽然它这收益率略显逊色些。

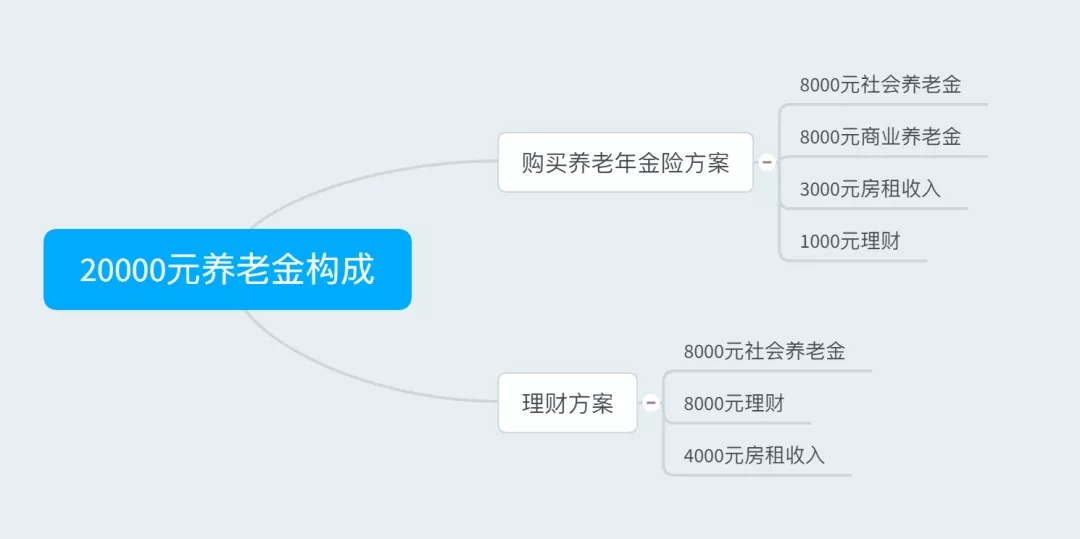

假设我们以退休后养老金能有20000元为目的,养老年金险跟理财这两个方案的区别是什么呢?下面让我们一起来看看:

因为没有展开来算一下,所以结果也不太精确,但是我们还是不难看出,购买养老年金险相较于我们自己去理财会稳定很多,浮动性不大,因为有16000元,是能够实打实拿到手的。

所以,虽然养老金险的收益不能给你带来更好的生活,但是不可能让你的生活质量下降。正如我开头所说。养老年金险可以保障生活质量。

你适合买养老年金险吗?

{社保养老-14适合收入高且稳定性好的人群购买。}

需要购买和适合买养老金的概念是不同的。我有意把这两种情况分开来讲,是为了让大家能客观地看养老年金险。

在购买的时候我们要先思考再去购买,不能以为财产足够,而一味不顾的去购买养老年金险。

养老年金险,买少了没什么用,还不如把这笔钱用来购买基金,要是想多投保点养老金年险的话,满足这些条件是我们必须要做的事:

✦ 收入较高,至少也得月入2~3万,保证缴费额度; ✦ 收入稳定,失业等收入中断的风险较小,保证缴费稳定; ✦ 四大险种配置齐全,保证退休后能领得长久。

此外,像没有大额债务、有一定余量资产等,也都是为了能够不断缴而做出的保证。如果我们能满足的话就尽量满足吧。

怎么知道关于养老年金险我们需要买多少好呢?

直接说答案:首先我们要做的就是确定养老目标,再者就是倒推出关于养老年金险的金额。

假设小A今年25岁,打算退休后每月能领到20000元,并且社保在不考虑通货膨胀的情况下:

通过我们假设计算这个过程能够察觉到,小A退休后领到的社会养老金为8000元,那么小A就得保证养老年金险能带来每月12000元的收益。

然后,在对年金险咨询的时候,询问想要拿到12000收益的话建议如何缴纳,货比三家之后就能比较出适合自己的那款产品了,并且要买的话也知道要缴纳多少,缴纳多久了。

当然了,现实生活中我们购买的时候是几乎是不可能完成那么精准的估算,因为通货膨胀、社会平均工资、个人升职加薪的速度、市场经济周期的运转等这些因素是我们没法确定的因素让养老金险的实际金额和金钱的实际购买力都会受到一个影响。

学姐在这里给大家简单的讲解了一些思路,想知道具体的算法可以直接问相应的客服。

说来说去,这个养老金险针对的不是任意人群,一般而言,几乎是一些收入高的群体。

对于我们这些依靠务工获取薪金收入的人员而言,养老金,我们只需要依靠缴纳社保养老险就已经足够了,再其次可以去投资理财作为补充,年金险咱们就不选择买了。

此处有这样一个问题,到底哪款养老金险好呢,先有这个产品适不适合你,接下来才是产品好不好。

想知道适合自己的产品推荐,欢迎来后台咨询学姐。

想要充分了解社保知识,光看这篇文章可不够!如果你依旧对社保知识存在疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有全网最全的社保类知识,帮助你充分利用社保福利,省一大笔钱!

以上就是我对 "漳州社保养老金多少"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 美馨无忧智能核保方法

- 下一篇: 最好帮一周岁小朋友上的商业医疗险有哪些

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

-

06-07

最新问题

最新问题

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28