小秋阳说保险-北辰

这两天,人社部关于养老的相关部分解决措施财联社电报都有报道,是为了推动养老保险基金投资运营规模!

这样的消息一出,很多朋友就开始向我咨询有关养老方面的问题,比如,如何做晚年才能拥有幸福生活?怎样的养老理财产品值得入手等等。

恰好,学姐借这个机会,详细的和大家聊下当下比较畅销的大都会年金险,研究下大都会旗下的都会臻享年金收益,根据收益情况看看是否值得入手?这款年金险是否适合养老?

在阅读文章之前,学姐先行为大家奉上购买年金险的避坑指南:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、都会臻享年金的保障有猫腻!

还是老样子,先来观察一下都会臻享年金的保障精华图:

该款会臻享年金的保障责任看似相当齐全,实际上不是这样的!还不快点看一看~

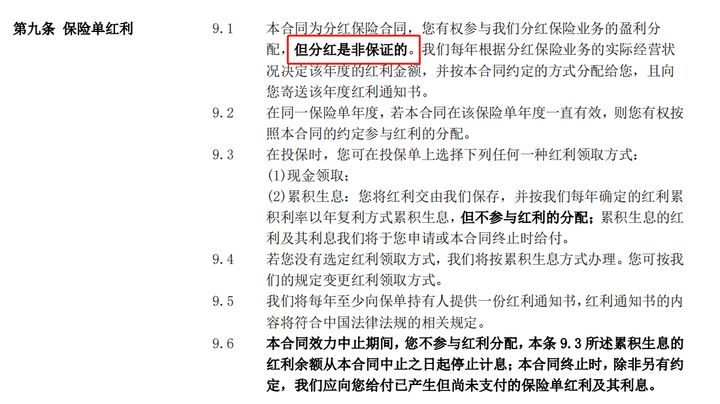

1、分红不确定

该款都会臻享年金的性质是分红型年金险。

这里的分红,简单来说就是,保险公司在每个会计年度结束之后,将上一个会计年度该类分红保险的可分配盈余,依据比例,用现金红利或增值红利这两种方式,来给每个客户进行分配福利。

可是都会臻享年金涵盖分红,可不代表被保人就一定会拿到这部分收益,具体的分红情况是根据保险公司的经验状况来决定的,分红不固定,可能多、少,或者0。

臻享年金这款产品的分红很不稳定!

质疑的朋友,不如先浏览一下这篇文章就能知道关于分红险的一些坑了:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

2、万能账户缺失

而今市面上不少的出色年金险都会附加一个万能账户。万能账户是什么意思呢?

可以给大家简单的解释为保险公司为我们提供的一个VIP账户。

不过,都会臻享年金没有万能账户,对于那些不着急用钱的朋友们不太友好,毕竟万能账户能通过存入保险金的方式进行二次增值,钱生钱,利滚利在这个机会里是可行的,是谁都会喜欢吧!

要是都会臻享年金去跟那些是自带万能账户的年金险产品比较,能看出它的增值形式很普通!

以上就是都会臻享年金的保障内容拥有的一些缺陷,接下来学姐会针对大家比较关心的收益情况进行剖析,快来了解一下都会臻享年金的收益情况吧!

时间受限制的小伙伴,学姐还是建议小伙伴们点击下方链接了解更详细的都会臻享年金的收益如何:

《中美联泰大都会臻享年金收益曝光,一年分红可达这个数!》weixin.qq.275.com

《中美联泰大都会臻享年金收益曝光,一年分红可达这个数!》weixin.qq.275.com

二、看完都会臻享年金的收益,惊呆众人!

都会臻享年金的保障内容除了有年金,还有满期保险金以及身故保险金。

紧着接着,学姐就拿15岁的张先生作为一个例子,臻享年金作为是不少人养老储存的选择,缴费期限为3年,年交保费20万,保障期限是10年,保额是3658元,学姐现在带大家来分析一下都会臻享年金这款产品的收益如何?

1、年金

正常情况下的都会臻享年金会在第5个保单周年日开始,到满期前一年的保单周年日为止,保险公司每年给付100%保额+(保单年度-5)*5%基本保额。

3658元+0x5%*3658元=3658元是从张先生保单的第5年开始可以领取到的钱。

一直到保单满期的前一年张先生55岁时,合计能得到年金20119元。

2、满期保险金

投保都会臻享年金,倘使被保人满期依然存活在世,就能拿到110%比例的满期保险金。

倘若张先生到了55岁还生存在世,就可以得到660000元的满期保险金。

所以,张先生45岁是购买了都会臻享年金这个保险产品,累计收益680119元,是年金和满期保险金的和。

张先生需要连续交三年,每年金额20万,保费合计60万元,用了10年的时间才赚了80119元。

那么,都会臻享年金的收益不算太高!

我们常见的年金险那哪些收益比较高?我们来一起看一下这份学姐为大家准备的榜单:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

三、学姐总结

结合上面我们说的,都会臻享年金就是一款比较合乎规则的年金险,它有两点不足,就是分红不确定性太高和缺失万能账户。

但这还不是最关键,重点还是要看看都会臻享年金的收益方面,都经过10年了也不过才拿到8万多,而且还有一个通货膨胀的因素大家也是要想清楚才行。

所以,大家在购买都会臻享年金这款产品之前,学姐觉得大家还是应该多对比市面上其他的性价比比较高的年金险产品,然后再来入手这款产品也可以哦~

以上就是我对 "都会臻享15年后拿多少"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 至爱鑫传光大永明是什么类型的保险

- 下一篇: 财慧盈保险产品计划正规的吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

12-01

-

12-01

-

12-01

最新问题

最新问题

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30