小秋阳说保险-北辰

学霸说保险,专注保险产品测评!孩子哪些保险最好呢?看这份对比表相信你会有收获的>> 专为13岁设计!全国热门的136款重疾险对比表weixin.qq.275.com

专为13岁设计!全国热门的136款重疾险对比表weixin.qq.275.com

孩子的成长少不了家长的照顾,但除此之外,对于孩子的健康方面的保障也需要重视。目前推出了许多适合13岁的孩子买的保险,可能很多人都不知道怎么买。

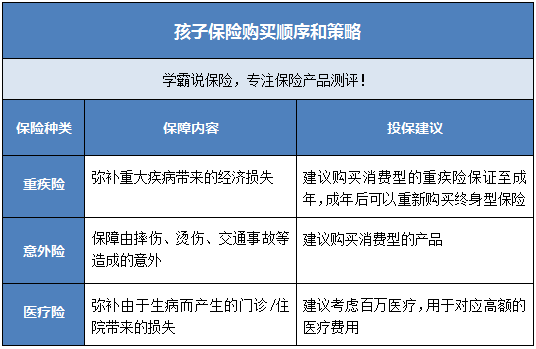

我们可以先看一下购买策略:

1.重疾险:其实这个年龄的孩子学习的压力还是蛮大的,压力过大可能就会带来疾病,这时候是很需要一份重疾险的。一份重疾险可以起到缓解家庭经济压力的作用,可以说是既保了小孩,又保了大人。另外给这个年龄的孩子买保险不用很多钱,能够提供保障的时间也是比较长的,性价比算是很高的,早点买就早一点得到保障。重疾险也不难选,不妨看看我整理的这份重疾险合集>> 13岁人群专属:十大【便宜优质】的小孩重疾险weixin.qq.275.com

13岁人群专属:十大【便宜优质】的小孩重疾险weixin.qq.275.com

2.意外险:这个年龄段的孩子活动丰富,上下学的路上以及参加校内外各种不同活动的时候,意外风险无处不在。所以很有必要买一份意外险。适合孩子的意外险挺多的,感兴趣的都可以看看>> 专为13岁设计!十款性价比最高的小孩意外险weixin.qq.275.com

专为13岁设计!十款性价比最高的小孩意外险weixin.qq.275.com

3.医疗险:还有一种比较适合13岁的孩子购买,那就是医疗险。因为生病住院的可能在大多数人身上都有可能发生,看病治疗的费用都可以通过医疗险来报销,可以减少家庭在医疗方面的支出。

除了关心保险的种类以外,要多少钱也是有很多人关心的问题。要是和大人的保费比较的话,为孩子购买保险是相对便宜的,通常消费型意外险或百万医疗险都是一百多就能买到了, 再花不到1000元也能买一份比较好的重疾险,通常不会给家庭增加经济压力。

以上就是我对 "给13岁的孩子买保险要注意什么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

向日葵🌻官方合伙人-杰润主要就是两点: 1:重疾,意外保障! 2:平时小病小灾的医院住院的医疗险(有的医疗险分用什么药才给报销的,我想问问有没有那种全报销的) 加一条(我也不知道这里面的含义,假如保费15年或者20年,这个保金怎么退还方式,是不取保到死还是说交够年数会退一定的保额或者全退,然后退保额会不会继续再保)

向日葵🌻官方合伙人-杰润主要就是两点: 1:重疾,意外保障! 2:平时小病小灾的医院住院的医疗险(有的医疗险分用什么药才给报销的,我想问问有没有那种全报销的) 加一条(我也不知道这里面的含义,假如保费15年或者20年,这个保金怎么退还方式,是不取保到死还是说交够年数会退一定的保额或者全退,然后退保额会不会继续再保) -

孙振友买保险第一要考虑买保障型的,如果钱比较多的话再考虑适当的买些教育金啊等理财的

孙振友买保险第一要考虑买保障型的,如果钱比较多的话再考虑适当的买些教育金啊等理财的 -

💕 沐夏💓您好!学平险具有缴费低、用途广、保障强、办理手续简便的特点,是一款专属且又非常适合未成年学生的团体险。一般是在学生一入学就由学校代收代办。给13岁儿子购买学平险,保险额度选择10万以下比较合适,因为保监会规定“对于未成年人投保,以死亡为给付条件的最高风险保额不得超过10万元为限”。 学平险,即学生幼儿平安保险,是保险公司针对学生设计的一种低保费险种。学平险的最大特点是保费低廉,一般在20~50元之间,下至幼儿园的孩子、上至研究生,只要缴费即可参保,无须像成人购买重大疾病险一样进行各种体检。学平险便宜,但保障却不少,仅数十元就涵盖了意外伤害、意外门诊、住院医疗等保障,是孩子投保的第一选择。 在校期间,拥有了学平险,一旦孩子因意外伤害或疾病导致身故,其保险公司就会按约定的保险金额给付身故保险金;而一旦孩子因遭受意外伤害保险事故,并自遭受意外伤害之日起一百八十日内导致残疾,其保险公司就会按照学平险合同中所附"残疾程度与给付比例表"的规定比例乘以约定保险金额给付残疾保险金。

💕 沐夏💓您好!学平险具有缴费低、用途广、保障强、办理手续简便的特点,是一款专属且又非常适合未成年学生的团体险。一般是在学生一入学就由学校代收代办。给13岁儿子购买学平险,保险额度选择10万以下比较合适,因为保监会规定“对于未成年人投保,以死亡为给付条件的最高风险保额不得超过10万元为限”。 学平险,即学生幼儿平安保险,是保险公司针对学生设计的一种低保费险种。学平险的最大特点是保费低廉,一般在20~50元之间,下至幼儿园的孩子、上至研究生,只要缴费即可参保,无须像成人购买重大疾病险一样进行各种体检。学平险便宜,但保障却不少,仅数十元就涵盖了意外伤害、意外门诊、住院医疗等保障,是孩子投保的第一选择。 在校期间,拥有了学平险,一旦孩子因意外伤害或疾病导致身故,其保险公司就会按约定的保险金额给付身故保险金;而一旦孩子因遭受意外伤害保险事故,并自遭受意外伤害之日起一百八十日内导致残疾,其保险公司就会按照学平险合同中所附"残疾程度与给付比例表"的规定比例乘以约定保险金额给付残疾保险金。 -

大平您好!孩子面临的风险,主要来自与意外、健康医疗、未来的教育保障等方面,建议您可以这些方面出发,少儿意外险(如中国人寿的英才卡)、健康医疗险(康宁系列、康恒)应优先考虑,教育险因年龄原因买五年期、六年期或是10年期两全保险(鸿盈)作为补充,也可以购买基金定投、定期滚存存单等。

大平您好!孩子面临的风险,主要来自与意外、健康医疗、未来的教育保障等方面,建议您可以这些方面出发,少儿意外险(如中国人寿的英才卡)、健康医疗险(康宁系列、康恒)应优先考虑,教育险因年龄原因买五年期、六年期或是10年期两全保险(鸿盈)作为补充,也可以购买基金定投、定期滚存存单等。 -

Icey-闫1.儿童的“保险”年龄 大多数儿童保险的投保年龄都以0岁作为开始,但在保险行业章程中,这个0岁不是儿童的自然年龄,指的是儿童出生满28天。 2.遵守“先近后远,先急后缓”的原则 少儿期易发的风险应先投保,而离少儿较远的风险就后投保。没必要一次性买全了,因为保险也是一种消费,它也会根据具体情况而发生变化。 3.缴费期不必太长 可以集中在孩子未成年之前,在他长大成人之后,可选择自己合适的险种为自己投保,但是保障期可相对较长。 4.切忌重复购买 如果孩子已经上学,学校会统一为他们购买学平险,而一些福利好的单位也会为员工子女报销一部分医药费。因此,家长在为孩子投保商业保先前,一定要先弄清楚,孩子已经有了哪些保障,还有哪些缺口是需要由商业保险来弥补的。 5.仔细阅读相关条款,保障权利明晰义务 之所以大多数人觉得购买保险是一件麻烦的事,主要就是因为保险中繁杂的条款和专业术语。而业务人员推销保险时仅仅是对险种作大概的介绍,所以家长作为投保人,一定要仔细阅读条款,特别要注意保险责任、责任免除、保费交付、退保等章节。如果遇到不明白的地方,一定要在签订合同之前弄清楚,不看条款千万不要签字。 6.“白纸黑字”要看清 保险公司也会在保险宣传单上刊登重要的注意事项,比如“除外责任”、“收益不能保障”之类。只不过,这类文字的字体经常是小六号,比宣传单一般字体小一倍。因此一定要留意字号最小的部分,而往往这些才是“精华”所在。 7.对号入座自己算 尤其是对一些理财、投资类产品,预期收益往往都是建立在一种最理想的状况,比如公司常年高额分红等等,遇到这些很有诱惑力的数据,家长不妨把预期缴纳的保费、每年的收益状况代入其条款算一算,得出比较切合实际的收益值。 8.保险期限不宜太长 对于很多资金不是特别宽裕的家庭来说,尤其是大人自己的养老金尚没有储备足够的情况下,考虑孩子的养老问题确实无甚必要。因此,为孩子买保险时,保险期限应以到其大学毕业的年龄为宜,之后就应当由他自食其力了。 9.保额不要超限 为孩子投保以死亡为赔偿条件的保险(如定期寿险、意外险),累计保额不要超过10万元,因为超过的部分即便付了保费也无效。这是中国保监会为防范道德风险所作的硬性规定。有少数代理人为了多挣佣金,即便客户投保的金额超过了这一限额,也不加提示。 10.购买豁免附加险 需要注意的是,在购买主险时,应同时购买豁免保费附加险。这样一来,万一父母因某些原因无力继续缴纳保费时,对孩子的保障也继续有效。

Icey-闫1.儿童的“保险”年龄 大多数儿童保险的投保年龄都以0岁作为开始,但在保险行业章程中,这个0岁不是儿童的自然年龄,指的是儿童出生满28天。 2.遵守“先近后远,先急后缓”的原则 少儿期易发的风险应先投保,而离少儿较远的风险就后投保。没必要一次性买全了,因为保险也是一种消费,它也会根据具体情况而发生变化。 3.缴费期不必太长 可以集中在孩子未成年之前,在他长大成人之后,可选择自己合适的险种为自己投保,但是保障期可相对较长。 4.切忌重复购买 如果孩子已经上学,学校会统一为他们购买学平险,而一些福利好的单位也会为员工子女报销一部分医药费。因此,家长在为孩子投保商业保先前,一定要先弄清楚,孩子已经有了哪些保障,还有哪些缺口是需要由商业保险来弥补的。 5.仔细阅读相关条款,保障权利明晰义务 之所以大多数人觉得购买保险是一件麻烦的事,主要就是因为保险中繁杂的条款和专业术语。而业务人员推销保险时仅仅是对险种作大概的介绍,所以家长作为投保人,一定要仔细阅读条款,特别要注意保险责任、责任免除、保费交付、退保等章节。如果遇到不明白的地方,一定要在签订合同之前弄清楚,不看条款千万不要签字。 6.“白纸黑字”要看清 保险公司也会在保险宣传单上刊登重要的注意事项,比如“除外责任”、“收益不能保障”之类。只不过,这类文字的字体经常是小六号,比宣传单一般字体小一倍。因此一定要留意字号最小的部分,而往往这些才是“精华”所在。 7.对号入座自己算 尤其是对一些理财、投资类产品,预期收益往往都是建立在一种最理想的状况,比如公司常年高额分红等等,遇到这些很有诱惑力的数据,家长不妨把预期缴纳的保费、每年的收益状况代入其条款算一算,得出比较切合实际的收益值。 8.保险期限不宜太长 对于很多资金不是特别宽裕的家庭来说,尤其是大人自己的养老金尚没有储备足够的情况下,考虑孩子的养老问题确实无甚必要。因此,为孩子买保险时,保险期限应以到其大学毕业的年龄为宜,之后就应当由他自食其力了。 9.保额不要超限 为孩子投保以死亡为赔偿条件的保险(如定期寿险、意外险),累计保额不要超过10万元,因为超过的部分即便付了保费也无效。这是中国保监会为防范道德风险所作的硬性规定。有少数代理人为了多挣佣金,即便客户投保的金额超过了这一限额,也不加提示。 10.购买豁免附加险 需要注意的是,在购买主险时,应同时购买豁免保费附加险。这样一来,万一父母因某些原因无力继续缴纳保费时,对孩子的保障也继续有效。 -

有情有爱这个险种是这样的有病防病无病养老不过今年3月25号停产,其实就是变相涨价,因为这险种是08年银行高利率是推出来的相应险种。但是现在金融危机银行利率大降这个险种还是高收益。你要买的话尽快了,你是什么地方的?我是苏州的太保寿险顾问。

有情有爱这个险种是这样的有病防病无病养老不过今年3月25号停产,其实就是变相涨价,因为这险种是08年银行高利率是推出来的相应险种。但是现在金融危机银行利率大降这个险种还是高收益。你要买的话尽快了,你是什么地方的?我是苏州的太保寿险顾问。 -

香水囿毒你好,投保重疾保险的时候如实告知,提供有鼻炎的相关检查报告和治疗报告,等保险公司的核保结果,一般鼻炎不严重的话会正常承保,

香水囿毒你好,投保重疾保险的时候如实告知,提供有鼻炎的相关检查报告和治疗报告,等保险公司的核保结果,一般鼻炎不严重的话会正常承保, -

执一念针对孩子的好动性,意外,医疗保险是首选,当然再以分红,教育金,养老险的结合方式最好。 不过,购买保险的顺序是:必须先保障型产品,包括1,消费型(意外险,定期寿险等);2,积累型(终身寿险,两全险等)。然后才是医疗保险(普通医疗,大病医疗险等),养老保险,子女教育金,投资分红型产品等等。 同时,家里人购买顺序是:1,经济支柱;2,你的爱人;3,无经济收入的家庭成员,比如小孩,老人等。 其次,购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 比如先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 第三,投保遵循“高额损失优先原则”,即某风险事故发生频率不高,但造成损失严重,就优先投保。 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 在这里,我知道在这个行业,有三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,大人就是小孩子最好的保障。如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。

执一念针对孩子的好动性,意外,医疗保险是首选,当然再以分红,教育金,养老险的结合方式最好。 不过,购买保险的顺序是:必须先保障型产品,包括1,消费型(意外险,定期寿险等);2,积累型(终身寿险,两全险等)。然后才是医疗保险(普通医疗,大病医疗险等),养老保险,子女教育金,投资分红型产品等等。 同时,家里人购买顺序是:1,经济支柱;2,你的爱人;3,无经济收入的家庭成员,比如小孩,老人等。 其次,购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 比如先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 第三,投保遵循“高额损失优先原则”,即某风险事故发生频率不高,但造成损失严重,就优先投保。 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 在这里,我知道在这个行业,有三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,大人就是小孩子最好的保障。如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。 -

琳姝您好!给13岁的女儿保险,您首先考虑意外险,其次关注健康险。要知道,意外风险无处不在,且13岁女孩的安全意识还不健全,又要经常往返于学校、家之间,因此发生意外风险的概率较大,所以首先要买意外险,“学习无忧”疾病医疗学平险计划二就是不错的选择,1年只需160元,就可以获得普通意外伤害、疾病身故/全残、意外门诊和住院医疗保障。

琳姝您好!给13岁的女儿保险,您首先考虑意外险,其次关注健康险。要知道,意外风险无处不在,且13岁女孩的安全意识还不健全,又要经常往返于学校、家之间,因此发生意外风险的概率较大,所以首先要买意外险,“学习无忧”疾病医疗学平险计划二就是不错的选择,1年只需160元,就可以获得普通意外伤害、疾病身故/全残、意外门诊和住院医疗保障。 -

予宝-儿童处于懵懵懂懂的年龄段,不知道危险的存在导致各种意外发生,需要少儿意外险进行保障。那么少儿意外险哪种好呢?其实没有明显的好坏之分,意外险、疾病险、医疗险搭配得好才是真的好。 儿童都是好动的,喜欢新鲜事物,所以意外险是一定要购买的。尤其是意外医疗,因为孩子在玩耍时嗑磕碰碰难以避免,意外医疗保险就显得尤其重要。少儿意外险哪种好?目前的很多公司都有专门针对儿童的意外产品,价格较低,保障也比较全面。 疾病医疗险 孩子在0-6岁期间,身体抵抗能力差,容易感冒发烧,而且现在的医疗费用又那么高,少儿意外险哪种好?一般的疾病住院医疗保险是必不可少的。当然,如果孩子可以享受到父母的公费医疗报销,这部分保障就可以省去。还有,现在很多城市都有专门针对儿童的疾病医疗保障,各位父母可以去关注一下。 重疾险 现在儿童的重大疾病险费用一般不太高,一、二百元保费就可以保障10万元,以上三张保单是父母给孩子考虑保险最需要考虑的。少儿意外险哪种好?如果搭配得当,费用可以控制在五六百元之内。人人保险提醒下,家长们在购买少儿保险时不必纠结于少儿意外险哪种好等类似问题,少儿保险的好坏主要就看意外险、疾病险、医疗险搭配的妥当与否。

予宝-儿童处于懵懵懂懂的年龄段,不知道危险的存在导致各种意外发生,需要少儿意外险进行保障。那么少儿意外险哪种好呢?其实没有明显的好坏之分,意外险、疾病险、医疗险搭配得好才是真的好。 儿童都是好动的,喜欢新鲜事物,所以意外险是一定要购买的。尤其是意外医疗,因为孩子在玩耍时嗑磕碰碰难以避免,意外医疗保险就显得尤其重要。少儿意外险哪种好?目前的很多公司都有专门针对儿童的意外产品,价格较低,保障也比较全面。 疾病医疗险 孩子在0-6岁期间,身体抵抗能力差,容易感冒发烧,而且现在的医疗费用又那么高,少儿意外险哪种好?一般的疾病住院医疗保险是必不可少的。当然,如果孩子可以享受到父母的公费医疗报销,这部分保障就可以省去。还有,现在很多城市都有专门针对儿童的疾病医疗保障,各位父母可以去关注一下。 重疾险 现在儿童的重大疾病险费用一般不太高,一、二百元保费就可以保障10万元,以上三张保单是父母给孩子考虑保险最需要考虑的。少儿意外险哪种好?如果搭配得当,费用可以控制在五六百元之内。人人保险提醒下,家长们在购买少儿保险时不必纠结于少儿意外险哪种好等类似问题,少儿保险的好坏主要就看意外险、疾病险、医疗险搭配的妥当与否。

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

最新问题

最新问题

-

11-11

-

11-11

-

11-11

-

11-11

-

11-11

-

11-11

-

06-23

-

06-23

-

06-23

-

06-23