小秋阳说保险-北辰

部分人认为47岁,人生过半已经比较老了,那么贵的重疾险没有必要买!

人到47岁,确实到了一个非常尴尬的年纪,保费相对于别人来说会高一些,因为毕竟年龄大风险高。

真正的情况大家真的了解吗?2020年中国人均寿命为77岁,而上海人均寿命已达到80岁了。

如此看了,在未来大家的寿命只会长不会短……

如此看来,47岁的年龄购买重疾险也是有必要的!

但是的话,到了47岁这个年龄在买重疾险,比起年轻人保费确实要贵不少的,这个年纪去买重疾险价格到底如何呢?学姐就来给小伙伴们仔细讲解一番!

到底哪些保险才更适合47岁的人群,如果说想要全面保障的话,下面这篇文章有你想要的:

《47岁的你适合买哪款保险?》weixin.qq.275.com

《47岁的你适合买哪款保险?》weixin.qq.275.com

一、到了47岁,有必要购买重疾险吗?

1、47岁家庭责任重大

现实的生活是,大部分人有了30岁起始,似乎生命就不在是自己的了。

大部分人的30岁,就已经成家有孩子了,等到我们到47岁时,父母年纪大,孩子们也正在上大学。

此时我们面对的不仅有孩子的学费,还有父母的赡养费用,还有一些人可能还会拥有着房贷、车贷等压力。

因此,家庭经济压力也会十分重大,因此,47岁的我们作为家庭的经济主体更加不能倒下了。

因此,我们需要一份重疾险来作为保障。假如不幸患了重大疾病,而能够作为家庭经济收入补偿的就是重疾险的赔偿金了。

2、47岁人群罹患重疾概率高

随着我们年龄的增长,患重大疾病的概率也会越来越大。

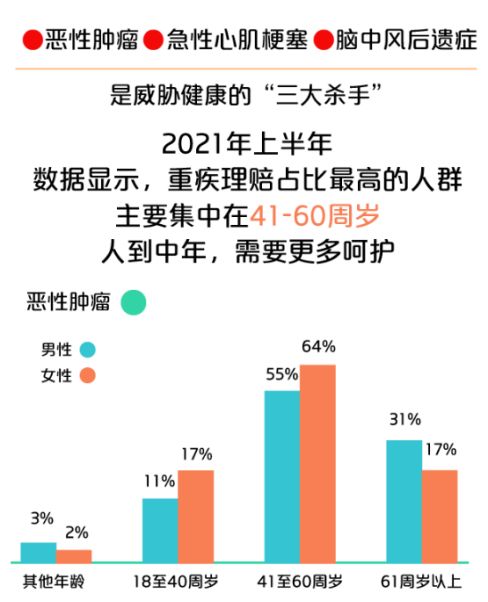

在47岁时,我们也会进入了疾病的高发期,根据2021年中国人寿寿险理赔半年报显示:

在2021年的上半年,重大疾病理赔占比率最高的人群主要是在41到60周岁。

那么也意味着,47岁是出险概率相当高的年龄阶段,所以很需要依靠重疾险作为健康保障。

2021年中国人寿寿险理赔半年报

二、到了47岁,重疾险的价格如何?

接下来给大家分享几款比较火爆,评价不错的重疾险,对比看看它们的价格。

到了47岁再去选择重疾险,这个时候选择的可能性就少了很多。

1、保额限制

到了47岁时,在选择保额的时候也会有诸多限制。

一般来说能选的保额都不高,比如凡尔赛1号,25万保额就是47岁人群能够买到的最高保额。

也有能保40万的,但是那都是比较特殊的,就像康惠保旗舰版2.0。

不过47岁很少有高保额的重疾险可以选择。

2、缴费期限限制

47岁购买重疾险的时候,在缴费期限上面也会有限制,这也说明了,每年的缴费压力会很大。

可能有的朋友就会问,缴费期限的长短有什么影响?学姐把详细内容放这里,有需要的不妨点开看看:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

3、是否划算?

>>凡尔赛1号:我们首先看一下凡尔赛1号,最高保25万,47岁男性每年保费18225元,分10年交,总计保费182250元。

>>达尔文5号焕新版:最高保33万,47岁男性每年保费20618.40元,分10年交,总计保费206184元。

>>康惠保旗舰版2.0:最高保40万,47岁男性每年保费28880元,分10年交,总计保费288800元。

47岁人群购买重疾险所需费用相对较多,这是三款重疾险的对比结果。

如果47岁的人想要行业里相对较好的重疾险,那么就有可能要放弃一些东西。

比如选择保至70岁,不含可选保障,这样的价格会减少一些我们的付款压力。

总结:

实际上,到了47岁购买重疾险的价格却对对人不太友好。

学姐极力提议,一定要想清楚预算和自身情况再考虑购买重疾险,理智消费,避免盲从。

假如你对重疾险感兴趣,并且打算购买的话,那么还是要早点购买,这样是最划算的,因为随着年龄的增加,重疾险的保费也就越贵,购买重疾险时越年轻,保费也就越便宜。

如果在47岁的时候,仍然没有足够的预算,那么我们也要选择一款合适的百万医疗险来作为兜底保障。

下面就有学姐为大家准备的还不错的百万医疗险排名,打算入手医疗险的朋友可以戳链接了解。

《十大百万医疗险排名新鲜出炉!》weixin.qq.275.com

《十大百万医疗险排名新鲜出炉!》weixin.qq.275.com

以上就是我对 "四十七岁配置重大疾病保险合算吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 太平洋人寿的重大疾病保险保障有哪些优点

- 下一篇: 患乳腺结节者想要带病投保可以选哪种

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-13

-

11-13

最新问题

最新问题

-

03-30

-

03-30

-

03-29

-

03-23

-

03-23

-

03-23

-

03-23

-

03-21

-

03-18

-

03-17